Die Schwellenländer- und Rohstoffmärkte entwickeln sich seit Jahren immer ähnlicher. Dass die Krisenmonate des vergangenen Jahres dies massiv verstärkt haben, kommt für uns auch nicht überraschend: Alles brach gleichzeitig zusammen, als den Kapitalmärkten Geld entzogen wurde. Die zunehmende Parallele im Verlauf dieses Jahres hingegen verdient nähere Betrachtung.

Marktkommentar Maarten-Jan Bakkum, ING Investment Management

Wir haben bei der Analyse der Schwellenländer schon immer zwei Gruppen unterschieden: Märkte, die von steigenden Rohstoffpreisen profitieren (die Rohstoffexporteure), und Märkte, die unter steigenden Rohstoffpreisen leiden (die Rohstoffimporteure). In den 1990er Jahren, als die Rohstoff importierenden Tigerstaaten Asiens den globalen Schwellenländerindex (GEM-Index) dominierten, waren steigende Rohstoffpreise für die Anlageklasse als Ganze nicht grundsätzlich erfreulich. Die Wachstumsaussichten in den USA und Europa bestimmten die Rohstoffpreise. Natürlich waren bessere globale Wachstumsaussichten auch positiv für den Welthandel, und die asiatischen Tigerstaaten profitierten vom höheren Exportwachstum. Doch innerhalb der Schwellenländermärkte bestand ein klarer Unterschied zwischen rohstoffreichen und rohstoffarmen Ländern.

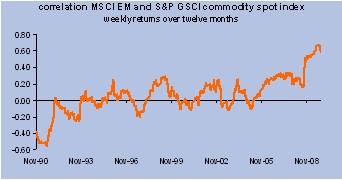

Grafik 1: Korrelation zwischen dem MSCI EM und dem S&P GSCI Rohstoff-Kassaindex (Wöchentliche Erträge über 12 Monate)

Aus der Grafik oben ist abzulesen, dass die Wechselwirkung zwischen Rohstoffen und dem GEM-Universum insgesamt dramatisch zugenommen hat. Unseres Erachtens sind hierfür zwei Faktoren verantwortlich: zum einen die steigende Bedeutung Chinas für das weltweite Wachstum und besonders für das Wachstum der Schwellenländer und zum anderen die Nullzinspolitik in den USA, aufgrund derer der US-Dollar zur Finanzierung der globalen Carry Trades die Währung der Wahl geworden ist.

Im Reich der Mitte scheint die Krise überwunden

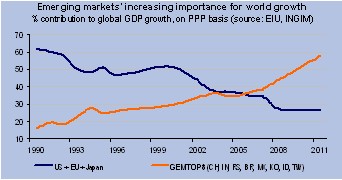

Während die USA und Europa noch mühsam die ersten Schritte in Richtung Erholung tun, erreicht China schon fast wieder Vorkrisen-Wachstumsniveaus. Dank seiner schnell steigenden Nachfrage nach Rohstoffen und seiner wirtschaftlichen Vorrangstellung in Asien ist China zum wichtigsten Wachstumsmotor der sich entwickelnden Welt geworden. Die wiederum liefert mittlerweile einen entscheidenden Beitrag zum globalen Wachstum (vergl. Abbildung unten). Wenn also die chinesische Nachfrage den größten Teil der Rohstoffpreisänderungen erklärt und das chinesische Wirtschaftswachstum der wichtigste Motor für das Wachstum in den Schwellenländern und der Welt ist, überrascht es nicht, dass die Korrelation zwischen den Kursen von Emerging Market-Aktien und Rohstoffen so stark gestiegen ist.

Grafik 2: Zunehmende Bedeutung der Schwellenländer für das weltweite Wachstum (Prozentualer Beitrag zum globalen BIP-Wachstum auf Grundlage der Kaufkraftparität; Quelle: EIU, INGIM)

Die enge Wechselwirkung zwischen Schwellenländeraktien und Rohstoffen, die wir derzeit beobachten, erklärt sich sowohl aus unserer heutigen wirtschaftlichen Realität als auch aus den positiven Erwartungen für das künftige Wachstum Chinas. Anleger, die die jüngsten Wachstumstrends in China in die Zukunft extrapolieren und in den USA und Europa über mehrere Jahre hinaus ein niedriges Wachstum erwarten, stützen sich bei ihrer Entscheidung für Anlagen in den Schwellenländern vor allem auf das chinesische Wachstumswunder.

Der chinesische Drache bestimmt die Schwellenmärkte

Wenn also in China etwas schief geht, bestehen kaum noch Gründe für ein weiteres Emerging-Market-Engagement. Es liegt uns fern, Anlegern, die die Entwicklung in China optimistisch einschätzen, von Anlagen in den Schwellenländern abzuraten. Ganz im Gegenteil. Wir gehören auch zu jenen, die China in den nächsten Jahren ein schnelles Wachstum vorhersagen. Wichtig ist uns nur die Feststellung, dass globale Schwellenländeraktien immer stärker auf die Entwicklung Chinas reagieren. Die zweite Erklärung für die enge Korrelation zwischen den Rohstoffen und den Emerging Market-Aktien liegt im US-Dollar. Sowohl die Rohstoffpreise als auch der GEM-Aktienindex lauten auf US-Dollar. Daher ist es ohnehin naheliegend, dass sich beide bei starken Bewegungen des US-Dollars ähnlich verhalten. Doch durch die Nullzins-Geldpolitik der US-Notenbank reagieren Risikowerte künftig womöglich noch sensibler auf US-Dollarschwankungen.

Der globale Carry Trade wird mittlerweile hauptsächlich über US-Dollar finanziert. Und die Vermutung, dass die US-Zinsen in den nächsten Jahren nur langsam steigen, während die Zinsen in den globalen Schwellenländern bereits in den nächsten Quartalen erhöht werden müssen, macht den Carry Trade sogar noch attraktiver. Daher wird der US-Dollar nach unserem Dafürhalten weiter abwerten, wenn hochrentierliche Schwellenländerwerte und Rohstoffpreise (die so stark mit dem Schwellenländerwachstum verbunden sind) im Wert steigen.

Die Vereinigten Staaten helfen kräftig mit

Die hohe Korrelation zwischen Schwellenländer-Aktienerträgen und Rohstoffpreisänderungen ist Ausdruck des dominanten Einflusses Chinas auf das globale Wachstum und wurde durch billiges Geld aus der Nullzins-Politik der US-Notenbank noch verstärkt. Weiß man dies, fällt es nicht schwer, die zwei größten Risikofaktoren für die Schwellenländer-Aktienmärkte zu identifizieren: ein unerwartetes Ereignis in China, das die Wachstumsaussichten des Landes ernsthaft beeinträchtigt, und überraschend schnelle und aggressive Zinserhöhungen in den USA.

Das Fazit lesen Sie auf der nächsten Seite