Grundsätzlich ja! Das Niedrigzinsumfeld und die Liquiditätsschwemme haben wie Kunstdünger einen neuen Anlagenotstand wachsen lassen und gleich zwei neue bildschöne Finanzblasen geschaffen. Die Immobilienpreise in Europa und in Amerika können sich mühelos mit denen von vor 10 Jahren messen lassen.

Die Mutter aller Anlageblasen ist allerdings die Anleiheblase als Gegenstück der Schuldenblase. Obwohl die Verschuldung heute dramatisch höher als vor der Finanzkrise ist, sind die Zinsen völlig bonitätsfremd deutlich niedriger. Wenn das nicht beste Zutaten für einen Renten-Crash, für ein Platzen sind.

Was die Notenbanken gerne tun würden

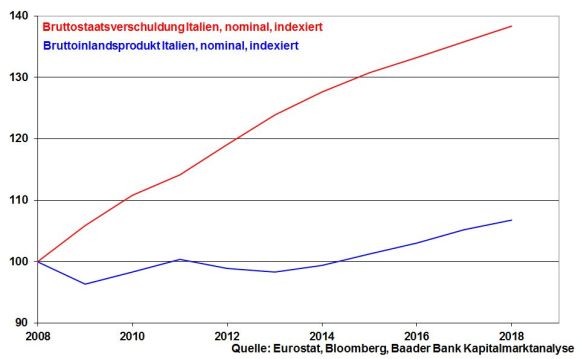

Sicherlich würden die Notenbanken gern den Luftdruck in der Rentenblase senken, um weiteren Fehlinvestitionen entgegenzuwirken. Heutzutage ist doch für jeden Unsinn genügend zinsgünstige Liquidität da. Vor allem ist es der EZB ein Dorn im Auge, dass sie reformunwilligen Ländern billiges Geld als Blankoschecks ohne Gegenleistungen in den Rachen werfen muss. Das Auseinanderklaffen von Verschuldung und Wirtschaftsentwicklung in Italien beweist überdeutlich, dass die guten Zinszeiten nicht für Standortverbesserungen, sondern für noch mehr Schulden genutzt wurden.

Grafik 1: Bruttostaatsverschuldung und Bruttoinlandsprodukt Italien

Stabilitätsmoralisch hätten also Fed, EZB & Co. sicherlich allen Grund, den Sündenpfuhl der Verschuldung mit scharfen Zinserhöhungen und Liquiditätsverknappungen trockenzulegen.

Tatsächlich gab es historisch noch bei keiner Anlageblase ein Happy End. Zentralbanken haben Übertreibungen bei Anlageklassen immer wieder mit scharfer Zins- und Liquiditätspolitik den Garaus gemacht. Hier sei an die Verfünffachung der Leitzinsen der Fed zwischen 2004 und 2006 erinnert. Damit jedoch riefen sie anschließend ebenso regelmäßig Finanz- und Konjunktureinbrüche hervor, die dann erneut mit viel zu lockerer Notenbankpolitik nicht nur geheilt wurden, sondern die nächste Blase verursachten. Und so folgten auf die Asien-Blase in den 90er-Jahren die Dotcom-Auswüchse, darauf die Immobilien- und jetzt die Anleiheblase. Allerdings war zur Bewältigung jeder Krise immer mehr Geldpolitik nötig, weil auch die Krisen immer größer wurden und damit auch die sich anschließenden Blasen.

Seite drei: Wenn die Geldpolitik nicht mehr aufbläst, sondern absaugt