Weiterhin spreche nichts dagegen, sich vom ersten Gehalt etwas zu leisten. „Aber bevor man vor lauter Übermut sein komplettes Gehalt für Reisen oder Schuhe ausgibt, sollte zumindest die finanzielle Absicherung geklärt sein“, empfiehlt Schaefer.

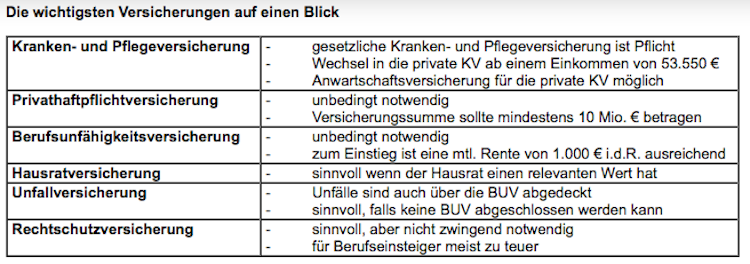

Besonders wichtig sei dabei die Privathaftpflichtversicherung. Verursacht jemand einen Personen- oder Sachschaden, ist er laut Dr. Klein gesetzlich verpflichtet, in nahezu unbegrenzter Höhe dafür aufzukommen.

Hohe Deckungssumme vereinbaren

Bei schweren Verkehrsunfällen könne die Schadenshöhe so schnell im siebenstelligen Bereich liegen – und den Verursacher in den finanziellen Ruin führen.

Schüler und Studenten seien zunächst über ihre Eltern mitversichert, nach dem Berufseinstieg sei jedoch eine eigene Police nötig. „Eine gute Haftpflichtversicherung kostet nur wenige Euro im Monat“, weiß Karsten Schaefer.

Zur Sicherheit empfehle er eine Deckungssumme von mindestens zehn Millionen Euro zu vereinbaren. „Der richtige Versicherungsschutz ist das erste und wichtigste Thema, über das sich Berufseinsteiger Gedanken machen müssen. Erst danach ist es ratsam, sich mit Altersvorsorge oder Geldanlage zu beschäftigen.“

Wechsel zur PKV gut überlegen

Eine Kranken- und Pflegeversicherung ist für alle Deutschen Pflicht. Schüler sind laut Dr. Klein bis zum Berufseinstieg durch die beitragsfreie gesetzliche Familienversicherung geschützt.

Da ein Wechsel erst ab einem Jahreseinkommen von 53.550 Euro möglich sei, haben Berufseinsteiger meist keine Wahl zwischen privater (PKV) und gesetzlicher Krankenversicherung (GKV).

Wer zuvor über die Eltern privat versichert war, der könne eine Anwartschaftsversicherung abschließen und zu einem späteren Zeitpunkt ohne Gesundheitscheck wieder in die private Krankenversicherung eintreten.

Aber auch wenn die Gehaltsgrenze überschritten werde, sollte ein Wechsel laut Schaefer wohl überlegt sein: „Im Alter und bei schwerer Krankheit steigen die monatlichen Beiträge der privaten Versicherung zum Teil enorm. Wer sich die Kosten nicht mehr leisten kann, hat dann oft Schwierigkeiten, wieder in eine gesetzliche Krankenversicherung aufgenommen zu werden.“ (bm)

Foto: Shutterstock

Mehr Beiträge zum Thema Berufsunfähigkeitsversicherung:

IFVP kürt die besten SBU-Tarife

Berufsunfähigkeit: Drei Tipps um Beiträge zu sparen

Arbeitskraftabsicherung: Versorgungslücke nicht nur auf dem Papier schließen