Die Aktienmärkte legten im Jahr 2024 einen eindrucksvollen Auftakt hin, wobei insbesondere die Kurse einiger Technologieriesen regelrecht explodierten. Nvidia verzeichnete einen satten Sprung von fast 60 Prozent, während Microsoft Zuwächse von fast 15 Prozent erzielte.

Die Debatte um eine mögliche Spekulationsblase

Die Charts sprechen eine deutliche Sprache: Eine Fortsetzung der Rally in diesem Tempo wird immer schwieriger. Technische Indikatoren signalisieren extreme Marktbedingungen und Kritiker warnen bereits vor einer Blase. Die Frage, die nun im Raum steht, ist: Platzt diese Blase oder wird die Party weitergehen? Eine Analyse vergangener Verhaltensmuster kann dabei helfen, die aktuelle Marktphase besser einzuordnen.

Überkaufter Markt – Grund zur Sorge oder Chance?

Wenn es darum geht, den Marktzustand zu bewerten, ist der Relative Strength Index (RSI) zweifellos der Favorit vieler Anleger. Dieser Indikator fokussiert sich auf die extremen Bereiche über 70 oder unter 30, um zu bestimmen, ob ein Markt überkauft oder überverkauft ist.

Ein überkaufter Markt mag zwar ein Warnsignal sein, aber es ist keineswegs ein Grund zur Panik. Auch deutet es nicht zwangsläufig auf eine bevorstehende Trendwende hin. Tatsächlich kann ein starker Kursanstieg sogar als Bestätigung dienen, solange die fundamentale Story intakt ist – das heißt, solange die Geschäftsidee und die damit verbundenen Erwartungen weiterhin vielversprechend sind.

Ein Blick zurück: Nasdaq, Nvidia und Microsoft

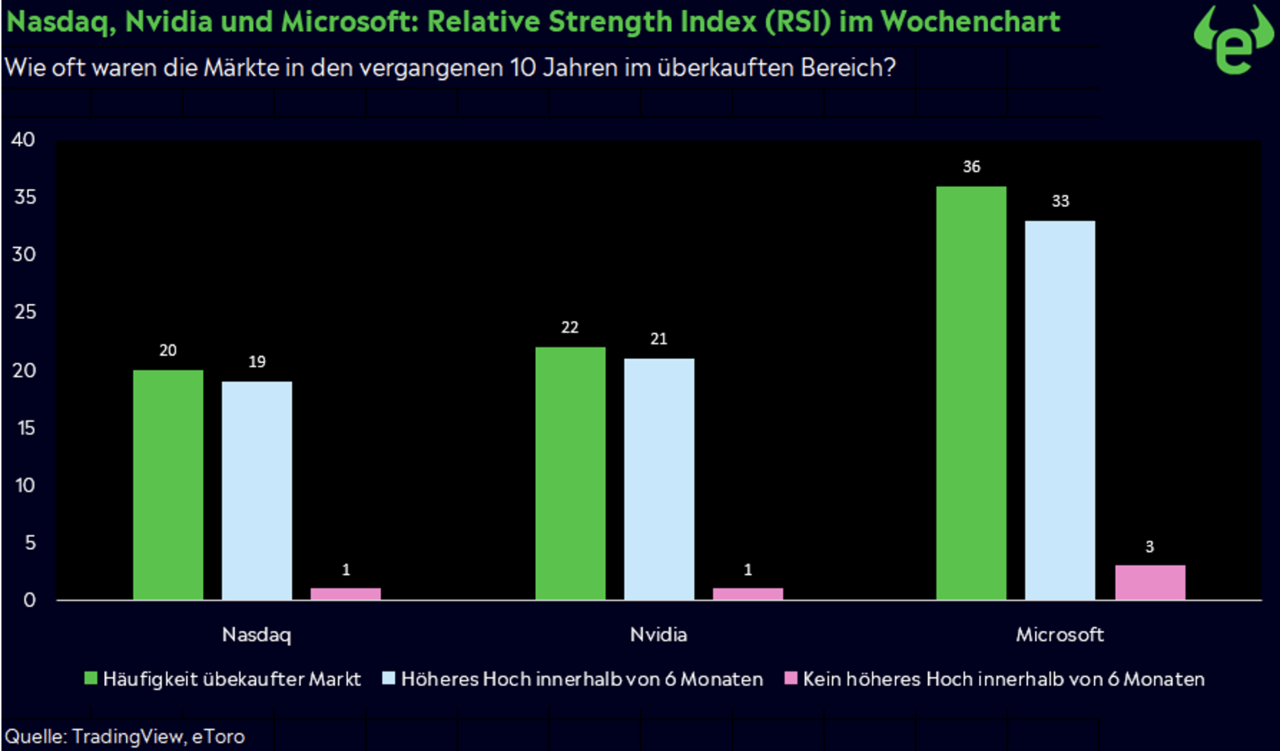

Der untere Chart veranschaulicht die Häufigkeit, mit der Nvidia, Microsoft und der Nasdaq 100 in den vergangenen zehn Jahren als überkauft (RSI im Wochenchart) eingestuft wurden. Auch wird untersucht, ob die Aktien nach einem Rückgang des RSI unter 70 (dem neutralen Bereich) innerhalb von sechs Monaten ein höheres Hoch erreichen.

Dabei liegt der Fokus nicht auf der genauen Vorhersage von Kurszielen, sondern darauf, ob es innerhalb dieses Zeitraums einen Zeitpunkt gab, an dem der Kurs höher notierte. Diese Analyse unterstreicht einen wichtigen Aspekt aus Anlegersicht: Der vorliegende Trend wird eher bestätigt als beendet.

Forward PE: Ein Ausblick auf zukünftiges Wachstum

Zusätzliche Elemente wie das Forward PE, das den aktuellen Kurs ins Verhältnis zum erwarteten Gewinn setzt, können entscheidend sein, um das langfristige Potenzial von Aktien zu bewerten. Selbst wenn Aktien wie Nvidia oder Microsoft auf einem Rekordhoch notieren, können sie aufgrund hoher Gewinnerwartungen dennoch attraktiv sein.

Nvidias Forward PE liegt bei 33, Microsofts bei 35 – beide deutlich über der üblichen Range von 10 bis 25. Diese Abweichung lässt auf ein erhebliches Wachstumspotenzial schließen. Im Vergleich dazu verzeichnet der Nasdaq Tech-Index ein Forward PE von 21.

Fazit

In der dynamischen Welt der Börse wird die Wahrnehmung eines überkauften Marktes oft als Alarmsignal für Investoren interpretiert. Doch genau hier liegt die Tücke: Im Spiel der Wahrscheinlichkeiten ist der schlimmstmögliche Ausgang nicht zwangsläufig der wahrscheinlichste. Eine langfristige und breit diversifizierte Anlagestrategie fungiert als robusteste Absicherung gegen kurzfristige Volatilität.

Der KI-Boom zeigt keine Anzeichen einer Verlangsamung. Branchenführer wie Nvidia und Microsoft setzen neue Maßstäbe und demonstrieren beeindruckende Ergebnisse sowie das Potenzial für Jahre starken Wachstums. Das spiegelt sich auch im Nasdaq wider, der von der disruptiven Kraft der KI profitiert.