Gegenwärtig sind über 150 SPACs mit einem Gesamtmarktwert von mehr als 75 Milliarden US-Dollar auf der Jagd nach neuen Übernahmekandidaten. Start-ups können über SPACs direkt an die Börse gehen, anstatt weiteres Wagniskapital aufzunehmen. Ein Großteil der Anleger im deutschsprachigen Raum weiß bislang kaum etwas mit SPACs anzufangen. Dabei sind diese Sondersituationen besonders attraktiv, weil sie die Ertragschancen von Aktien mit dem tiefen Risiko von US-Staatsanleihen kombinieren.

SPACs (Special Purpose Acquisition Companies) haben sich in den vergangenen Jahren zu einer sehr praktikablen Alternative zu traditionellen Börsengängen (IPOs) entwickelt. Ein SPAC – auch Blankoscheck-Unternehmen genannt – ist eine Mantelgesellschaft ohne operatives Geschäft, die über einen Börsengang Eigenkapital von Arbitrageuren, also Endinvestoren, aufnimmt und dann versucht, ein nicht-börsennotiertes Akquisitionsziel (meist ein gereiftes Start-up) über einen festgelegten Zeitraum zu erwerben. Es dient also als Zweckvehikel, um ein privates Unternehmen an die Börse zu bringen.

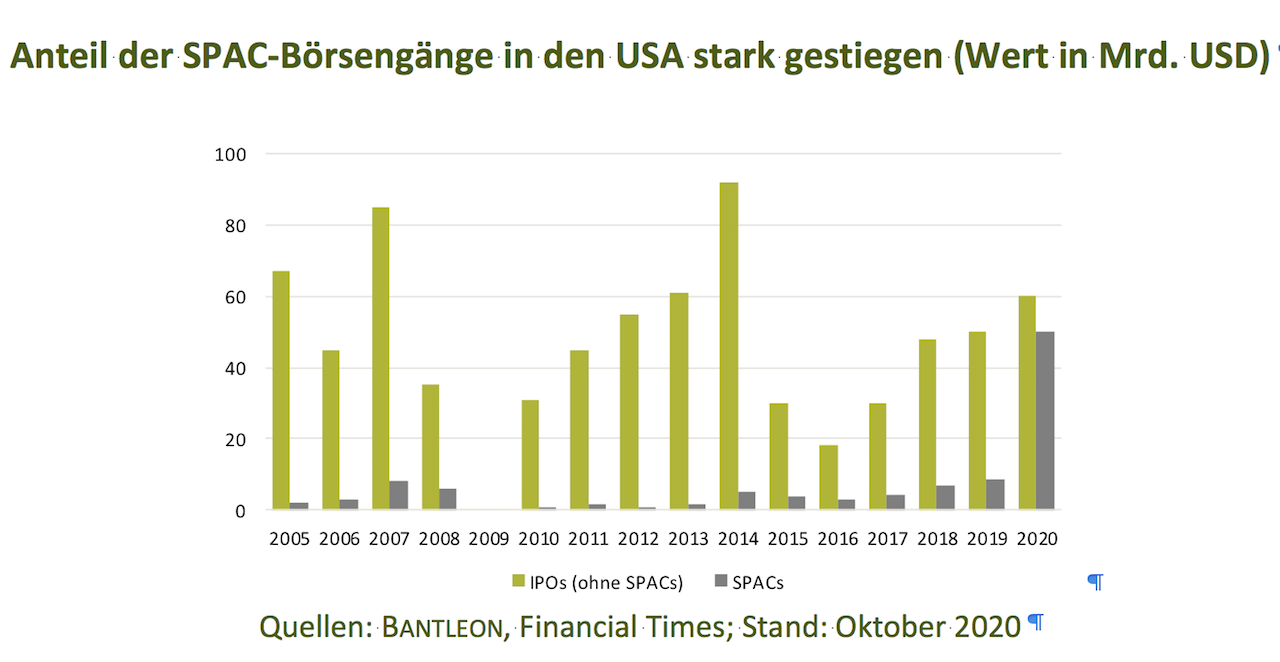

Noch vor wenigen Jahren machten Börsengänge von solchen Zweckgesellschaften nur einen kleinen Bruchteil der gesamten Börsengänge aus. Im Jahr 2020 hat sich der Trend schlagartig verstärkt: SPAC-IPOs haben nun einen Anteil von fast 30% an den weltweiten Börsengängen – bei stark gestiegenem Gesamtvolumen.

Gegenwärtig sind über 150 SPACs mit einem Gesamtmarktwert von mehr als 75 Milliarden US-Dollar auf der Jagd nach neuen Übernahmekandidaten. Im April waren es noch rund 25 Milliarden US-Dollar. An der Wall Street ist die Entwicklung so stark wie noch nie: Fast die Hälfte des IPO-Volumens in den USA entfällt inzwischen auf SPACs. Trotz des rasanten Wachstums ist dieses Kapitalmarktsegment im deutschsprachigen Raum kaum bekannt.

Geld der Endinvestoren fließt in der Regel in US-Staatsanleihen

Das typische SPAC ist ein im US-Bundesstaat Delaware registriertes Unternehmen, das einen Börsengang zwischen 50 Millionen und 2 Milliarden US-Dollar durchführt. Eine festgelegte Unter- oder Obergrenze gibt es nicht. Beim IPO bietet das SPAC den Arbitrageuren, also Endinvestoren, Einheiten (Units) für in der Regel 10 US-Dollar pro Einheit an. Jede Einheit besteht aus einer Stammaktie und einem Bruchteil eines Bezugsrechtes (Warrant).

Die Warrant-Bedingungen sind normalerweise so gestaltet, dass sie dem Arbitrageur die Option bieten, in Zukunft weitere Aktien zu je 11,50 US-Dollar pro Aktie zu kaufen. Das beim Börsengang eingesammelte Kapital wird auf ein Treuhandkonto eingezahlt, das streng verwaltet wird. Dieses Kapital darf per Reglement nur in die sichersten Wertpapiere investiert werden – in der Regel in kurz laufende US-Staatsanleihen.

Das Geld kann nicht zur Finanzierung der Geschäftstätigkeit des Blankoscheck-Unternehmens verwendet werden und bleibt bis zum Zustandekommen eines Deals oder der Auflösung des SPACs unangetastet.

Um das erforderliche Betriebskapital bereitzustellen, zeichnet stattdessen der SPAC-Initiator (Sponsor) selbst Rechte, die es ihm ermöglichen, nach Abschluss eines Deals sogenannte Gründeraktien zu 11,50 US-Dollar zu kaufen – ähnlich einer Call-Option und ein potenziell sehr lukratives Geschäft. Wenn ein SPAC einen Unternehmenszusammenschluss nicht innerhalb des festgelegten Zeitrahmens abschließt, werden diese Gründeraktien ebenso wie die Warrants wertlos. Es besteht also ein immenser finanzieller Druck für einen Sponsor, einen Deal abzuschließen und ein möglichst lukratives Übernahmeziel zu finden.

Sobald der Börsengang abgeschlossen ist, wird das SPAC an der Börse notiert und beginnt zu handeln. Das SPAC ist nun offiziell auf der Suche nach einem Zielunternehmen und hat hierfür 12 bis 24 Monate Zeit. Arbitrageure, die bei einem avisierten Deal nicht mitziehen wollen, haben ein Rückforderungsrecht auf ihr Kapital. Gleiches gilt für den Fall, dass kein Deal zustande kommt und das SPAC innerhalb der Frist kein Zielunternehmen findet.

SPACs bieten für an die Börse strebende Unternehmen mehrere Vorteile

Der Eigentümer eines privaten Unternehmens, das den Weg an die Börse sucht, kann bei einer SPAC-Fusion mehr Anteile auf einen Schlag zu Geld machen. Darüber hinaus gibt es mehr Preissicherheit: Während sich bei einem IPO der Preis in den letzten Tagen vor dem Börsengang erheblich ändern kann, wird der Preis bei einem SPAC bilateral verhandelt.

Ein weiterer Vorteil ist die Geschwindigkeit: Ab dem Zeitpunkt, zu dem ein Unternehmen mit einem SPAC spricht, kann ein Deal innerhalb von rund drei Monaten abgeschlossen werden. Bei Börsengängen auf dem regulären Weg dauert dies mindestens sechs bis neun Monate und das IPO-Fenster muss offen sein, die Kapitalmarktstimmung sich also für einen Börsengang eignen.

Bei der SPAC-Arbitrage locken zwei Ertragsquellen

Der Schlüsselaspekt (die Arbitragechance) ist das nicht antastbare Treuhandkapital aus dem Börsengang, das in risikoarmen US-Staatsanleihen investiert ist. Dies ermöglicht mit Sondersituationen vertrauten Arbitrageuren Zugriff auf eine attraktive Basisrendite aus kurz laufenden Staatsanleihen, kombiniert mit einer Quasi-Call-Option auf das mögliche Übernahmeziel. Die Gesamtrendite einer SPAC-Investition setzt sich damit aus zwei Werttreibern zusammen: Basisrendite plus Aktien-Optionalität.

Die risikoarme Basisrendite wird über die aufgelaufenen Zinsen auf den Nettoinventarwert (NAV) gemessen, der aus kurzfristigen US-Staatsanleihen besteht. Im vergangenen Jahr brachten diese Wertpapiere eine Rendite von etwa 2%. Aktuell ist die Basisrendite der SPACs wegen der Coronavirus-Pandemie absolut niedriger.

Die Rendite kann jedoch durch den Kauf der SPACs am Markt mit einem Abschlag auf ihren NAV gesteigert werden. Der Rabatt auf den Nettoinventarwert von SPACs ergibt sich unter anderem daraus, dass sie weniger liquide sind als die zugrunde liegenden Staatsanleihen, weshalb Anleger in der Regel eine höhere Rendite verlangen. Während der jüngsten, durch die Coronavirus-Pandemie hervorgerufenen Panik an den Finanzmärkten wurden einige SPACs sogar mit einem beträchtlichen Abschlag zum NAV gehandelt.

Der Grund war unter anderem, dass Hedgefonds, die Hauptabnehmer von SPAC-Börsengängen sind, ihre Anteile verkaufen mussten, um Rückzahlungsforderungen von Kunden zu erfüllen. Auch aktuell können Anleger viele SPACs noch immer mit einem Abschlag auf ihren NAV kaufen und so nahezu risikofreie Basisrenditen von annualisiert 2% bis 3% erzielen. Dabei ist noch keine zusätzliche Optionalität berücksichtigt. Die letztendlich erzielte annualisierte Rendite kann auch schnell zweistellig sein.

Dies hängt damit zusammen, dass die asymmetrische Aktien-Optionalität sich auf die Kursgewinne bezieht, die ein SPAC-Arbitrageur zusätzlich zur Basisrendite erzielen kann. Diese treten auf, wenn der Sponsor einen besonders attraktiven Deal für seinen SPAC ankündigt und der Markt darauf sehr positiv reagiert.

Die Ankündigung einer attraktiven Übernahme kann neue Investoren und Spekulanten in die Aktie bringen und den SPAC-Aktienkurs noch vor dem Abschluss des Deals in kurzer Zeit deutlich über den NAV treiben. SPAC-Arbitrageure haben hier überdurchschnittliche Ertragschancen und – aufgrund des Rückforderungsrechtes zum Beispiel bei einem unattraktiven Deal – kein Verlustrisiko.

Nicht alle SPACs entwickeln sich positiv – auf Risiken achten

Doch der neue SPAC-Goldrausch birgt auch Gefahren, weil längst nicht jeder SPAC-Börsengang erfolgreich sein wird. Viele junge Unternehmen, die neu über die Hintertür an die Börse gelangen (Reverse Merger IPO), werden scheitern. Die Anreizsysteme sind oft fragwürdig gestaltet und gerade am Ende der SPAC-Laufzeit werden häufig Deals um jeden Preis angestrebt. Einer Studie von Goldman Sachs zufolge haben sich die Kurse von über 50 untersuchten SPACs seit Anfang 2018 in den drei, sechs und zwölf Monaten nach einer Fusion im Durchschnitt schlechter als der breite Aktienmarkt (S&P 500) entwickelt.

Mit entsprechender Kaufdisziplin verdienen dann zwar professionelle Investoren bei der SPAC-Arbitrage, aber oft zulasten von Privatanlegern. Für diese bergen SPACs hohe Gefahren, da sie die rechtlichen Prozesse häufig nicht kennen. Ohne akribische Analyse des Verkaufsprospektes und genaue Kenntnis über die Sponsoren in SPACs zu investieren und auf den Erfolg des Start-ups zu hoffen, kann zwar den ersehnten Jackpot bringen, ist aber eine riskante Strategie.

Privatanleger sollten nur in aktiv gemanagte Publikumsfonds investieren

Auch bei den kürzlich neu aufgelegten SPAC-ETFs ist große Vorsicht geboten. Denn die hier angestrebte Mischung von Pre- und Post-Deal SPACs birgt enorme Gefahren. Ein prominentes Negativbeispiel eines Börsenganges durch die Hintertür, der die Wichtigkeit der Due Diligence unterstreicht, ist Wirecard. Das vermeintlich erfolgreiche Unternehmen hatte nie einen richtigen Börsengang mit einem umfassenden Prospekt durchgeführt. Stattdessen ging Wirecard über eine Mantelgesellschaft namens InfoGenie an die Börse.

Wesentlich besser eignen sich für Privatanleger daher aktiv gemanagte Publikumsfonds. Dazu gehört auch Bantleon Event Driven Equities, der am 20. Juni 2019 aufgelegt wurde und in unterschiedliche Sondersituationen investiert, darunter auch SPACs.

Ein Beitrag von Oliver Scharping, Portfolio Manager Globale Aktien bei Bantleon.