Derzeit sind es besonders herausfordernde Zeiten für den Vermögensaufbau. Konzepte wie gemanagte Vorsorge-Portfolios und Rebalancing können bei niedrigen Zinsen und volatilen Börsen eine sinnvolle Lösung sein.

Gastbeitrag von Thomas Klein, Heidelberger Lebensversicherung AG

Attraktive Renditen scheint es an den Kapitalmärkten kaum noch zu geben – und wenn, dann nur in Verbindung mit entsprechenden Risiken.

Der Dax ist seit Anfang 2012 zwar über 20 Prozent gestiegen – hat aber auch innerhalb von zweieinhalb Monaten bis Juni wieder mehr als 16 Prozent nachgegeben.

Seit Anfang Oktober pendelt er um die 7.300er-Marke. Und ein Trend ist kaum absehbar.

Sicherheit hoch im Kurs

Die Euro- beziehungsweise Staatsschuldenkrise ist nicht ausgestanden, niedrige Zinsen belasten die Anleihemärkte und Inflationsängste prägen die Anlagepräferenzen der Vorsorgesparer.

Sicherheit steht hoch im Kurs: 58 Prozent der Befragten des „Vorsorge-Monitor 2012“ der Heidelberger Leben setzen eindeutig auf Sicherheit.

Aber: Der Goldpreis liegt deutlich unter seinem Höchststand im Jahr 2011, und ob sich Immobilien später auf dem heutigen Preisniveau verkaufen lassen, ist fraglich.

Und: Garantien bei Altersvorsorgeprodukten kosten Geld und nagen an den erzielbaren Renditen. Doch es gibt Alternativen in der fondsgebundenen Altersvorsorge: wissenschaftliche und erprobte Steuerungsmethoden wie Multi-Asset- und Multi-Manager-Ansätze, Rebalancing und das „Controlled Volatility“-Konzept.

Gemanagte Vorsorge-Portfolios

Um das „Auf und Ab“ der Börsen zu dämpfen, setzen Vermögensverwalter und institutionelle Anleger verschiedene Steuerungsinstrumente ein.

Die klassische Antwort der Portfoliotheorie lautet: Diversifikation, d.h. alle Anlageklassen wie Aktien, Anleihen, Rohstoffe oder Immobilien berücksichtigen und Investments nach Ländern und Branchen breit streuen.

Das Geld selbst an den Wertpapiermärkten anlegen, ist eine Möglichkeit, für das Alter vorzusorgen – das erfordert allerdings Zeit und Investment-Wissen.

Alternativ können Vorsorgesparer auf klassische oder fondsgebundene private Lebens- und Rentenversicherungen setzen. Doch an die klassische Kapitallebensversicherung scheinen viele kaum noch zu glauben – kein Wunder, liegt doch der Garantiezins seit der letzten Absenkung bei nur noch 1,75 Prozent.

Überschussbeteiligungen unter Druck

Experten erwarten daher auch, dass die Überschussbeteiligungen der klassischen Versicherer weiter unter Druck kommen werden. Im „Vorsorge-Monitor“ hielt sie nur noch rund jeder fünfte Befragte für die sicherste Vorsorgeform – genauso viele bemängelten die niedrigen Ertragsaussichten.

Zugleich zeigen Studien: Die meisten Bundesbürger wissen zwar, dass sie etwas für ihre Altersvorsorge tun müssen. Doch viele legen zu wenig zur Seite.

Auch wenn das Vertrauen in die gesetzliche Rentenversicherung drastisch gesunken ist, haben über 40 Prozent der deutschen Arbeitnehmer als einzige Altersvorsorge die gesetzliche Rentenversicherung (TNS Infratest im Auftrag von Wüstenrot und Württembergische, September 2012).

Eine interessante Alternative – vor allem in der aktuellen Niedrigzinsphase und Zeiten unruhiger Börsen – sind aktiv gemanagte Vorsorge-Portfolios auf der Basis von Fonds.

Multi-Manager-Ansätze gefragt

Um Kursschwankungen und Risikopotenziale im Portfolio zu senken, setzen professionelle Vermögensverwalter auf die Multi-Asset- und Multi-Manager-Methode. Dabei profitieren Kapitalanleger von weiteren Diversifikations-Strategien: mehrere Assetklassen sowie Investmentfonds mehrerer Manager kommen zum Einsatz.

Die Investoren verteilen so die Verantwortung für die Geldanlage auf viele verschiedene Schultern. Dabei schöpfen die Investmentspezialisten aus dem reichhaltigen Fondsangebot und suchen die besten Investment-Strategien und -Manager aus.

Da sich die einzelnen Assetklassen im Laufe der Zeit erfahrungsgemäß unterschiedlich entwickeln, verändern sich auch ihre Gewichte im Portfolio. Außerdem können Fonds, die jahrelang gut geführt wurden, bei einem Managerwechsel deutlich an Performance verlieren. Die Folge ist, dass sich das Risikoprofil des Portfolios erheblich ändern kann.

Eine Strategie, diesem Ungleichgewicht zu begegnen, ist das sogenannte „Rebalancing“. Beim Rebalancing wird das ursprünglich gewählte Verhältnis von Sicherheit und Rendite, wie es sich in den Depot-Anteilen von Aktien, Anleihen, Rohstoffen und Immobilien ausdrückt, in regelmäßigen Abständen wieder hergestellt.

Aktive Risikosteuerung

Um eine gute Rendite zu erreichen, dürfen Fondsmanager beim Rebalancing die einzelnen Gewichtungen überschreiten. So können sie, wenn es für die Wertentwicklung eines Portfolios günstig ist, auch bestimmte Assets wie Rohstoffe übergewichten. Doch einmal im Jahr wird das Chance-Risiko-Profil automatisch wieder in das Ursprungsverhältnis gebracht.

So wird zum Beispiel ein durch eine positive Wertentwicklung gestiegener Aktienanteil wieder korrigiert. So lag die jährliche Inflationsrate in den vergangenen fünf Jahren im Durchschnitt bei knapp über zwei Prozent und damit rund 0,8 Prozentpunkte über der Durchschnittsrendite von Geldmarktfonds.

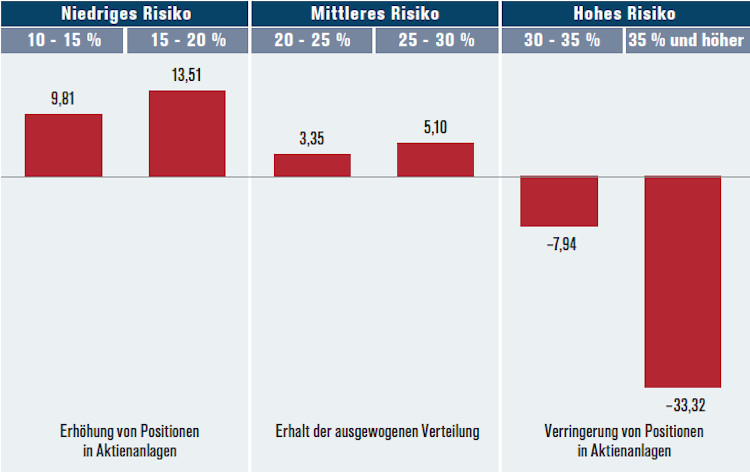

Im schwierigen Marktumfeld der letzten Jahre haben sich Investmentansätze bewährt, die auf ein volatilitätsgestütztes Management setzen. Entgegen weitläufiger Meinung führen hohe Volatilitäten in verschiedenen Marktzyklen nicht zwangsläufig zu höheren Renditen, sondern meist genau umgekehrt.

Zum Vergrößern auf Grafik klicken

Renditen des S&P-500-Aktienindex gemessen am Stand des dazugehörigen Volatilitätsindexes Vix zwischen Januar 1990 und April 2012.

Angaben: Jährliche Rendite in Prozent

Quelle: Morningstar

So erzielten Fonds mit Volatilitätssteuerung über verschiedene Marktphasen hinweg eine überdurchschnittlich gute, dem Risiko angepasste Rendite.

Innovatives „Controlled Volatility“-Konzept

Eine Weiterentwicklung in der Risikosteuerung ist das von Morningstar entwickelte „Controlled Volatility“-Konzept. Es basiert auf einem nobelpreisprämierten Modell zur Volatilitätsbestimmung (Garch Modell) und verknüpft historische und aktuelle Volatilität mit den Erwartungen der Märkte.

Die Fondsmanager steuern damit aktiv das Risiko: Sobald sich beispielsweise die zu erwartende Volatilität der Märkte negativ auf das Portfolio auswirken könnte, investiert der Manager in schwankungsärmere Werte, um das Portfolio jederzeit innerhalb der jeweiligen Volatilitätsbandbreite zu halten.

Diese Proaktivität des „Controlled Volatility“-Konzepts unterscheidet es von gängigen reaktiven Rebalancing-Ansätzen. Investmentberater von Morningstar Investment stellen die Portfolios darüber hinaus auf eine breite Palette von Anlageklassen unter Anwendung einer strategischen Asset-Allocation-Methodologie, überlagert von einem aktiven Management bei der Fondsselektion. Hierbei kommt die mehr als dreißigjährige Erfahrung der Rating-Agentur im Bewerten von Fonds zugute.

Das „Controlled Volatility“-Konzept war bisher nur großen institutionellen Anlegern wie Pensionskassen zugänglich und wurde von der Heidelberger Lebensversicherung zum ersten Mal privaten Anlegern in Deutschland zugänglich gemacht.

Die HLE Active Managed Portfolios verknüpfen die Strategie der Diversifikation durch die Multi-Asset- und Multi-Manager-Ansätze mit der aktiven Risikosteuerung durch „Controlled Volatility“ und Rebalancing.

Fondsampel als Entscheidungshilfe

Anleger können aus einer konservativen Variante mit bis zu 35 Prozent Aktienanteil, einer ausgewogenen Variante (maximal 60 Prozent Aktienanteil) sowie einer dynamischen Variante (bis zu 75 Prozent Aktienanteil) je nach individuellem Sicherheitsbedürfnis wählen.

Solange Anleger ihre Risikoneigung nicht ändern, müssen sie nichts mehr tun. Vorsorgesparer, die ihr Portfolio selbst managen möchten, können bis zu zwölfmal im Jahr kostenfrei zwischen den Portfolios und anderen Fonds wechseln.

Sie können so ihre Altersvorsorge stets ihrem Sicherheitsbedürfnis, der aktuellen Börsensituation oder steigenden Renditeerwartungen individuell anpassen.

Eine transparente und verständlich aufbereitete Entscheidungshilfe bietet der sogenannte „5R-Report“ der Heidelberger Leben. Er fasst Quartal für Quartal die Ergebnisse der internen Qualitätssicherung zur Fondsauswahl zusammen.

Dafür werden alle angebotenen Investmentfonds nach den Prüfkriterien Reputation, Rating, Rendite, Risiko und Review untersucht und nach der Ampelsymbolik bewertet: Halten bei „Grün“, Beobachten bei „Gelb“ und Wechseln bei „Rot“.

Makler erhalten zusätzlich Informationen über die Depots ihrer Kunden und können sie so gezielt beraten. Die Ergebnisse können kostenfrei im Internet heruntergeladen werden. Der „5R-Prozess“ wurde von der Rating-Agentur Assekurata Assekuranz und vom Institut für Vorsorge und Finanzplanung ausgezeichnet.

Autor Thomas Klein ist Leiter Marketing und Vertrieb bei der Heidelberger Lebensversicherung AG.

Foto: Shutterstock und Heidelberger Leben