Aufgrund erhöhter makroökonomischer und geldpolitischer Unsicherheiten, durch die die Nachfrage der Investoren nach historisch sicheren Anlagen hoch bleiben wird, wird Gold auch im vor uns liegenden Jahr weiterhin hoch im Kurs stehen. Wie sich das Edelmetall und weitere Rohstoffsektoren entwickeln. Ein Kommentar von Nitesh Sha, Rohstoffexperte und Director Research bei Wisdom Tree.

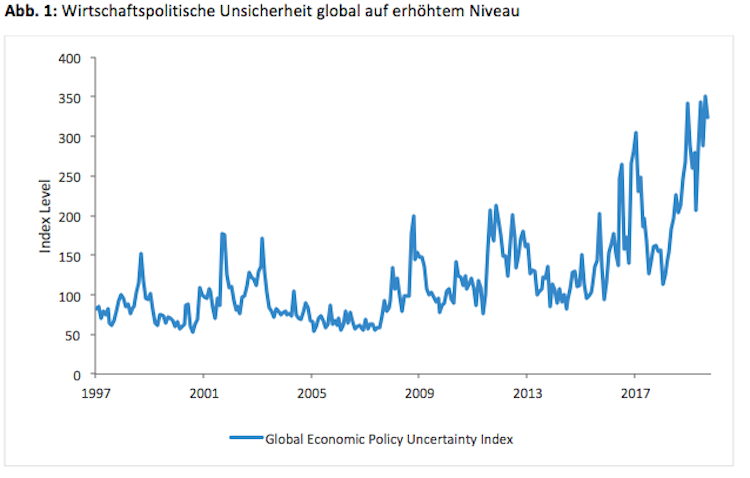

Der Handelsstreit zwischen den USA und China könnte bei einem weiten Spektrum der Rohstoffe für einen Großteil des nächsten Jahres weiterhin für Gegenwind sorgen. Die politische Unsicherheit, wie vom Global Economic Policy Uncertainty Index (siehe Abbildung 1) gemessen, befindet sich mitunter aufgrund der Eskalation im Konflikt zwischen den beiden Ländern seit Beginn des letzten Jahres auf einem stark erhöhten Niveau. Obwohl wir hinsichtlich einer sinnvollen Lösung in den kommenden Monaten weiterhin zurückhaltend bleiben, wird es unseren Erwartungen nach im Handelsstreit zu einer gewissen Entspannung kommen, wenn es auf die US-Präsidentschaftswahlen im November 2020 zugeht. Sollte dies tatsächlich der Fall sein und irgendeine Form der Handelsvereinbarung zwischen den beiden Ländern getroffen werden, würde sich dies sowohl für Industriemetalle, die direkt von Handelszöllen betroffenen Agrarrohstoffe wie auch für Öl als fruchtbar erweisen und der globalen Wirtschaft einen optimistischeren Ausblick geben.

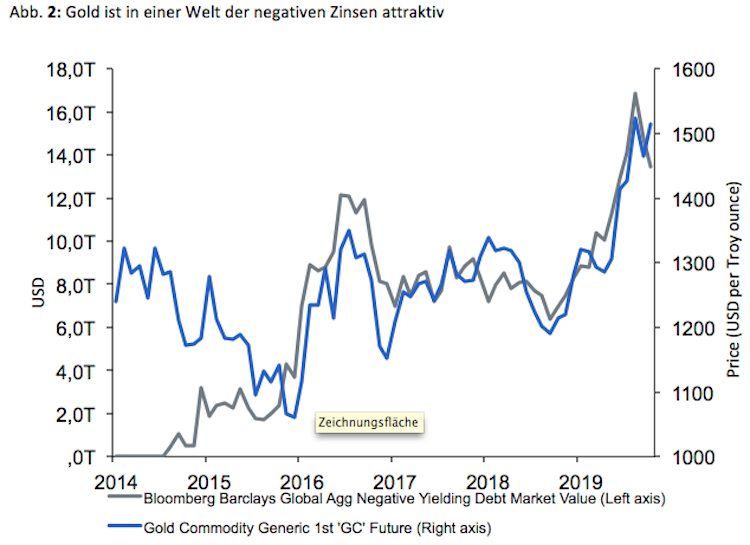

„Das blanke Gold macht aus Hässlich Schön“, besagt ein Sprichwort frei nach Shakespeare. Während der Ausblick für die globale Wirtschaft eintönig bleibt und Handelskonflikte ungelöst weiterbestehen, wird Gold als Safe-Haven Anlage bei Investoren weiterhin in der Gunst stehen. Die Anziehungskraft des Edelmetalls wird in einer Welt, in der die Investoren Regierungen dafür bezahlen, dass sie bei ihnen Kredite aufnehmen – noch verstärkt. Unter den stabilen Vermögenswerten ist die nicht existente Rendite von Gold attraktiver als negative Zinsen auf Staatsanleihen. Da die Geldpolitik der Zentralbanken auch im nächsten Jahr voraussichtlich entgegenkommend ausfallen wird, ist es unwahrscheinlich, dass die Menge der negativ verzinsten Schuldverschreibungen zurückgeht. Dies wird Gold weiter unterstützen (siehe Abbildung 2). Sogar Zentralbanken, vor allem solche in Schwellenmärkten, haben ihre Goldreserven in letzter Zeit erhöht, um sich vor dem Risiko zu schützen, das sich aus Fiat-Währungen ergibt. Die hohe Attraktivität und Verlockung von Gold wird sich daher weiter halten.

Fehlende geopolitische Risikoprämie

Am 16. September dieses Jahres schoss der Preis für Brent-Rohöl nach einem Drohnenangriff auf saudische Ölförderanlagen um 12 Prozent nach oben und löste damit Ängste vor einem nachhaltigen Angebotsschock aus. Die Rally kam zu einem jähen Ende, als die Sorge vor Versorgungsengpässen von den saudischen Behörden verworfen wurde. Diese versicherten, dass der Schaden begrenzt worden und die Situation unter Kontrolle sei. Doch warum reagierte der Ölpreis so stark und kehrte so schnell wieder auf ein niedrigeres Niveau zurück? Unseres Erachtens liegt dies daran, dass die Märkte seit Beginn des zweiten Quartals 2019 keine angemessene geopolitische Risikoprämie für Öl eingepreist hatten. Brent wurde im Oktober 2018 um 85 US-Dollar pro Barrel gehandelt, als die USA erstmals Sanktionen gegen den Iran bekannt gaben (siehe Abbildung 3). Seitdem haben sich die Märkte auf ein nachlassendes Wachstum der Ölnachfrage fixiert und möglichen Versorgungsunterbrechungen aufgrund der empfindlichen geopolitischen Situation im Nahen Osten wenig Beachtung geschenkt. Darin liegt der Grund, warum ein geopolitisches „Ereignis“ wie der Angriff auf saudische Ölförderanlagen plötzlich Ängste vor Versorgungsunterbrechnungen auslöste und sich derart stark auf die Kurse ausgewirkte. Sobald die Saudis versichert hatten, dass das Ausmaß des Schadens sehr viel geringer sei als zunächst angenommen, legte man wieder die Hände in den Schoß und die Kursen sanken. Obwohl größere Versorgungsunterbrechungen – beispielsweise aufgrund einer möglicherweise unpassierbaren der für den Transport eines Drittels des globalen Ölvolumens dienenden Straße von Hormus – nicht Teil unseres zentralen Szenarios sind, müssen die Investoren eine höhere, die erhöhten Spannungen in der Region widerspiegelnde Risikoprämie fordern. Wir erwarten, dass dies im Laufe des neuen Jahres geschehen wird und den Preis für Brent auf ein faireres Niveau im Bereich von 70–75 US-Dollar pro Barrel steigen lassen wird.

Die Geldpolitik (oder Finanzpolitik?) soll es richten

Rohstoffe werden im nächsten Jahr voraussichtlich von einer lockeren Geldpolitik profitieren. Niedrige bis negative Zinsen sorgen nicht nur bei als sicher geltenden Anlagen wie Gold für Unterstützung. Sollten die geldpolitischen Impulse zu einem verbesserten Wachstum in der Realwirtschaft führen, wird erwartungsgemäß auch der breitere Rohstoffkomplex davon profitieren.

Auch von staatlicher Seite werden typischerweise finanzpolitische Maßnahmen ergriffen, um bei einer stagnierenden Wirtschaft ein Wachstum herbeizuführen. Es ist möglich, dass Versprechungen einer fiskalpolitischen Unterstützung gemacht werden, wenn wir uns den US-Präsidentschaftswahlen im November 2020 nähern. Auch China scheint sowohl geld- als auch finanzpolitische Maßnahmen ergreifen zu wollen, um dem nachlassenden Wachstum entgegenzuwirken. Die finanzpolitischen Impulse Chinas im Jahr 2008 spielten eine wichtige Rolle dabei, die Rohstoffnachfrage anzukurbeln und somit auch die Rohstoffpreise nach oben zu treiben.

Obwohl eine große Wirtschaftskrise in unserer Prognose für 2020 kein zentrales Szenario darstellt und umfangreiche finanzpolitische Impulse wie zuletzt 2008 daher nicht zu erwarten sind, werden die niedrigen Zinsen einer Mittelaufnahme durch die Regierungen Vorschub leisten, um finanzpolitisch stärker eingreifen zu können. China hat sich bereits zu seiner Belt-and-Road-Initiative verpflichtet, die auf die Entwicklung der Kontinent übergreifenden Kommunikation und Konnektivität abzielt und zwischen 2017 und 2027 geplante Infrastrukturprojekte im Wert von über einer Trillion US Dollar umfasst. Diese Projekte sollen die globale Infrastrukturlücke schließen und werden die Nachfrage nach Basismetallen und Energie aufrechterhalten. Andere Länder könnten auf diesen Zug aufspringen und bei Rohstoffen für eine dringend benötigte Steigerung der Nachfrage sorgen.

Die Auswirkungen von Umweltvorschriften

Geänderte Umweltvorschriften werden sich nicht nur langfristig auf die Dynamik der Rohstoffmärkte z. B. durch die Entwicklung hin zum Elektroauto auswirken, sondern sie werden auch direkt und sofort Einfluss auf die Rohstoffpreise nehmen. Diese Thematik wird voraussichtlich auch 2020 relevant bleiben, da die Regierungen und Regulierungsbehörden versuchen, bei der Ausarbeitung von Strategien zum Schutz der Umwelt aktiver zu werden.

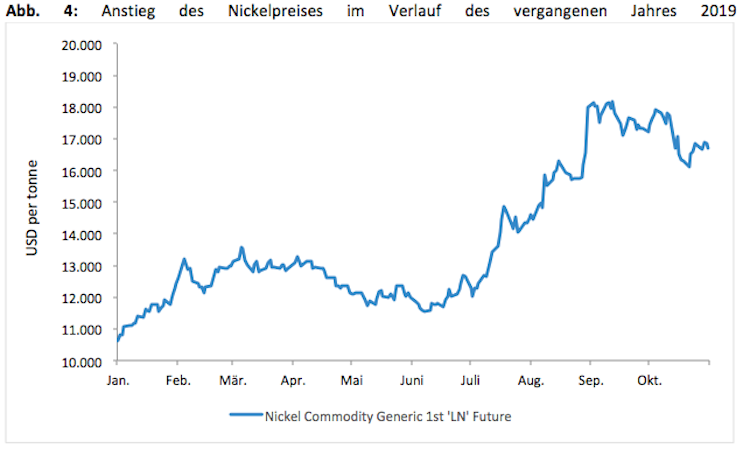

Auf den Philippinen, nach Indonesien weltweit zweitgrößter Förderer von Nickelerz, wurde die Hälfte der Bergwerke in der ersten Jahreshälfte des vergangenen Jahres aus Gründen der Instandhaltung oder des Umweltschutzes geschlossen. Das Ministerium für Umweltschutz und natürliche Ressourcen des Landes setzte den Betrieb mehrerer Bergwerke aus, als Prüfungen ergaben, dass diese gegen Umweltschutzauflagen verstoßen hatten. Dadurch wurde das Angebotswachstum von Nickel als wichtiger Bestandteil von Batterien für Elektrofahrzeuge gedeckelt. Der Kursanstieg bei Nickel in diesem Jahr, der hauptsächlich auf die Entscheidung Indonesiens zurückzuführen war, ab Januar 2020 (zwei Jahre früher als erwartet) den Export von Nickelerz zu stoppen, um mehr Nickel im Inland zu verarbeiten, wird durch die Maßnahmen der Philippinen noch weiter verstärkt (siehe Abbildung 4).

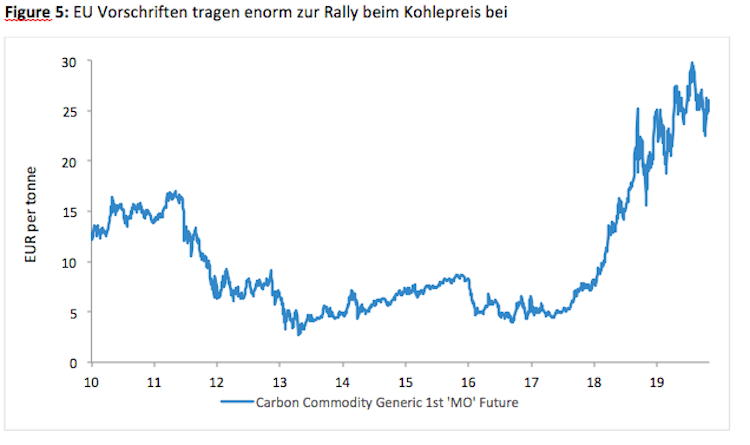

Kohle seit letztem Jahr ebenfalls Nutznießer von Umweltvorschriften und verzeichnete einen starken Kursanstieg verzeichnet (siehe Abbildung 5). Im Rahmen des EU-Emissionshandelssystem müssen Unternehmen Zertifikate für ihre Emissionen von Kohlenstoffverbindungen einholen. Die EU hat die Preise für diese Kohlenstoffzertifikate seit letztem Jahr erhöht und versucht dadurch, Unternehmen dazu zu bringen, auf sauberere Energiequellen umzusteigen.

Fotos: Wisdom Tree, Shutterstock; Grafiken: Wisdom Tree