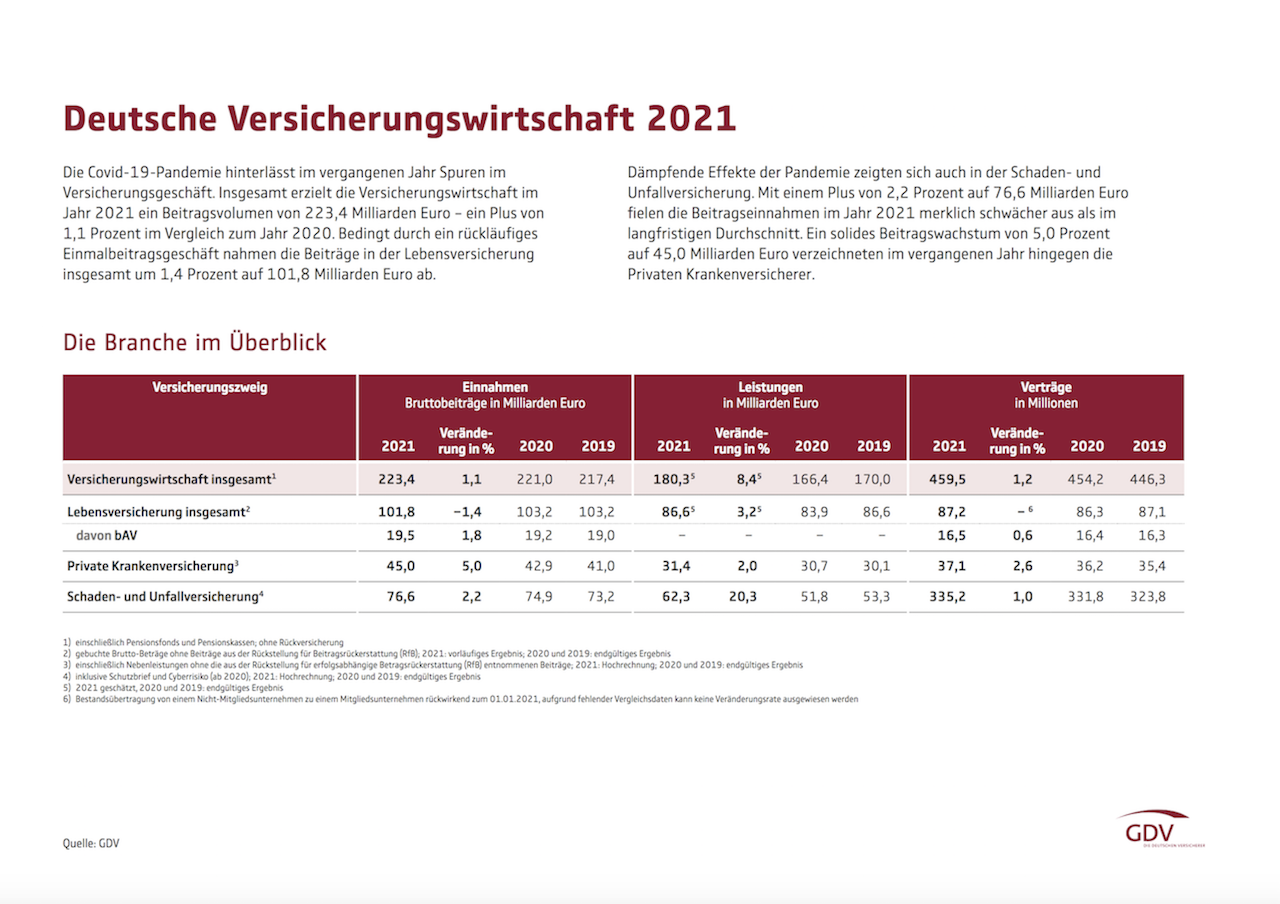

Erstmals seit 2013 schrieben die Unternehmen aus dem Bereich Schaden- und Unfallversicherung im vergangenen Jahr unterm Strich rote Zahlen. Die Versicherungswirtschaft insgesamt verbuchte 2021 über alle Sparten hinweg ein Beitragsplus von 1,1 Prozent (Vorjahr: 1,6 Prozent) auf 223,4 Milliarden Euro.

„Unter den erschwerten Bedingungen der Corona-Pandemie ist das solide“, sagte der Präsident des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV), Wolfgang Weiler, am Donnerstag auf der Jahresmedienkonferenz des Verbandes zum Gesamtergebnis. „Wir können mit dem Beitragswachstum zufrieden sein, auch wenn wir uns zu Jahresbeginn etwas mehr erhofft hatten.“

2021 für deutsche Versicherer das teuerste Naturgefahrenjahr aller Zeiten

In der Schaden- und Unfallversicherung wurde das Ergebnis vom verheerenden Juli-Hochwasser geprägt: Es war mit versicherten Schäden von über acht Milliarden Euro die teuerste Katastrophe dieser Art in Deutschland überhaupt und machte 2021 zu einem Jahr mit der nie dagewesenen Schadenbelastung von 12,5 Milliarden Euro allein aus Naturgefahren (Vorjahr: 2,0 Milliarden Euro).

Dies machte sich mit einem signifikanten Anstieg des Schadenaufwands insgesamt um 20 Prozent auf 62,3 Milliarden Euro bemerkbar. Obwohl auch die Beitragseinnahmen der Sparte leicht um 2,2 Prozent auf 76,6 Milliarden Euro zunahmen, kletterte die Schaden-Kosten-Quote – das Verhältnis von Kosten und ausgezahlten Leistungen zu den Beitragseinnahmen – auf 102 Prozent (Vorjahr: 90,7 Prozent).

„Angesichts der Rekordschäden ist das immer noch ein vorzeigbares Ergebnis“, sagte Weiler. „Es verdeutlicht: Versicherer können auch solche extremen Schäden schultern – und erfüllen ihre Aufgabe.“

Lebensversicherung: Deutlicher Zuwachs im Riester-Neugeschäft

Die Lebensversicherung hat sich im zweiten Corona-Jahr stabil entwickelt. Die Beitragseinnahmen der Lebensversicherer, Pensionskassen und Pensionsfonds beliefen sich 2021 auf rund 102 Milliarden Euro (minus 1,4 Prozent). Zurückzuführen ist diese Entwicklung auf ein leicht reduziertes Einmalbeitragsgeschäft (minus 4,7 Prozent auf 36,5 Milliarden Euro), das 2020 ein Rekordniveau erreicht hatte. Die laufenden Beitragseinnahmen legten hingegen leicht auf 65,3 Milliarden Euro zu.

Positiv entwickelte sich 2021 das Riester-Neugeschäft mit einem deutlichen Plus von zwölf Prozent auf 310.500 neue Verträge. Der Bestand blieb weitgehend stabil bei rund 10,4 Millionen Verträgen. Bei den Basisrenten stieg die Zahl neu vermittelter Policen sogar um fast 40 Prozent auf knapp 119.000 Verträge. Der Gesamtbestand erhöhte sich dadurch um vier Prozent auf 2,5 Millionen Verträge.

Deutlicher Vertragszuwachs in der privaten Krankenversicherung

Die Beitragseinnahmen der privaten Krankenversicherungsunternehmen haben sich 2021 um fünf Prozent auf 45,0 Milliarden Euro erhöht. Mit 40,5 Milliarden Euro entfällt davon der Großteil auf die Krankenversicherung, das ist ein Plus von 4,7 Prozent. In der Pflegeversicherung lagen die Einnahmen bei 4,5 Milliarden Euro, ein Anstieg von 7,3 Prozent.

Die ausgezahlten Versicherungsleistungen haben eine Höhe von 31,4 Milliarden Euro erreicht. Das sind zwei Prozent mehr als im Vorjahr. Auf die Krankenversicherung entfallen davon 29,3 Milliarden Euro, auf die Pflegeversicherung 2,1 Milliarden Euro. Der Bestand aus Voll- und Zusatzversicherungen hat um fast 950.000 auf 37,1 Millionen zugenommen, ein Plus von 2,6 Prozent.

Versicherungswirtschaft erwartet für 2022 Beitragswachstum von zwei bis drei Prozent

Vorsichtig optimistisch fällt der Ausblick der deutschen Versicherer auf das laufende Geschäftsjahr 2022 aus. Der Sektor erwartet insgesamt ein Beitragswachstum zwischen zwei und drei Prozent.

In der Lebensversicherung dürfte die Corona-Pandemie auch dieses Jahr die Geschäftsaussichten dämpfen. Hier dürfte ein Beitragswachstum zwischen einem und zwei Prozent realistisch sein. Bei den klassischen Lebensversicherungsprodukten erwarten die Unternehmen eine schwächere, bei den kapitalmarktorientierten eher eine wachstumsstärkere Entwicklung.

„Entscheidend dafür sind die wirtschaftlichen Perspektiven der privaten Haushalte und welche politischen Rahmenbedingungen sich für die private Altersvorsorge in der laufenden Legislaturperiode ergeben“, sagte Weiler.

Auch in der Schaden- und Unfallversicherung zeichnet sich ein solides Wachstum für 2022 ab. Hier könnten inflationsbedingte Anpassungen der Versicherungssummen und Deckungserweiterungen in der Sachversicherung zu einem Beitragswachstum von rund drei Prozent führen.