Die Rahmenbedingungen in der PKV seien ähnlich wie bei der Schaden- und Sachversicherung. Die Zinswende, digitale Transformation und Künstliche Intelligenz spielen auch hier zunehmend eine wichtige Rolle, erläuterte Abdulkadir Çebi, Bereichsleiter Analyse und Bewertung bei Assekurata.

Laut Çebi entwickelte sich die PKV im Geschäftsjahr 2022 weiterhin sehr stabil. Die Prämieneinnahmen stiegen weiter, wobei sie nicht ausschließlich aus Beitragsanpassungen zulasten der Versicherten resultierten. Diese seien vergleichsweise moderat ausgefallen. Zusammen mit den gleichzeitig gestiegenen Leistungsausgaben verbuchte die Branche einen Rückgang des versicherungsgeschäftlichen Ergebnisses.

Deutliche Rückgänge beim Nettokapitalergebnis verringerten zusätzlich das Rohergebnis nach Steuern. Die laufenden Kapitalanlageerträge blieben dagegen stabil, so Çebi. „Die Corona-Krise scheint 2023 endlich überwunden, dennoch ist das Marktumfeld für die private Krankenversicherung nicht einfacher geworden“, sagt Çebi. „Mit der Zinswende, der damit einhergehenden Inflation und auch den schwierig vorhersehbaren Auswirkungen des Ukraine-Kriegs tun sich neue Problemfelder auf. Dessen ungeachtet ist das Stimmungsbild auf Seiten der Versicherer für den gesamten PKV-Markt überraschend positiv“, sagt Çebi.

Beitragseinnahmen auf Rekordniveau

Laut Çebi befinden sich die gesamten Beitragseinnahmen weiter auf einem Rekordniveau. „Der Zuwachs wird 2023 jedoch wie bereits im Vorjahr, auch aufgrund moderater Beitragsanpassungen, wieder unter der Zwei-Milliarden-Euro-Euro-Grenze bleiben“, so Çebi weiter. Gleichzeitig führen die hohen Beitragseinnahmen zu einer stabilen Sicherheitslage der PKV. Dies zeige sich anhand der Eigenkapitalquote, die nach den bisherigen Erkenntnissen von Assekurata im vergangenen Jahr marktweit von 16 Prozent auf 16,7 Prozent stieg. Ebenso konnte die Branche die aufsichtliche SCR-Quote von 505 auf 524 Prozent steigern.

Die Leistungsausgaben sind laut der Studie um 17,2 Prozent gestiegen. Nachdem die gesamten Leistungsausgaben bereits im Vorjahr wieder stärker angestiegen sind, näherten sie sich 2022 mit rund 32,6 Milliarden Euro wieder langsam dem Vor-Corona-Niveau an.

„Die erwarteten Nachholeffekte aus der Corona-Phase scheinen sich teilweise bereits niederzuschlagen. Dagegen liegen die Kostensteigerungen infolge der Inflation unter dem Niveau anderer Sparten, wie zum Beispiel der Schadenversicherungen“, erläuterte Cebi.

„In den kommenden Jahren könnte sich hier ein zeitversetzter Anstieg zeigen. Zukünftige strukturelle Reformen, wie beispielsweise die geplante Krankenhausreform oder eine GOÄ-Novelle, könnten die Leistungsausgaben ebenfalls beeinflussen.“ Was die Inflation betrifft, hat diese mittelfristig Folgen für die Unternehmen. Immerhin 73 Prozent der Versicherer sehen sich von den Preisentwicklungen im Markt beeinflusst.

Leistungsausgaben ziehen weiter an

Aufgrund der wieder stärker gestiegenen Leistungsausgaben und der gleichzeitig nur moderaten Beitragsanpassungen verringerte sich die versicherungsgeschäftliche Ergebnisquote von 15,1 auf 12,9 Prozent, was immer noch einem guten Niveau entspricht. Obwohl die Zinsen gestiegen sind, verringerte sich die Nettoverzinsung branchenweit von 2,9 auf 2,3 Prozent.

Dadurch sank auch die Rohergebnisquote von 14,6 auf zehn Prozent. Im Gegensatz zur Nettoverzinsung blieb die laufende Durchschnittsverzinsung der Kapitalanlagen laut aktuellen Marktdaten mit rund 2,6 Prozent jedoch sehr stabil.

Darüber hinaus sind Zinspapiere in der Neuanlage wieder deutlich attraktiver geworden. „Rententitel und vor allem Staatsanleihen gelten nach vielen Jahren wieder als ein renditeseitig attraktives Segment in der Neuanlage, während Aktien und Immobilien durch das volatile und schwierige Marktumfeld an Bedeutung verlieren“, merkt Cebi an. „Die Versicherer nutzen die gestiegenen Zinsen, um ihre laufenden Erträge zu stabilisieren beziehungsweise zu erhöhen und damit Sicherheit für Verträge mit langen Laufzeiten zu schaffen.“

RfB auf hohem Niveau

Dank der soliden Ertragslage können die Unternehmen kontinuierlich Mittel in die Rückstellung für Beitragsrückerstattung (RfB) einführen und somit ein Reservepolster für Beitragsanpassungen aufbauen. Obwohl die RfB-Zuführungsquote im Jahr 2022 branchenweit von 13,7 auf etwa 9,2 Prozent gesunken ist, hat sich die RfB-Quote aufgrund des Rückgangs der RfB-Entnahmequote von 10,6 Prozent auf etwa 6,4 Prozent leicht auf 35,8 Prozent erhöht.

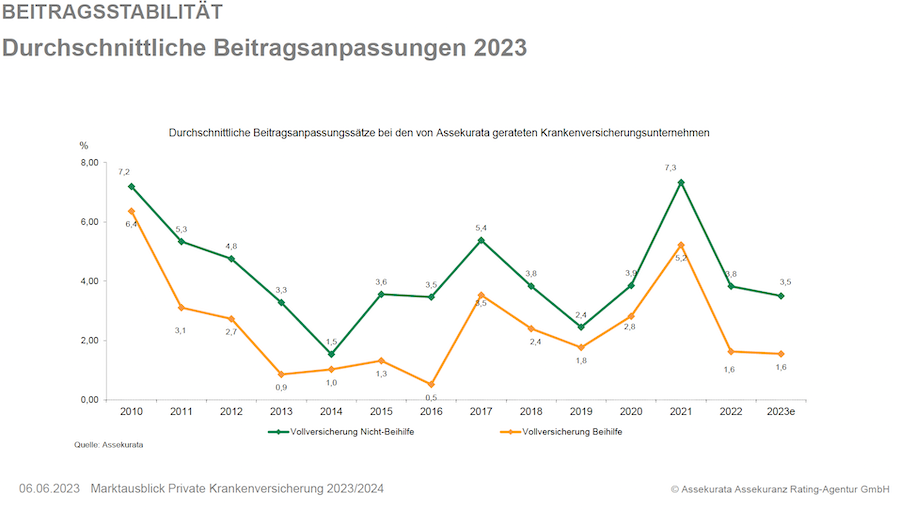

Nach den moderaten Beitragsanpassungen im Jahr 2022 verzeichneten die Analysten von Assekurata auch für die Anpassungsrunde 2023 durchschnittliche Werte von rund 3,5 Prozent in der Vollversicherung ohne Beihilfe und etwa 1,6 Prozent in der Beihilfe.

„Inzwischen hat sich das jahrelange Niedrigzinsniveau in den Tarifen wiedergefunden und die Rechnungszinsen wurden am unteren Ende angepasst. Erste Auswirkungen der Zinswende werden sich erst zeitversetzt in den Kapitalanlagen der Versicherer wiederfinden, und es ist nicht zwingend zu erwarten, dass dies langfristig zu niedrigeren Beiträgen führt, da die steigenden Kosten diesem Effekt entgegenwirken dürften. Allerdings könnten zukünftige Beitragsanpassungen durch diese Entwicklung abgemildert werden“, gab Çebi einen positiven Ausblick.

Wachstum nur im Beihilfe-Segment

Auch wenn sich bereits im fünften Jahr in Folge der Trend weiter bestätigte und die Branche mehr Zugänge aus der gesetzlichen Krankenversicherung (GKV) als Abgänge verzeichnen konnte, kämpft die PKV weiterhin mit Zugangsproblemen in der Vollversicherung. Insgesamt musste die Branche abermals einen Nettobestandsverlust von rund 14.000 Versicherten hinnehmen.

„Neben den immer noch hohen Abgängen in die GKV verhindert zusätzlich die steigende Anzahl der Sterbefälle ein Wachstum in der Vollversicherung. Ebenso könnten die zukünftigen politischen Rahmenbedingungen, wie die deutliche Anhebung der Jahresarbeitsentgeltgrenze, den Zugang zur PKV weiter erschweren“, erklärte Alexander Kraus, Fachkoordinator Krankenversicherung bei Assekurata und Autor der Untersuchung. Umso wichtiger sei es, bereits jetzt die Attraktivität für freiwillig Versicherte und Familien zu erhöhen. Denn die Bestandsstruktur ist ein Problem. Die PKV hat ein Demografieproblem. Und die stetig steigende Jahresarbeitsentgeltgrenze (JAEG) verhindere, dass jüngere Kunden nachkämen.

Zusatzversicherung – Stütze für die PKV

In der Zusatzversicherung hingegen zeigt sich laut Assekurata weiter ein stabiles Wachstum. Insbesondere aufgrund der Zahnzusatzversicherung und der betrieblichen Krankenversicherung (bKV) konnte der Markt im Jahr 2022 erneut um 2,1 Prozent wachsen. Ende 2022 verzeichneten die Unternehmen nach vorläufigen Schätzungen eine Gesamtzahl von rund 29,4 Millionen Policen.

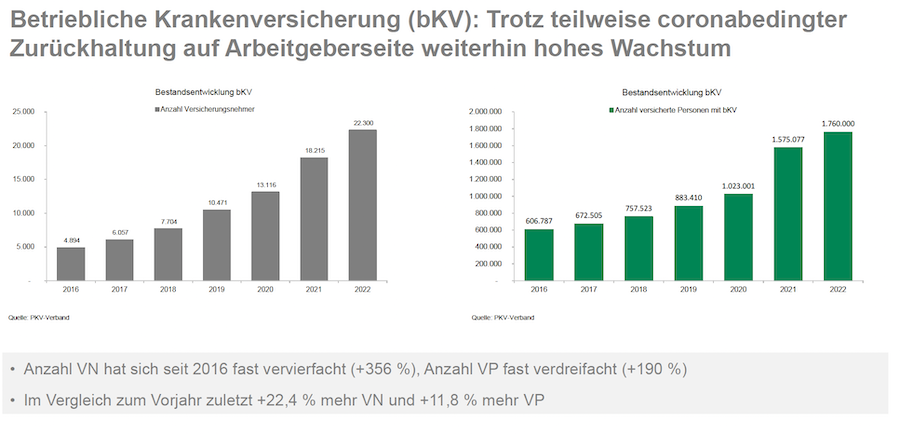

Nachdem im Jahr 2021 durch die Einführung der tariflichen Pflegeabsicherung CareFlex sprunghaft über 400.000 Personen im Bereich der betrieblichen Krankenversicherung (bKV) versichert werden konnten, konnte die Branche hier 2022 mit rund 185.000 versicherten Personen erneut einen beachtlichen Zuwachs verbuchen. „Da funktioniert der Zugang. Der Absicherungsbedarf ist bei den Kunden auf dem Schirm. Das Zusatzgeschäft ist der Wachstumstreiber in der PKV“, sagt Kraus.

Fokusthema bKV

Insbesondere der bKV-Markt funktioniere sehr gut, so Kraus. „Mittlerweile haben wir 14 Anbieter mit Budget-Tarifen. Und wir rechnen mit weiteren neuen Anbietern im Markt“, sagt Kraus. Die Beiträge variieren zwischen 9,95 und 49,50. Es sei ein Preis-Leistungswettbewerb zu beobachten. „Es tut sich einiges in dem Bereich“, sagt Kraus.

Es ist daher wenig überraschend, dass die Versicherer die Bereiche Zahnzusatz und bKV sowohl in Bezug auf die aktuelle Geschäftslage als auch auf die zukünftige Wachstumseinschätzung besonders positiv bewerten. Dies geht aus einer Umfrage zur Markteinschätzung hervor, die Assekurata im Vorfeld des Marktausblicks unter 13 Krankenversicherern durchgeführt hat. Diese Versicherer repräsentieren einen Marktanteil von 72 Prozent gemessen an den vollversicherten Personen.

Darüber hinaus rücken die stationären Zusatzversicherungen demnach wieder mehr in den Fokus. Im Gegensatz dazu werden die Krankenhaustagegeldversicherung und der Pflege-Bahr deutlich negativer bewertet. Ein Handlungsfeld bleibt laut Assekurata die Pflegezusatzversicherung. Dies spiegelt sich auch in den aktuellen Zahlen wider, da das Wachstum im Bereich der Pflegezusatzversicherung weiterhin stagniert. Auch das Krankenhaustagegeld spiele nahezu keine Rolle, so Kraus.

Stagnation in der Pflegeabsicherung

„Aktuell sind wir bei einer Eigenbeteiligung 2.468 Euro. Die neue Pflegereform entlastet die Betroffenen im Heim. Es löste aber nicht die generellen Probleme“, sagt Kraus. Aktuell haben nur knapp vier Millionen Personen eine Pflegezusatzversicherung. Private Vorsorge wäre unerlässlich. Es fehlt scheinbar der Zugang zu den Personen.

Problem sei, dass die Absicherung der Pflege Geld kostet. So lag die durchschnittliche Anpassung in der Pflegezusatzversicherung bei 4,4 Prozent. Bei der Gesetzlichen stiegen die Beiträge laut Kraus um 5,4 Prozent.

Ein Grund für die Kaufzurückhaltung könnten auch Verunsicherungen sowohl vermittler- als auch kundenseitig durch die verstärkte öffentliche Diskussion und etwaige grundlegenden Reformpläne sein. Diese Diskussionen beziehen sich nicht nur auf das aktuell beschlossene Pflegeunterstützungs- und -entlastungsgesetz (PUEG), sondern gehen möglicherweise darüber hinaus.

„Sicher ist, dass die private Vorsorge auch nach neuen Reformen unerlässlich bleiben wird. Hier bieten sich eigentlich Chancen für die PKV, die es zum Beispiel durch Produktinnovationen zu nutzen gilt“, fügte Kraus an. Insgesamt schätzt die Branche den Gesamtmarkt für die Krankenversicherung und auch speziell für die Vollversicherung aktuell und zukünftig durchweg eher positiv ein.

Elektronische Patientenakte – PKV erkennt die Chancen

Seit Einführung der elektronischen Patientenakte in der GKV Anfang 2021 fristet diese eher ein Schattendasein und ist bei den Versicherten noch nicht richtig angekommen. Hier könnte die PKV mit zeitnahen Einführungen der elektronischen Patientenakte (ePA) aufholen, zumal hier auch zukünftig verstärkt ein hoher Kundennutzen gesehen wird.

Diese Erkenntnis geht aus der genannten Umfrage hervor, bei der inzwischen 64 Prozent der befragten Versicherer einen hohen Kundennutzen sehen, während es im Vorjahr lediglich 40 Prozent waren. Hinzu kommt der Nutzen für die Unternehmen selbst. Rund 90 Prozent der Versicherer zeigen sich überzeugt, dass die ePA ihnen selbst nutzt. „Wir sind gespannt, wohin die Reise geht, was die Versicherer daraus mache.

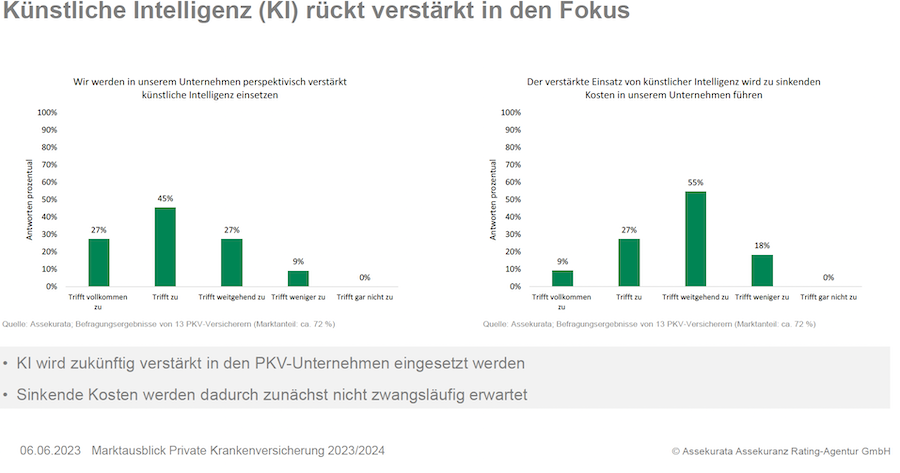

„Die elektronische Patientenakte und deren Einführung bleibt weiterhin ein wichtiger Punkt für die privaten Krankenversicherer. Sie ist ein wichtiger Bestandteil in der Servicewahrnehmung durch ihre Kunden und kann bei intelligenter Umsetzung dazu beitragen, dass sich die privaten Krankenversicherer als Gesundheitspartner etablieren. Im Zuge der digitalen Services werden zudem die Einsatzmöglichkeiten von künstlicher Intelligenz verstärkt in den Fokus rücken“, merkt Assekurata-Bereichsleiter Çebi an.

Neue Herausforderungen

Corona ist überwunden. Dafür gibt es neue Herausforderungen. Ein Problem sieht Assekurata in der Demografie. Der erschwerte Zugang für Neukunden sei ein Problem, so Çebi. Gefragt seien zudem neue Ideen in der privaten Krankenversicherung. Derzeit seien die Produkte sehr ähnlich. „Es fehlt an Produkten, die noch spezifischer auf die Zielgruppen einzahlen“, sagt Çebi.

In der Zusatzversicherung erwartet Assekurata hingegen steigendes Wachstum. Das gelte für die bKV ebenso wie für das private Zusatzgeschäft. Erstere sieht Çebi als stabilisierenden Faktor. Darüber hinaus rücke die Pflege stärker in den Fokus der Anbieter. Vor dem Hintergrund der hohen Inflation erwartet die Kölner Ratingagentur steigende Leistungsausgaben. Und obwohl die öffentliche Debatte etwa über die Beitragsanstiege im Alter oder über die Zukunft der PKV zu einer gewissen Verunsicherung führe, sei das Stimmungsbild dennoch positiv.