Ist es mit der Hausse bei Gold zunächst vorbei, weil sich Krisen-Tauwetter einzustellen scheint oder andere Anlageklassen attraktiver sind? Was sind die entscheidenden Parameter für die weitere Entwicklung des Edelmetalls?

Ist Silber das bessere Gold?

Zuletzt konnte Silber gegenüber Gold an Glanz gewinnen. Angesichts eines langfristigen Durchschnittswerts von ca. 60 ist das aktuelle Gold-Silber-Ratio von annähernd 100 für viele Edelmetallanleger tatsächlich übertrieben hoch.

Silber scheint fundamental ohnehin unterbewertet zu sein. Das fünfte Jahr in Folge übersteigt die industrielle Nachfrage das Angebot. Silber ist für Solarpanels, E-Mobilität und KI unersetzlich. Erste Analysten erwarten bereits Silberpreise von 40 US-Dollar.

Für beide Edelmetalle finden sich gute Argumente. Im Zweifel ist Gold aber das bevorzugte Edelmetall. Das wusste schon Goldfinger.

Safe Haven Krieg zwischen Gold und Kryptos

Auch der Bitcoin scheint am Nimbus von Gold zu kratzen. Tatsächlich erlebt er seit 2024 unter Schwankungen eine massive Hausse mit neuen Rekorden. Und die „Krypto-Jünger“ warten bereits mit neuen dramatischen Prognosen auf. Cathie Wood von Ark Invest geht sogar von Kursen um eine Million Dollar bis 2030 aus. Geht es nach ihnen, wird der Bitcoin zukünftig Gold als sicheres Wertaufbewahrungsmedium ablösen. Klingt nach dem olympischen Motto „Schneller, höher, stärker“, oder?

Ja, der Bitcoin ist zu einem festen Bestandteil der Multi-Asset-Allokation der institutionellen Anleger geworden. Und seit 2024 sorgt die Genehmigung von Bitcoin-ETFs in Amerika für massive Mittelzuflüsse auch von vorsichtigen Anlegern. Daneben präsentiert sich Trump als Krypto-Präsident und verspricht ein regulierungsfreundliches Umfeld und den Aufbau einer US-Bitcoin-Reserve.

Beide, Gold und Kryptos, gelten als Absicherung gegen Risiken der (Finanz-)Welt. Doch während Gold als physische defensive Anlageform das Risiko im Portfolio reduzieren soll, erhöhen virtuelle Kryptos die Erträge mit mehr Volatilität. Gold wird als brav und der Bitcoin als „hyperaktiv“ betrachtet. Jedoch wird die zunehmende Akzeptanz von Bitcoin die Preisschwankungen stabilisieren, so dass er sich zum Digital Gold entwickeln kann. Damit allerdings schwindet sein Diversifikationseffekt zu Gold.

Aufgrund seiner Kernkompetenzen bleibt Gold aktuell die Nr. 1. Doch ist im Anlageportfolio für beide Platz.

Nur kleine Lösungen für große Probleme

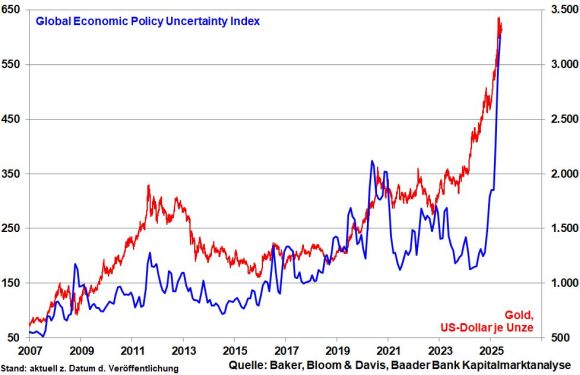

Gold ist besonders stark in Krisen. Umgekehrt gilt aber auch, dass es in Entspannungsphasen an Bedeutung verliert. So erhöhen Fortschritte im Handelskonflikt zwischen den USA und China die Bereitschaft zu risikoreicheren Anlagen wie Aktien.

Grundsätzlich sollte dies nicht weiter irritieren. Wie bei jeder anderen Anlageklasse gibt es auch bei Gold keine Einbahnstraße nach oben.

Es ist aber leider nicht zu erwarten, dass die Welt zu einem friedlichen Platz wird, auf dem sich alle politisch Verantwortlichen die Hand reichen und „Kumbaya, my Lord“ singen. Gold ist weiterhin als Lebensversicherung gegen alle Finanz-, Wirtschafts- und geopolitischen Probleme heiß begehrt.

Grafik 1: Globaler Unsicherheitsindex und Goldpreis

Sowieso kommt Gold seine relative Knappheit zugute. Mit einer geschätzten Kapitalisierung von ungefähr 26 Bill. Dollar ist der Goldmarkt nur ein Zwerg gegenüber den riesigen Aktien- und Anleihemärkten. Allein der US-Anleihemarkt ist mehr als doppelt und der weltweite Aktienmarkt fast fünfmal so groß. Und nicht zu vergessen: Gold ist nicht beliebig vermehrbar.

Und so macht sich eine steigende Nachfrage schnell in steigenden Preisen bemerkbar. Im Laufe des Jahres 2025 ist die Anzahl der Gold-Terminkontrakte, die physisch erfüllt werden, auf den höchsten Stand seit Juli 2007 gestiegen. Damals ging die Finanzkrise langsam los. Anleger setzen also auf physische Sicherheit, auf Besitz, nicht Forderung in Papierform. Die Gründe dafür liegen auf der Hand.

Weltweit ist die Verschuldung außer Kontrolle, vor allem in den USA, wo alle 100 Tage Staatsanleihen im Wert von etwa einer Bill. Dollar neu emittiert werden. Doch stehen immer weniger Käufer zur Verfügung, da viele Länder ihre Dollar-Papiergeld-Reserven aus Bonitätsgründen und aus Konkurrenzgedanken in Frage stellen. Insbesondere die BRICS-Staaten machen sich vom bisherigen sicheren Hafen Dollar unabhängiger und setzen auf Edelmetall. Allein die chinesische Zentralbank hat 2024 mehr als 200 Tonnen des Edelmetalls erworben und ist weiter klar auf der Käuferseite.

Grafik 2: Goldkäufe der Notenbanken

Ohnehin lässt das grundsätzliche Vertrauen in Amerika nach. Viele Länder haben Sorge, dass die in ihrem Besitz befindlichen virtuellen US-Staatspapiere von Washington eingefroren werden könnten. Dann säße man auf totem Kapital. Und wer weiß, auf welche anderen fixen Ideen Trump noch kommt, z.B. die Zins- und Rückzahlung seiner Staatspapiere an amerikafreundliche Auflagen für seine Gläubiger zu knüpfen. Mittlerweile werden auch in Deutschland Diskussionen geführt, ob in den USA gebunkerte Goldreserven noch vor repressiven Zugriffsszenarien sicher sind. Auch wenn Trump nicht alles so ernst meint, wie er es sagt, stört sein Auftreten als unberechenbarer Springteufel.

Auch wenn es aktuell nicht spruchreif ist, könnte Gold längerfristig auch eine mögliche Rolle als Alternativleitwährung zum Dollar spielen. Schon jetzt ist der malade Greenback ein markanter Treiber von Gold, da er das Edelmetall für Käufer außerhalb des Dollarraums vergünstigt.

Nicht zuletzt ist Trumps Zollpolitik inflationsfördernd. Hier steckt die Fed in der Klemme. Sie kann nicht die Zinsen erhöhen, ohne die bereits angeschlagene Wirtschaft – s. Immobilien, Konsum- und Unternehmensstimmung – noch weiter zu schädigen. Wenn aber Inflation hochkocht, steigen reale Vermögenswerte wie Gold. Und ich wiederhole es gerne, wie das Amen in der Kirche: Die tatsächliche Inflation in Amerika hat mit der amtlichen so wenig zu tun wie der Badesee mit dem Tümpel. Und so sind die Zinsen tatsächlich real negativ. Irgendetwas muss ja die US-Schulden auffressen. Doch dieser „Schuldenfraß“ sorgt auch für „Zinsfraß“. Und so sind Anlagezinsen gegenüber dem Edelmetall Gold wettbewerbsunfähig, obwohl es zinslos ist.

Längerfristig war, ist und bleibt Gold die Lebensversicherung gegen alle Finanz-Krankheiten

Gold hat eine jahrtausendelange Tradition als Krisen-, Vermögens- und Inflationsschutz. Vor 2000 Jahren hat eine Unze Gold eine Familie für einen Monat ernährt. Heute geht das immer noch. Demgegenüber sind alle Fiat-Währungen langfristig entweder verschwunden oder nach Inflation wertlos geworden. Nur den Kamin konnte man damit immer noch anzünden.

Zwar ist ein solch fatales Szenario auf absehbare Zeit nicht zu befürchten. Aber prickelnd ist die Entwicklung nicht. Über Gold als ultimative, substanzstarke, über jeden Zweifel erhabene, sachkapitalistische Sicherheit jenseits von reinen Renditeüberlegungen zu verfügen, ist beruhigend.

Auch die Marke von 4.000 Dollar je Unze wird früher oder später fallen, selbst, wenn es nicht unbedingt in diesem Jahr ist. Deutliche Rücksetzer sind Kaufgelegenheiten. Ein Edelmetallanteil bis zu 10 Prozent des Anlagevermögens ist sinnvoll.

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank. Mit Wertpapieranalyse und Anlagestrategien beschäftigt er sich seit Abschluss seines betriebswirtschaftlichen Studiums 1990. Halver verfügt über langjährige Erfahrung als Kapitalmarkt- und Börsenkommentator. Er ist aus Funk und Fernsehen bekannt und schreibt regelmäßig für Cash.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.roberthalver.de/Newsletter-Disclaimer-725