Corona, der Krieg in der Ukraine und das Verhalten der US-Regierung haben eine tiefgreifende Neugestaltung der Lieferketten und nationalen Prioritäten beschleunigt, wobei Energieunabhängigkeit und KI im Vordergrund stehen. Verzögerungen bei der Klimawende, der rasante technologische Wandel und die schwierige demografische Entwicklung in den meisten Ländern – mit Ausnahme einiger Schwellenländer, darunter vor allem Indien – haben diverse Auswirkungen. In diesem neuen Umfeld gerät das alte Konzept der globalen Aktien-Anleihen-Allokation, das stark auf US-denominierte Vermögenswerte setzt, unter Druck.

Es gibt eine neue Korrelationsdynamik. Die durchschnittlichen Aktienkorrelationen zwischen den Industrie- und den Schwellenländern begannen sich nach der Coronapandemie zu verringern. Dies stellt einen Regimewechsel gegenüber der jahrzehntelangen Synchronisierung dar, die durch die Globalisierung vorangetrieben wurde. Jetzt spiegeln Kapitalflüsse, politische Haltungen und Devisendynamiken zunehmend regionalisierte Interessen wider. Diese Fragmentierung signalisiert aber keineswegs das Ende der Globalisierung, sondern deutet auf differenzierte Wachstumsansätze und idiosynkratische Renditen hin – genau die Bedingungen, unter denen Länderallokationen einen Mehrwert schaffen können.

Neue Diversifizierungsmotoren gewinnen daher an Bedeutung. Wir sind der Ansicht, dass indische Vermögenswerte – sowohl Aktien als auch Anleihen – als langfristige Einzelallokationen in Betracht gezogen werden sollten. Sie können strukturelles Wachstum und attraktive Diversifizierungsvorteile für globale Portfolios bieten.

Der Zehnjahreshorizont ist sehr rosig

Drei Hauptfaktoren sprechen für indische Vermögenswerte in einer strategischen Vermögensallokation: Wachstumspotenzial, Diversifizierungsvorteile und eine wachsende und diversifizierte Anlegerbasis.

Der langfristige makroökonomische Ausblick Indiens, also ein Zehnjahreshorizont, wird durch eine günstige demografische Entwicklung, die Urbanisierung und produktivitätssteigernde Investitionen gestützt. Zentral sind dabei die Fördermaßnahmen der Regierung für den Ausbau strategischer Sektoren, die Verringerung der Importabhängigkeit und die Steigerung der Exporte. Die rasche Digitalisierung beschleunigt außerdem KI-gesteuerte Innovationen. Angesichts der steigenden technologischen Rivalität zwischen den USA und China machen Indiens dynamisches Start-up-Ökosystem und seine sich verbessernden Fertigungskapazitäten das Land zu einer attraktiven Option für Unternehmen, die ihre Lieferketten diversifizieren möchten.

Dieses wirtschaftliche Umfeld wird zu einem Jahrzehnt mit hohem Wachstumspotenzial führen, das gegenüber dem Rest der Welt als anhaltend überdurchschnittlich angesehen wird. Gleichzeitig werden die Inflationsaussichten mit einer Inflationsrate von etwa 4 % als günstig eingeschätzt.

Indische Anleihen: hohe Erträge, attraktives Risiko-Rendite-Profil

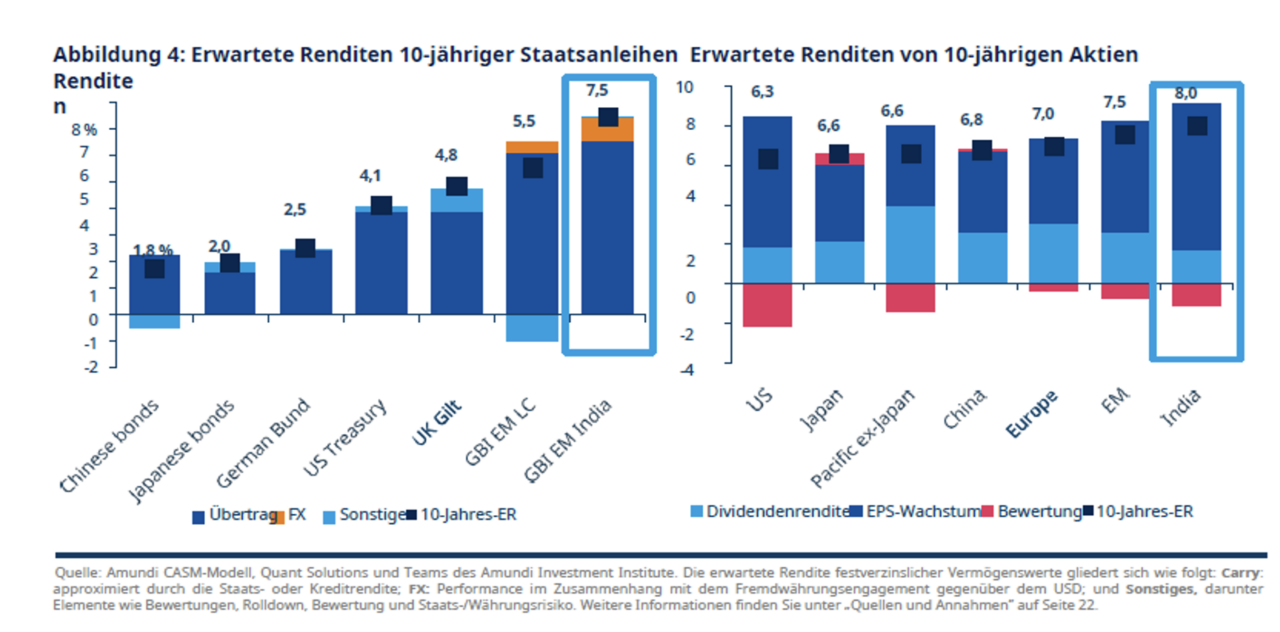

Für indische Anleihen geht unser langfristiger Ausblick von einer erwarteten Rendite für das nächste Jahrzehnt von rund 6,5 % p.a. in lokaler Währung aus. Berücksichtigt man den Einfluss des Wechselkurses, liegt die erwartete Rendite für den GBI EM India Bond Index in USD für das nächste Jahrzehnt bei 7,5 % und ist damit die höchste im gesamten von unserer Analyse berücksichtigten Fixed-Income-Universum.

Indische Anleihen weisen eine geringe Korrelation mit dem Global Aggregate Index und dem breiteren Schwellenländer-Anleihemarkt und auch eine der niedrigsten Korrelationen mit den globalen Aktien-, Schwellenländeraktien- und China-Aktienmärkten auf, was sie zu einem attraktiven Diversifikationsinstrument in Multi-Asset-Allokationen macht.

Sehr attraktiv ist auch ihr Risiko-Rendite-Profil. Obwohl sie am risikoreicheren Ende der Anleihe-Anlageklassen angesiedelt sind, sind sie aufgrund ihrer höheren erwarteten Renditen auf risikobereinigter Basis gegenüber anderen wichtigen Anleihekategorien attraktiv, insbesondere angesichts des starken Länderratings Indiens. Wir gehen auch davon aus, dass die Volatilität nach der Aufnahme indischer Anleihen in den GBI-EM-Index im Zuge der sich entwickelnden Marktdynamik strukturell sinken könnte, was ihre Risiko-Rendite-Struktur weiter verbessern würde.

Indische Aktien: Korrelation mit China besonders gering

Für indische Aktien erwarten wir in den nächsten zehn Jahren eine durchschnittliche Rendite von 8,0 %. Im vergangenen Jahr haben sich die Bewertungen verbessert. Die Erwartungen für indische Aktien sind die höchsten im gesamten Aktienuniversum. Allerdings ist auch die Volatilität mit rund 25 % hoch.

Indische Aktien eignen sich gut für eine Diversifikation, da sie eine unterdurchschnittliche Korrelation sowohl mit globalen als auch mit Schwellenländeraktien aufweisen. Entscheidend ist, dass ihre Korrelation mit China besonders gering ist, was auf unterschiedliche Wirtschaftsstrukturen und politische Treiber hinweist. Daher sind indische Aktien eine attraktive Allokation in Schwellenländern und bieten attraktive erwartete Renditen. Diese werden durch Fundamentaldaten gestützt, die eng mit der Binnenkonjunktur verbunden sind. Diese Ausrichtung schützt indische Aktien vor geopolitisch bedingten Handelsspannungen.

Indien macht derzeit 18 % der Marktkapitalisierung des MSCI EM aus. Nach unserer Erwartung könnte der Anteil in den nächsten zehn Jahren um etwa 5 % auf rund 23 % des Schwellenländeruniversums steigen. In der Vergangenheit war die hohe Volatilität indischer Aktien eine zentrale Herausforderung bei ihrer Aufnahme in die Vermögensallokation. Wir gehen weiterhin von einer Volatilität von rund 25 % für indische Aktien aus – etwas weniger als in China, aber deutlich mehr als bei Aktien aus Schwellenländern (19 %) und Industrieländern (16 %). Die jüngsten Trends deuten darauf hin, dass die Volatilitätsprämie gegenüber den Industrieländern zurückgeht. Dies könnte zu einer Neubewertung der Volatilität Indiens in Richtung niedrigerer Werte führen und die Attraktivität steigern.

Indiens Weg zu mehr Marktmacht im Detail

Strukturelle Wachstumstreiber: Die mittelfristigen Wachstumsaussichten Indiens werden durch politische Maßnahmen zur strategischen Produktion im Heimatmarkt, Investitionen in kapitalintensive Sektoren und Reformen zur Verbesserung der Rahmenbedingungen für Unternehmen gestützt. Diese Initiativen dürften die Produktionskapazität erhöhen und die Wirtschaft in Richtung von Sektoren mit höherer Wertschöpfung verlagern.

Konsum: Mit steigenden Einkommen verlagert sich die Nachfrage der privaten Haushalte von Grundbedarfsgütern hin zu weiteren Gütern. Davon profitieren eindeutig der Kfz-Sektor, der Inlandstourismus und hochwertige Gebrauchsgüter. Dies dürfte eine nachhaltige Expansion in inlandsumsatzorientierten Sektoren unterstützen.

Fiskal- und Steuerreform: Die Vereinfachung der Mehrwertsteuer und steuerpolitische Maßnahmen sollen Anreize für die Formalisierung schaffen, die Steuerbasis verbreitern und die Binnennachfrage ankurbeln. Bei reibungsloser Umsetzung dürften diese Reformen das mittelfristige Wachstum ankurbeln und die fiskalische Transparenz verbessern.

Außenwirtschaftliche Positionierung und Handelspolitik: Aktive Handelsgespräche und eine Diversifizierung der Exportmärkte tragen dazu bei, die Abhängigkeit von einzelnen Handelspartnern zu verringern und die Widerstandsfähigkeit gegenüber geopolitischen Fragmentierungen zu stärken.

Marktstruktur und Zugang für Investoren: Die Erweiterung der Anleihe- und Aktienmärkte, die Zunahme von ESG-konformen Emissionen und die verbesserte Indexaufnahme haben die Marktfriktionen für ausländische Investoren verringert und gleichzeitig die inländische Investorenbasis verbreitert.

Risiken: Zu den kurzfristigen Risiken zählen eine zyklische Abschwächung des Wachstums, anhaltende Inflation, Wechselkurs- und Liquiditätsschwankungen sowie sektorspezifischer Bewertungsdruck. Aufgrund der Angebotsdynamik bei Staats- und Unternehmensanleihen erfordern Durations- und Kreditauswahlrisiken ein aktives Management.

Quelleninformationen und weitere Angaben finden Sie im Thematic Paper sowie im Amundi Research Center.

Autorin Alessia Berardi ist Head of EM Macro Strategy am Amundi Investment Institute.