Benjamin Graham, der Vater des Value-Investing, hatte Recht, als er vor über 70 Jahren sagte: „Der schlimmste Feind des Anlegers ist wahrscheinlich er selbst“.

Seither wurden zahlreiche Studien durchgeführt, die aufzeigten, dass die menschliche Entscheidungsfindung von Verhaltenstendenzen gelenkt wird, die zu schlechten finanziellen Entscheidungen führen. Dies trifft sowohl auf professionelle als auch auf private Investoren zu.

Aktive Manager haben eine durchwachsene Erfolgsbilanz

Aktive Anleger können insgesamt auf Dauer keine guten Anlageergebnisse vorweisen. Wenn es je eine Zeit gab, in der sie sich auszeichnen und Investmentineffizienzen ausnutzen konnten, dann im Zuge der Wertschwankungen während der Covid-Pandemie. Doch die Ergebnisse sind enttäuschend.

Ein markantes Beispiel: Laut einer Analyse der Financial Times gelang es im Jahr 2021 nur etwa jedem vierten professionellen Portfoliomanager, der in den USA investierte, den S&P 500 – den meistbeachteten Aktienmarktindex – zu schlagen.

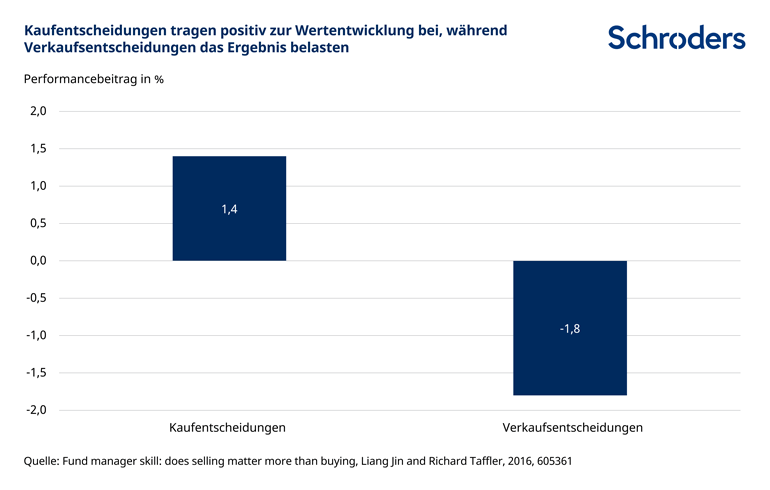

Lag dies an ihren Käufen oder an ihren Verkäufen? Wenn wir die gesamten Anlageergebnisse professioneller Vermögensverwalter danach aufteilen, wie viel davon auf ihre Kaufentscheidungen entfällt und wie viel auf ihre Verkaufsentscheidungen, erhalten wir erstaunliche Ergebnisse.

In einer bahnbrechenden Studie beobachteten die Professoren Jin und Taffler (2016) im Zeitraum von 2003 bis 2013 eine große Untersuchungsgruppe von über 3.000 Fondsmanagern. Sie stellten fest, dass die Kaufentscheidungen das Anlageergebnis pro Jahr um etwa 1,4 % verbesserten, während die Verkaufsentscheidungen das Resultat pro Jahr um 1,8% minderten.

Dies zeigt, dass die meisten Fondsmanager tatsächlich recht geschickt darin sind, Anlagechancen auszuwählen, die den Markt nach der Kaufentscheidung schlagen. Insgesamt sind ihre Ergebnisse jedoch dürftig, weil sie sich zum falschen Zeitpunkt für den Verkauf entschieden.

Angesichts des Ausmaßes dieses Problems erhält diese Schwäche erstaunlich wenig Beachtung.

Das menschliche Gehirn ist evolutionsbedingt nicht für finanzielle Entscheidungen geeignet

Die moderne Hirnforschung hat festgestellt, dass das Gefühl der Angst im Gehirn völlig anders verarbeitet wird, als das entgegengesetzte Gefühl der Euphorie, für das ein anderes Areal zuständig ist. Daher beurteilen Menschen (finanzielle) Verluste ganz anders als Gewinne. Dies führt zu suboptimalen Entscheidungen.

Verhaltenstendenz Nr. 1: Verlustaversion, oder das Risiko, sich auf die jüngste Vergangenheit zu fokussieren

Damit kommen wir zu unserer ersten Verhaltenstendenz, durch die Anleger einer „kurzfristigen Verlustaversion“ zum Opfer fallen. Dies ist die Tendenz, sich bei der Beurteilung des Risikos einer Anlage von der jüngsten Wertentwicklung beeinflussen zu lassen.

Wenn eine Anlage vor Kurzem an Wert verloren hat und jetzt mit einem Verlust verbucht wird, löst dieser Verlust einen Angstreflex im Gehirn des Anlegers aus. Dies hat wiederum zur Folge, dass die Anlage erheblich riskanter eingeschätzt wird als eine vergleichbare Anlage, die derzeit mit einem Gewinn zu Buche schlägt. Diese natürliche Furcht vor der Realisierung eines Verlustes veranlasst viele Fondsmanager dazu, erheblich länger an einer verlustträchtigen Position festzuhalten, als vernünftigerweise gerechtfertigt wäre.

Ein potenzielles Gegenmittel für diese Verhaltenstendenz könnte ein institutionalisierter Rahmen zur automatischen Überprüfung verlustträchtiger Positionen sein, bei der insbesondere die künftigen Investmentaussichten geprüft werden.

Verhaltenstendenz Nr. 2: Verfügbarkeitstendenz oder Vorliebe für einfache Lösungen

Das menschliche Gehirn hat Mechanismen entwickelt, um die höchst komplexe Welt auf einfache Entscheidungen zu reduzieren. Ein Beispiel dafür ist die „Verfügbarkeitstendenz“ (availability bias). Sie besagt, dass wir bei komplexen Entscheidungen nicht alle Alternativen prüfen, sondern uns recht schnell auf die Option stürzen, die uns zuerst einfällt.

Jin und Taffler (2016) haben dies veranschaulicht, indem sie alle Entscheidungen von Portfoliomanagern in zwei Kategorien unterteilten: zum einen Anlageentscheidungen infolge von Neugeldzuflüssen oder Kapitalabflüssen (Liquiditätsereignisse) und zum anderen Entscheidungen aufgrund von relativen Risiko-Rendite-Einschätzungen. Die Ergebnisse waren erstaunlich: Bei Liquiditätsereignissen waren die Verkaufsentscheidungen der Fondsmanager besonders ungünstig.

Ein guter Rat zur Verbesserung des Anlageergebnisses lautet daher, dass sich Anleger immer die gleiche Frage stellen sollten, unabhängig davon, was der Grund für den Verkauf ist: Welcher Titel in meinem Portfolio weist für die nahe Zukunft das schlechteste Risiko-Rendite-Verhältnis auf?

Verhaltenstendenz Nr. 3: Bestätigungstendenz oder die Gefahr des übermäßigen Optimismus

Ein gutes Maß an menschlichem Optimismus ist in vielen Lebenslagen wertvoll. Aber nicht, wenn es um die rationale Entscheidungsfindung geht.

Unsere natürliche Tendenz, zu glauben, dass wir Recht haben, vernebelt unser Denken auf eine wichtige Weise. Sobald wir eine Anlageentscheidung getroffen haben, sind wir von ihren Vorteilen überzeugt und haben uns festgelegt. Dadurch tendieren wir leider stark dazu, spätere Datenpunkte so zu interpretieren, dass sie anscheinend für unsere ursprünglichen Annahmen sprechen. Aufgrund dieser „Bestätigungstendenz“ (confirmation bias) besteht eine hohe Wahrscheinlichkeit, dass wir wichtige Informationen übersehen, die unsere Ansichten widerlegen.

Um diese Tendenz zu überwinden, kann es hilfreich sein, einen neutralen Beobachter damit zu beauftragen, negative Datenpunkte zu sammeln. Man könnte auch ein „Pre-Mortem“ durchführen, eine Analyse, bei der ausdrücklich untersucht wird, wie die Daten aussehen würden, wenn sich die Dinge nicht so entwickeln, wie angenommen.

Verhaltenstendenz Nr. 4: Für Kaufentscheidungen wird mehr Zeit aufgewendet als für Verkaufsentscheidungen

Eine häufig zitierte wissenschaftliche Publikation von Akepanidtaworn et al (2018) trägt einiges zu unserem Verständnis dafür bei, warum professionelle Anleger schlecht darin sind, Positionen zu verkaufen. Für ihre Analysen unterteilten die Forscher Verkaufsentscheidungen nach Tagen, an denen fundamentale Nachrichten (wie Gewinnankündigungen) veröffentlicht wurden und Tagen ohne relevante Finanznachrichten.

Interessanterweise fielen Verkaufsentscheidungen, die nach fundamentalen Finanznachrichten getroffen wurden, erheblich besser aus und trugen positiv zum Gesamtergebnis bei (etwa 1% pro Jahr). Entscheidungen über den Verkauf von Investments, die an ruhigen Tagen getroffen wurden, waren jedoch extrem nachteilig (und minderten das Ergebnis um 2% pro Jahr).

Im Gegensatz dazu war die Auswirkung von Kaufentscheidungen praktisch identisch, unabhängig davon, an welchem Tag die Transaktionen ausgeführt wurden. Die offensichtliche Lehre aus dieser Studie lautet, dass man nur verkaufen sollte, wenn es einen fundamentalen Grund dafür gibt.

Es gibt viele Gründe, die Fondsmanager ablenken und dazu veranlassen können, auf der Basis anderer Kriterien zu verkaufen.

Zum Beispiel wenden sie viele Stunden für die Analyse von Werten auf, die für einen Kauf ins Auge gefasst wurden. Dabei schreiben sie lange Berichte, führen umfassende quantitative Modellierungen durch und halten intensive Teambesprechungen ab. Im Gegensatz dazu werden Entscheidung über den Verkauf häufig sehr viel schneller getroffen.

Zur Verbesserung des Prozesses sollten Anleger einen größeren Teil ihres Zeitbudgets für Verkaufsentscheidungen verwenden.

Ein letzter bedeutender Unterschied zwischen Kauf und Verkauf ist, dass Portfoliomanager in der Regel ausgefeilte quantitative Instrumente einsetzen, um die Performancebeiträge der einzelnen Positionen zu analysieren. Daher wissen sie in der Regel genau, wie viel ihre Investments zum Gesamtergebnis beigetragen haben. Doch sobald eine Anlage verkauft ist, wird sie in der Regel nicht mehr beobachtet.

Es ist kaum möglich, den Erfolg von Verkaufsentscheidungen zu beurteilen, wenn die Performancebeiträge nicht mehr erfasst werden. Wie diesem Mangel beizukommen ist, liegt auf der Hand: durch die Einrichtung eines Tools zur Analyse des Zeitpunkts jeder Verkaufsentscheidung.

Kognitive Tendenzen wirken sich auf alle Lebensbereiche aus

Dieser Artikel konzentriert sich auf die Entscheidungsfindung in der Finanzbranche. Doch die Schlussfolgerungen und Lehren können auch auf viele andere Aspekte unseres Lebens angewendet werden.

So ist ein Ingenieur, der in seinem Beruf unglücklich ist, möglicherweise nicht bereit, eine andere Laufbahn einzuschlagen, weil er so viel Zeit und Mühe in seine Ausbildung investiert hat. Dies könnte ein ähnlicher Denkprozess sein, wie bei einem Fondsmanager, der eine fallende Anlage nicht verkaufen möchte, weil ihn die Verlustaversion davon abhält. In beiden Fällen weigert sich die betreffende Person, der Tatsache ins Auge zu sehen, dass sie in der Vergangenheit einen Fehler gemacht hat (dies wird auch als „sunk cost fallacy“ oder „Trugschluss der versunkenen Kosten“ bezeichnet).

Um das Gesicht zu wahren, versuchen wir, uns selbst zu überzeugen, dass sich die Dinge verbessern werden, wenn wir nur abwarten. Wegschauen hilft jedoch nicht, denn Fehler regeln sich normalerweise nicht von selbst.