Auch bei den vermeintlich stabilen Immobilieninvestments kann es im Auf und Ab der Konjunktur zu Problemen bei der Vermietung kommen. Um die steuerliche Abzugsfähigkeit nicht zu gefährden, sollte man rechtzeitig vorsorgen.

Kolumne von Prof. Dr. Thomas Zacher, Kanzlei Zacher & Partner

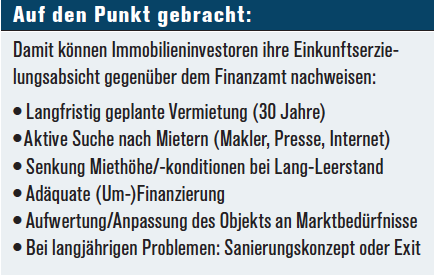

absicht nachweisen sollte, um im Nachgang steuerliche Probleme zu vermeiden.

Steuerlich führen Immobilieninvestitionen in der Regel zu Einkünften aus Vermietung und Verpachtung. In Ausnahmefällen werden – gewollt oder ungewollt – Einkünfte aus Gewerbebetrieb generiert. Dies gilt im Prinzip sowohl bei kollektiven Investments (geschlossenen Fonds) als auch beim Direkterwerb einer Einzelimmobilie zur Kapitalanlage.

In allen diesen Fällen liegen aber steuerlich relevante Einkünfte nur dann vor, wenn die Absicht besteht, auf die Dauer Überschüsse beziehungsweise einen Gewinn zu generieren. Die Finanzverwaltung unterstellt dabei zunächst, dass niemand Erwerb und Bewirtschaftung einer Immobilie nur aus persönlicher Neigung übernimmt und deshalb eine entsprechende Absicht zur Erziehung von Einkünften vorliegt.

Ausnahmen von diesem Grundsatz bestehen nur bei solchen Immobilienanlagen, bei denen ein entsprechendes Eigeninteresse respektive eine starke Eigennutzung vermutet werden kann. So werden etwa gemischt-genutzte Ferien- und Freizeitimmobilien kritisch gesehen.

Die Absicht zählt, aber…

Aber auch bei per se „unverdächtigen“ Immobilieninvestitionen kann es dann zu Problemen kommen, wenn sich die Investition dauerhaft als nicht rentabel herausstellt. Zwar betont die Rechtsprechung der Finanzgerichte stets, dass die grundsätzlich nötige Absicht, Einkünfte zu erzielen, zunächst eine innere Tatsache des Steuerpflichtigen ist.

Stellen sich solche Einkünfte aber dauerhaft nicht oder nicht in ausreichendem Maße ein, so fordert sie objektive Anzeichen dafür, dass bei vernünftiger kaufmännischer Betrachtung jedenfalls langfristig mit einem Gewinn aus der Immobilieninvestition gerechnet werden konnte. Dabei wird durchaus der langfristige Investitionshintergrund bei Immobilien berücksichtigt. Regelmäßig geht man von einem 30-jährigen Prognosezeitraum aus, so dass auch bei anfänglichen oder später eintretenden Problemen bei der Vermietung nicht jedes Verlustjahr zur steuerlichen Aberkennung der Einkunftserzielungsabsicht führen muss.

Vorsicht ist geboten, wenn das Bewirtschaftungskonzept erkennbar auf einen kürzeren Zeitraum ausgelegt ist. So hat der Bundesfinanzhof (BFH) schon 2008 (Az.: IX B 46/08) im Hinblick auf einen geschlossenen Immobilienfonds entschieden, dass bei einer konzeptionsgemäß nur auf 20 Jahre ausgerichteten Vermietungstätigkeit die grundsätzliche Unterstellung einer Einkunftserzielungsabsicht nicht eingreife und daher konkret geprüft werden müsse, ob ein (steuerlicher) Überschuss insgesamt realistisch ist.

Bei der dann gebotenen Einzelfallprüfung wird man außerdem den kürzeren zeitlichen Horizont entsprechend dem Konzept berücksichtigen müssen, sodass zum Beispiel (geplante) hohe Finanzierungskosten und/oder (ungeplante) Vermietungsprobleme schneller die Frage nach der Einkunftserzielungsabsicht aufwerfen können.

Auch wenn dies alles berücksichtigt wird, können selbst bei langfristig und konservativ geplanten Immobilieninvestments Zeiträume auftreten, in denen eine Vermietung überhaupt nicht oder zumindest nicht kostendeckend gelingt.

Obwohl es bei der Frage der Einkunftserzielungsabsicht grundsätzlich auf die anfängliche Betrachtung ankommt und nicht im Nachhinein von einer wirtschaftlich weniger erfolgreichen Phase auf das bereits anfängliche Fehlen dieser steuerlichen Voraussetzungen beim Investors geschlossen werden kann, kommt es in der Praxis immer wieder dann zum Schwur, wenn das zuständige Finanzamt über mehrere Jahre hinweg hohe steuerliche Verluste anerkennen soll.

Problem jahrelanger Verluste

Manchmal reagieren Finanzämter recht schnell, indem sie Verluste von vornherein nur unter dem Vorbehalt der Nachprüfung der Einkunftserzielungsabsicht anerkennen; in anderen Fällen läuft die steuerliche Berücksichtigung der Verluste scheinbar einige Jahre glatt durch, wird dann aber – auch rückwirkend – im Rahmen einer Außen- beziehungsweise Betriebsprüfung infrage gestellt.

Der BFH hatte in einem vor Kurzem veröffentlichten Urteil (Az.: IX R 15/12) wiederum über einen entsprechenden Fall zu entscheiden. In einem 1993 bezugsfertig gewordenen Haus war eine Wohnung zunächst bis 1991 fremdvermietet und dann bis 1997 an einen Angehörigen vermietet worden; danach stand die Wohnung leer. In den später im Streit stehenden Jahren ergaben sich demnach jeweils nur Verluste. Das Finanzamt bezweifelte die Einkunftserzielungsabsicht und unterstellte „Liebhaberei“.

Obwohl dieser Fall vielleicht nicht der Prototyp eines Immobilieninvestments war und der BFH die Revision des Steuerpflichtigen letztlich zurückwies, stellte das Gericht doch zugleich Leitlinien dafür auf, wie man auch bei einem längerfristigen Leerstand die Einkunftserzielungsabsicht vorsorglich dokumentieren sollte. Zunächst betonte das oberste deutsche Finanzgericht, dass auch vorab entstandene Werbungskosten abziehbar sein können, wenn eine Immobilie nach Herstellung, Anschaffung oder vorausgegangener Selbstnutzung zunächst leer steht. Dies gilt dann, wenn der Investor die Einkunftserzielungsabsicht hinsichtlich dieses Objekts erkennbar aufgenommen hat, dieses also später vermieten will.

Er muss aber – gerade bei längeren Leerstandsphasen – auch dokumentieren, dass diese Absicht später nicht aufgegeben worden ist. Von einem solchen späteren Wegfall der Einkunftserzielungsabsicht kann dann ausgegangen werden, wenn absehbar ist, dass das maßgebliche Objekt entweder wegen fehlender Marktgängigkeit oder aufgrund anderweitiger struktureller Vermietungshindernissen in absehbarer Zeit nicht wieder (gewinnbringend) vermietet werden kann.

Seite zwei: Prinzip des rational Handelnden