Wer als Anleger auf aktiv gemanagte Aktienfonds setzt, die sich an einem Vergleichsindex wie Dax, Euro Stoxx 50 oder MSCI World orientieren, erzielt auf lange Sicht nach Berechnungen der Quirin Bank eine deutlich schlechtere Rendite als der Index.

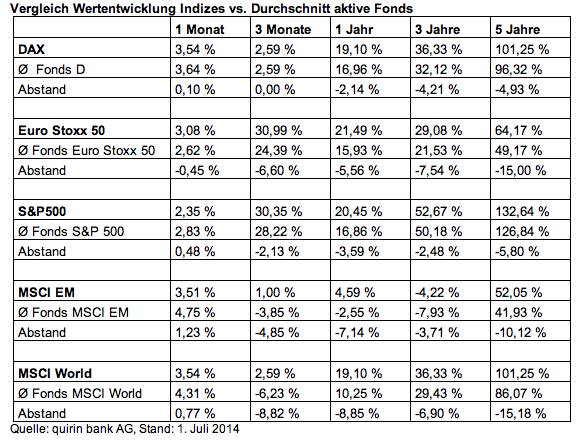

Die Marktrendite, d. h. die Rendite des Index, und die Anlegerrendite klafften vor allem bei Fonds mit Schwerpunkt Europa (Euro Stoxx 50) weit auseinander. Wer in aktive Fonds angelegt hat, die den Index Euro Stoxx 50 als Maßstab nehmen, habe binnen drei Jahren 7,5 Prozent weniger Rendite erzielt als bei einem reinen Investment in den Index.

Indexanlagen schlagen aktive Portfolios

Das ergab eine Auswertung der auf Honorarberatung spezialisierten Quirin Bank. Durchweg erzielen Anleger danach bei aktiv gemanagten Fonds weniger Rendite, als sie mit reinen Index-Investments erreichen könnten. So lägen die Fonds mit dem Schwerpunkt Deutschland über drei Jahre rund 4,2 Prozent hinter dem Index zurück.

Noch größer sei der Abstand mit 6,9 Prozent über drei Jahre bei den Fonds, die in sogenannte Benchmark-Aktien weltweit (MSCI World) investiert sind. Auch aktive Fondsmanager im Bereich Emerging Markets würden dem Index mit minus 3,7 Prozent über drei Jahre und bei US-Aktien mit minus 2,4 Prozent hinterher hinken.

Vergleichsindex häufig vorn

Dabei zeige die Auswertung auch, dass nur wenige aktive Manager überhaupt in der Lage seien, ihren Vergleichsindex zu schlagen: Von 28 ausgewerteten Fonds mit Schwerpunkt Deutschland Blue Chips und mehr als fünf Millionen Euro Fondsvolumen schafften es über drei Jahre nur sieben, besser abzuschneiden als der DAX. Beim Euro Stoxx 50 schaffte nur einer aus neun Fonds ein Plus gegenüber dem Index, beim S&P 500 gelang das immerhin drei von neun, so die Quirin Bank.

Kostenfaktor ist entscheidend

Schwach sei die Bilanz auch beim MSCI World: Hier hätten nur fünf von 17 Managern ihre Benchmark geschlagen. „Beim Anleger kommt im Schnitt deutlich weniger Rendite an, als der Markt liefert“, erklärt Professor Stefan May, Leiter Asset Management der Quirin Bank. „Verantwortlich dafür sind neben der schwer nachweisbaren tatsächlichen Leistung der Fondsmanager vor allem die Kosten, die für einen aktiv gemanagten Fonds berechnet werden“, so May weiter.

Langfristiges Engagement vonnöten

Rund zwei Prozent betragen die Kostenquoten bei Aktienfonds im Schnitt, deutliche Abweichungen nach oben sind möglich, vor allem wenn noch zusätzliche Performance-Gebühren anfallen. Um die Rendite für Anleger näher an die Rendite des Marktes heranzuführen, sollten Finanzanlagen grundsätzlich langfristig getätigt werden. Das verringert die ungünstige Wirkung falscher Kauf- und Verkaufszeitpunkte.

Zudem sollten Anleger auf kostengünstige börsennotierte Fonds (ETFs) setzen, die den Verlauf eines Index wie des Dax mit sehr geringen Abweichungen nachvollziehen. Die Kosten hierfür sind wesentlich geringer, wodurch die durchschnittliche Anlegerrendite deutlich steigen kann.

[article_line tag=“ETF“]

Aktive Nachfrage beim Berater

„Herkömmliche Bankberater bieten ETFs jedoch so gut wie nie an, weil sich daran kaum etwas verdienen lässt“, erklärt May. Anleger sollten daher aktiv nachfragen, ob es etwa anstatt eines Aktienfonds mit deutschen Aktien nicht auch einen ETF gibt, der den Dax abbildet. Von Honorarberatern, die kein Geld mit Provisionen verdienten, würden die ETFs dagegen als kostengünstige marktabbildende Variante im Rahmen des strategischen Portfolioaufbaus eingesetzt.

Foto: Quirin Bank