Wer verstehen will, warum eine inverse Zinsstrukturkurve an den Märkten und unter Analysten so viel Unruhe auslöst, der muss zunächst wissen, was Begriffe wie inverse Zinsstrukturkurve, langes Ende, Spread und kurzes Ende bedeuten. Eine Erklärung:

Seit Tagen warnen Analysten auf Finanzportalen wie Bloomberg vor einer bevorstehenden Rezession. Untrügliches Indiz sei die Zinsstrukturkurve in den USA, die am Montag gekippt ist. Die Zinsen für dreijährige US-Staatsanleihen haben diejenigen für fünfjährige US-Staatsanleihen überholt.

Diese Berichte versteht nur, wer Begriffen wie „kurzes Ende“, „langes Ende“, „Spread“, „Maturität“, „flache Zinskurve“ und „inverse Zinskurve“ kennt. Der folgende Text gibt eine Übersicht über die wichtigsten Fachwörter.

Zinsstrukturkurve

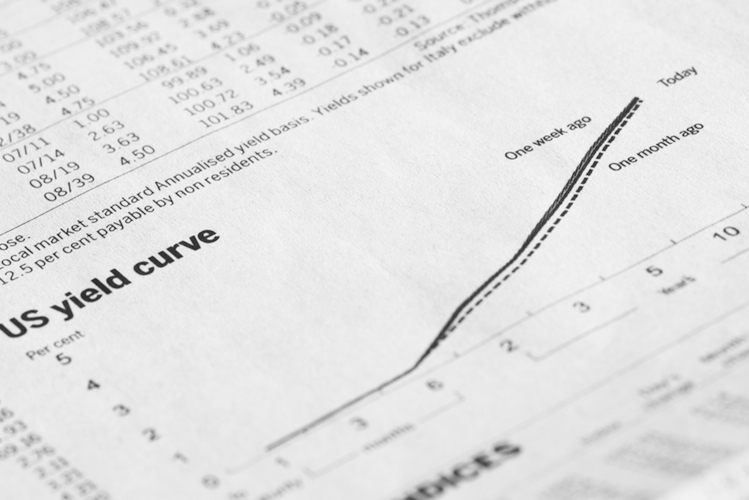

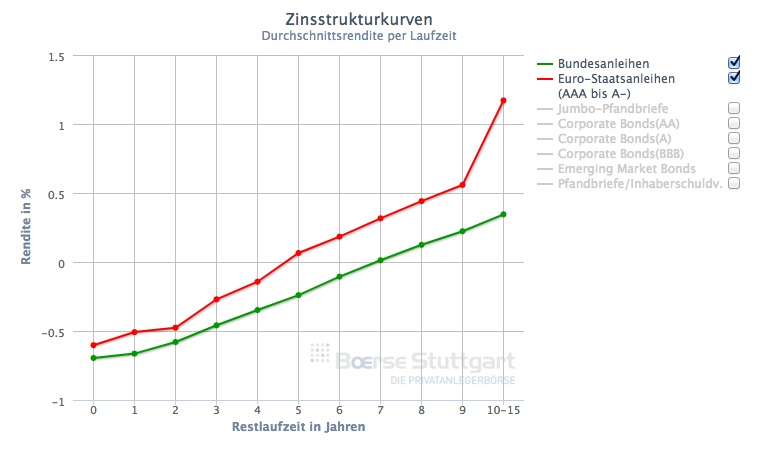

Die Zinsstrukturkurve zeigt, wie Kreditgeber für lang- oder kurzfristige Kredite kompensiert werden. Die Kurve stellt die Höhe von Zinsen oder Renditen in Abhängigkeit von der Laufzeit dar, beispielsweise von Staats- oder Unternehmensanleihen. Ein Beispiel sind die Renditen für Bundesanleihen oder Euro-Staatsanleihen.

Am kurzen Ende der Zinsstrukturkurve kann man die Zinsen für kurzfristig laufende Kredite ablesen. Das lange Ende befindet sich in der Grafik rechts und zeigt die Zinsen für langfristige Anleihen. Kurzes und langes Ende beziehen sich also auf kurze oder lange Laufzeiten und, grafisch gesehen, auf das linke und rechte Ende der Zinskurve.

Steigende Zinsstrukturkurven

Für kurze Laufzeiten von Bundesanleihen sind die Renditen negativ. Je später Deutschland die Schulden zurückzahlen muss, desto höher ist die Rendite für Anleger. Der Spread, der dem Abstand zwischen zwei Zinssätzen unterschiedlicher Laufzeiten oder Anleihen entspricht, ist positiv. Eine Erklärung ist, dass Kreditgeber so für das höhere Risiko längerer Laufzeiten (Maturität) kompensiert werden.

Ein zweiter Grund für steigende Zinsen sind Inflationserwartungen. Je stärker sich Güter verteuern, desto weniger ist eine fixe Summe in der Zukunft wert. Die Zinsen müssen neben dem Risiko auch die wachsenden Lebenshaltungskosten ausgleichen.

Seite zwei: Warum steigende Zinsstrukturkurven für Aufschwung und fallende Kurven für Abschwung stehen