Zu sagen, dass 2022 bisher ein schwieriges Jahr für Anleger war, wäre eine Untertreibung. Was dieses Jahr zu einer Seltenheit macht, ist das Versagen traditioneller Diversifikatoren. Diversifikatoren wie 60/40-Aktien-Anleiheportfolios, defensive Anlagen (wie Basiskonsumgüter, Immobilien, Versorger), neuartige Vermögenswerte wie Kryptowährungen und sogar Gold haben die Anleger nicht vor Verlusten geschützt.

Etwas Ähnliches geschah während der globalen Finanzkrise 2008 und erneut kurzzeitig im März 2020, als die globalen Lockdowns zu einem Liquiditätsschock und einem Zusammenbruch der Finanzmärkte führten. Dieses Phänomen tritt typischerweise nur in schweren Krisen auf und dürfte daher ein sehr seltenes Ereignis sein.

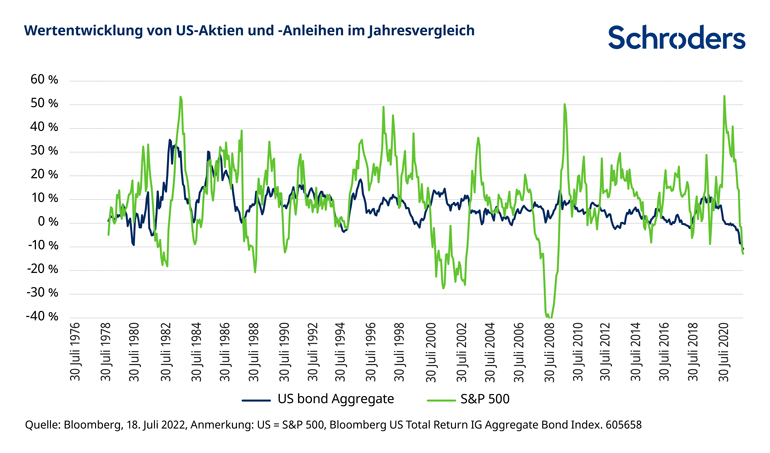

Die untenstehende Grafik für die USA zeigt, wie selten es vorkommt, dass Aktien und Anleihen zusammen fallen.

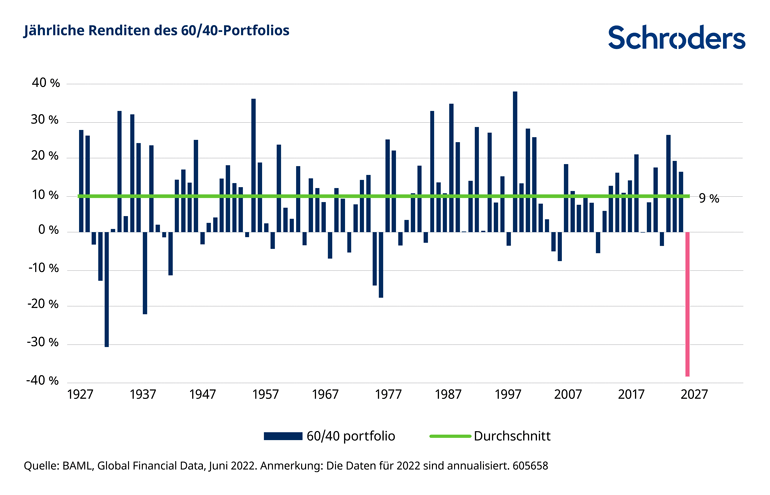

Die folgende Grafik zeigt zudem, wie selten 60/40-Portfolios erhebliche Verluste erleiden. Die Zahl für 2022 ist annualisiert, was den Rückgang seit Jahresbeginn extremer erscheinen lässt.

Zinserhöhungen von einem ultraniedrigen Niveau aus verschärfen die Marktverzerrungen

Bemerkenswert an diesem aktuellen Ausverkauf bei allem außer dem US-Dollar (selbst Rohstoffe spüren in letzter Zeit die Wucht des Ausverkaufs) ist, wie lange die aktuelle Verwerfung an den Märkten für Staatsanleihen anhält.

Der Verlust bei globalen Staatsanleihen ist laut der Bank of America annualisiert der größte seit 1865 und kann direkt auf das Basisniveau zurückgeführt werden, von dem wir aufgrund der Nullzinspolitik kommen. In den USA fiel der 60/40-US-Index während der globalen Finanzkrise neun Monate lang, aber dies betraf vor allem die Seite der Aktien und Unternehmensanleihen. Wir befinden uns bereits seit sieben Monaten im aktuellen Drawdown, ohne dass dieser nachlässt.

Was neben der Nullzinspolitik jetzt ebenfalls anders ist als bei der globalen Finanzkrise, ist die wesentlich höhere Inflation. Die Zentralbanken ziehen Liquidität ab, anstatt die Märkte damit zu überschwemmen, da sich das Experiment der quantitativen Lockerung vielleicht dem Ende zuneigt. Aus diesem Grund fällt es uns schwer anzunehmen, dass diese Herausforderung der Markteffizienzhypothese (wonach die Vermögenspreise alle verfügbaren Informationen widerspiegeln) vorbei ist.

„Cash is King“ ist ein in Bärenmärkten häufig zu hörender Spruch, und er ist oft wahr. Das Problem dabei ist heute, dass die Rendite auf Barmittel nach Inflation derzeit extrem negativ ist und die Inflation in der westlichen Welt inzwischen einen hohen einstelligen Wert erreicht hat.

Long-Short-Fonds können ein minimales Marktengagement bieten

Gerade in einem schwierigen Marktumfeld wie diesem können Long-Short-Aktien-Hedgefonds mit niedrigem Nettoengagement erfolgreiche Diversifikatoren sein. Es ist natürlich falsch zu sagen, dass Hedgefonds traditionelle 60/40-Portfolios im vergangenen Bullenmarkt übertroffen haben; das war nicht der Fall. Der Vergleich muss jedoch risikobereinigte Renditen, Kapitalerhalt in Stressphasen und minimale Korrelation berücksichtigen.

Benchmarks für Long-Short-Aktienfonds basieren im Gegensatz zu den Benchmarks für andere Risikoanlagen häufig auf Geldmarktsätzen. Dies gilt insbesondere für Strategien mit niedrigem Nettoengagement und für marktneutrale Strategien mit begrenztem Beta- oder Marktengagement. Der letzte Bullenmarkt war auch eine Zeit, in der die Zinssätze stetig fielen und reichlich Liquidität vorhanden war – was das Risiko-Rendite-Verhältnis von Anleihen und einigen Teilen des Aktienmarktes (wie z. B. wachstumsstarken Technologieaktien) verzerrte.

Die Welt und die Märkte haben sich seit Ende 2021 grundlegend verändert, als die Zentralbanken – erschreckend spät – begannen, auf die Inflation zu reagieren. Mit Blick auf die Zukunft tun sich Anleger wie wir schwer, sich an Parallelen zum aktuellen Umfeld (Krieg, Inflation, Zinserhöhungen, Ölschock) in ihrem Anlegerleben zu erinnern.

Auf den ersten Blick kommen die frühen 1970er-Jahre dem aktuellen Umfeld am nächsten – damals herrschte Stagflation und die US-Notenbank Fed straffte die Geldpolitik. Sogar damals schnitten Staatsanleihen nominal gut ab, während sich die Verluste von 60/40-Portfolios auf die Aktienseite konzentrierten.

Long-Short-Aktienstrategien sind in vielerlei Hinsicht recht einfach: Sie gehen Long-Positionen in Dingen ein, die sie mögen, und Short-Positionen in Dingen, die sie nicht mögen. Die Welt der Hedgefonds ist eine breit gefächerte Anlageklasse, die verschiedene Produkte und Risikoprofile umfasst. Long-Short-Aktien-Hedgefonds mit niedrigem Nettoengagement sind in der Regel risikoärmer als ihre Long-Only-Pendants bei einem Bruchteil der Volatilität. Denn sie können Derivate nutzen, um sowohl einzelne Aktien als auch Indizes leerzuverkaufen – Letztere entweder durch Index-Futures oder Optionen.

Viele Long-Short-Hedgefonds sind jedoch ein ziemlich hohes Markt-(Beta-)Risiko eingegangen, weshalb einige Strategien schweren Markteinbrüchen nicht standhalten. Deshalb bevorzugen wir eine Strategie mit niedrigem Nettoengagement, die das Marktrisiko, das ein Manager eingehen kann, begrenzt und somit sowohl Schutz vor Marktverlusten als auch eine begrenzte Korrelation bietet.

Möglichkeiten zur Risikominimierung

Ein weiterer, weniger diskutierter Vorteil von Long-Short-Aktienstrategien ist, dass ganze Risikofaktoren (Sektor, Faktor usw.) minimiert werden können.

Beispielsweise ist es derzeit besonders schwierig, den Ölpreis und die Entwicklung von Rohstoffaktien zu prognostizieren. Dazu müsste man die Dauer des Russland-Ukraine-Krieges und/oder die zukünftige Verfassung des chinesischen Immobilienmarktes richtig einschätzen – und im Wesentlichen die Geopolitik prognostizieren können. Ein Long-Short-Hedgefondsmanager kann dieses Risiko in seinem Portfolio minimieren, indem er einfach kein Long- oder Short-Engagement in Rohstoffaktien eingeht.

Risiken, die einfach zu schwer einzuschätzen sind – oder ehrlich gesagt das Fachwissen eines Fondsmanagers überschreiten – können vermieden werden, indem man sich auf Risiken in Bereichen, von denen man mehr versteht, konzentriert.

Wir sind an den Finanzmärkten in ein neues Regime eingetreten, das nichts mit den Finanzmärkten der vergangenen 20 oder sogar 30 Jahre zu tun hat. Angesichts der hohen Inflation, der unmöglichen Prognostizierbarkeit von kriegs- und pandemiebedingten Störungen und der hohen Staatsschuldenquoten erwarten wir, dass die Volatilität anhält und einige der als verlässlich geltenden Diversifizierungsinstrumente der modernen Portfoliotheorie von Zeit zu Zeit versagen. Long-Short-Hedgefondsmanager mit niedrigem Nettoengagement können etwas Besonderes bieten.

Die Autoren: Bill Casey und Nick Kissack, beide Fondsmanager für britische & europäische Aktien bei Schroders