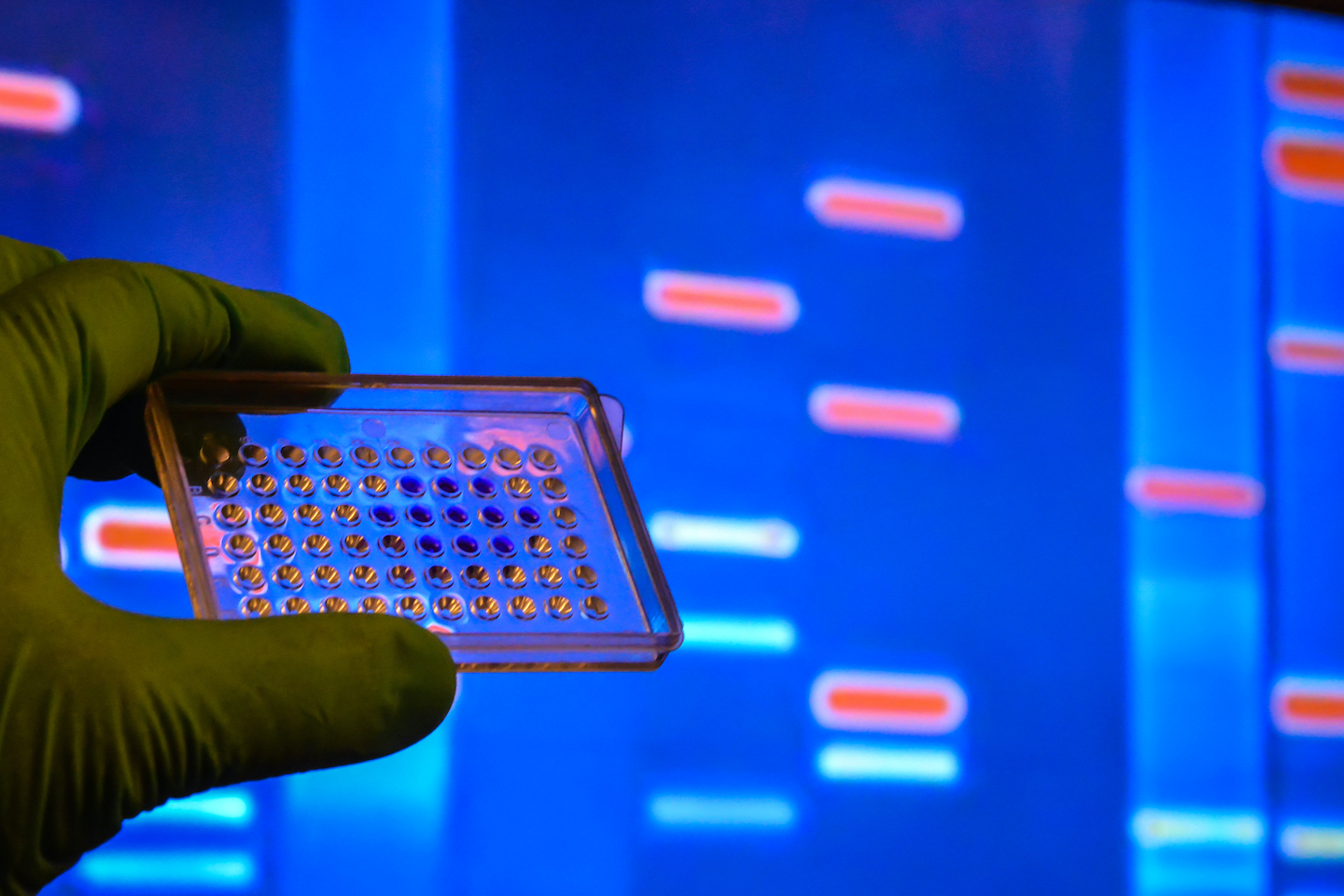

Aus dem Portfolio der RWB-Zielfonds wurde ein Zielunternehmen veräußert, das die Stammbaumforschung mittels DNA-Analyse anbietet. Über AncestryDNA können interessierte Kunden einen Gentest machen, der anhand der Zellen der Mundschleimhaut die individuelle DNA ermittelt, so die Mitteilung von RWB. Durch einen sogenannten autosonalen DNA-Test ermittelt Ancestry die Abstammungslinien mütter- und väterlicherseits, um so die Herkunft der Vorfahren zu bestimmen. Etwa drei Millionen zahlende Kunden verzeichnet die Plattform – Tendenz steigend.

Nun hat der US-Finanzinvestor Blackstone das amerikanische Unternehmen vom Private-Equity-Manager Silver Lake übernommen. „Wir glauben, dass Ancestry eine große Basis für weiteres Wachstum hat, da Menschen jeden Alters und jeder Herkunft zunehmend daran interessiert sind, mehr über ihre Familiengeschichte und sich selbst zu erfahren“, wird David Kestnbaum, Manager bei Blackstone, in der RWB-Mitteilung zitiert. Durch die Transaktion fließen mehr als 1,8 Millionen Euro an die Private-Equity-Dachfonds RWB Fonds International II, III und V zurück.

„Global Private Equity Barometer“ von Coller Capital

Zudem weist RWB auf eine neue Untersuchung zum Anlageverhalten von Investoren hin, die Coller Capital unlängst veröffentlicht hat. Das Unternehmen ist auf den Zweitmarkt für Private-Equity-Fonds (Secondaries) spezialisiert. Das „Global Private Equity Barometer“ fragt die Stimmung institutioneller Anleger in Bezug auf die Anlageklasse ab.

„Das Barometer zeigt, dass die Investoren in Private Equity nach der Pandemie voraussichtlich stärker auf strukturelle Risiken achten werden. So sagen zwei Drittel, dass sie beim Aufbau ihrer Portfolios Risiken wie Pandemien, Klimawandel oder geopolitische Spannungen mit einbeziehen werden. Die Krise hat ihre Begeisterung für Private Equity jedoch nicht gebremst. Fast alle Anleger sind der Meinung, dass es jetzt für Private-Equity-Fonds ein guter Zeitpunkt sei zu investieren“, so Gregor von Deuten, Investmentexperte bei Coller Capital.

Der Studie zufolge geben 90 Prozent der Befragten an, dass sie derzeit viele Möglichkeiten für ausgewählte Private-Equity-Investitionen sehen. Über 80 Prozent erwarten, dass sie in den nächsten drei bis fünf Jahren eine Rendite ihres Private Equity Portfolios von mehr als elf Prozent erreichen. 13 Prozent der Private-Equity-Investoren prognostizieren sogar Netto-Renditen von über 16 Prozent.

Foto: Shutterstock