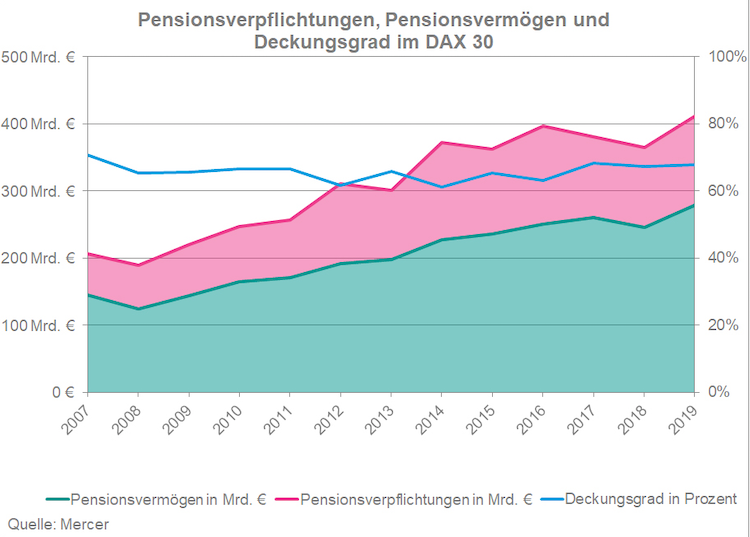

Der Wert der Pensionsverpflichtungen der DAX 30-Unternehmen ist im Jahr 2019 von 365,3 Mrd. Euro auf etwa 412 Mrd. Euro gestiegen. Im gleichen Zeitraum stieg das Pensionsvermögen im IFRS-Abschluss von 245,6 Mrd. Euro auf etwa 279 Mrd. Euro. Der Deckungsgrad der Pensionsverpflichtungen liegt bei etwa 68 Prozent und ist gegenüber dem Vorjahr (67,2 Prozent) leicht gestiegen. Dies sind die Ergebnisse einer Schätzung des Beratungsunternehmens Mercer auf Basis der Geschäftsberichte der DAX 30-Unternehmen sowie aktueller Kapitalmarktinformationen.

Im Jahr 2019 hat Thyssen Krupp den DAX 30 verlassen, MTU Aero Engines wurde neu aufgenommen. Eine Besonderheit stellt Innogy dar. Im letzten Jahr hatte RWE das gesamte Innogy-Geschäft als „zur Veräußerung bestimmt“ dargestellt, sodass Innogy in den Vorjahreszahlen der Pensionsverpflichtungen nicht mehr enthalten war. In diesem Jahr wird Innogy allerdings bei E.ON konsolidiert, sodass die Zahlen nun wieder berücksichtigt werden. Aufgrund dieser strukturellen Veränderungen im DAX stieg der Verpflichtungswert um 2,6 Mrd. Euro auf 367,9 Mrd. Euro.

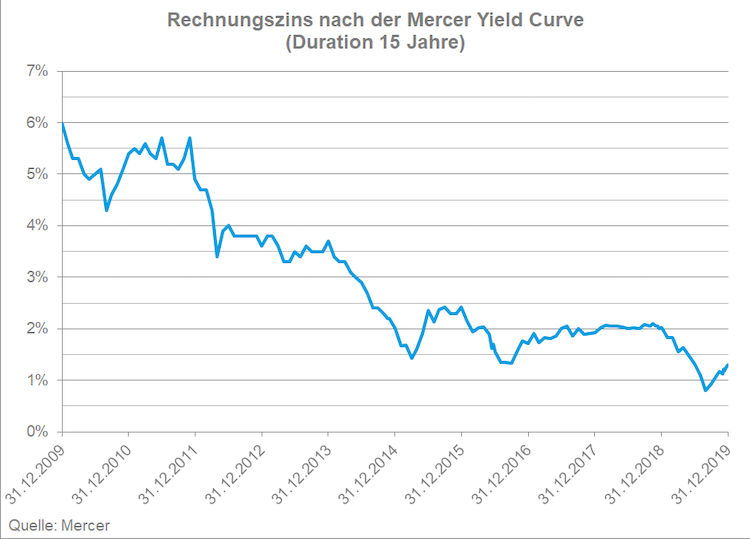

Überraschende Reduzierung des Zinsniveaus

Zum Jahresende lag der Wert mit etwa 412 Mrd. Euro um gut 44 Mrd. Euro bzw. etwa 12 Prozent höher als der so angepasste Vorjahreswert. Dies ist vor allem eine Folge des erneut gesunkenen Rechnungszinssatzes. Nachdem der Zins über Jahre auf niedrigem Niveau blieb, ist er in den ersten acht Monaten des Jahres 2019 stark abgesunken, erholte sich aber bis zum Jahresende wieder. „Zu Beginn des Jahres hätte keiner mit einer solch deutlichen Reduzierung des Zinsniveaus gerechnet“, erläutert Thomas Hagemann, Chefaktuar von Mercer Deutschland.

Der Rechnungszins nach der Mercer Yield Curve, einem Verfahren zur Herleitung des Rechnungszinssatzes nach IAS 19, ist im Jahr 2019 für eine Duration von 15 Jahren von etwa 2,0 auf etwa 1,3 Prozent und für eine Duration von 20 Jahren von circa 2,2 auf ca. 1,5 Prozent deutlich gesunken. Siemens und Infineon mit Bilanzstichtag 30.09.2019 mussten den Rechnungszins zur Zeit des Jahrestiefs festlegen und lagen beide sogar unter einem Prozent. „Die tatsächliche Zinsveränderung in den einzelnen Unternehmen hängt von der Bestandszusammensetzung und dem gewählten Zinsermittlungsverfahren ab. Wir gehen davon aus, dass die DAX 30-Unternehmen den Rechnungszins im Durchschnitt um 0,6 bis 0,7 Prozentpunkte gesenkt haben“, so Hagemann weiter.

Änderung des Rechnungszins bereitet Probleme

Ohne eine Änderung beim Rechnungszins und ohne die Veränderung bei der Zusammensetzung des DAX wären die Verpflichtungswerte nahezu unverändert geblieben, weil Dienstzeit- und Zinsaufwand 2019 in etwa genauso hoch waren wie die getätigten Zahlungen. Zu beachten ist, dass es sich bei dem Anstieg der Pensionsverpflichtungen zunächst nur um eine rein bilanzielle Bewertung handelt. Die Verpflichtungen selbst sind in der Regel nicht zinsabhängig, das heißt, die späteren Versorgungszahlungen werden durch die Zinsentwicklung grundsätzlich nicht beeinträchtigt. Die bilanziellen Effekte aus der Zinsänderung werden zudem erfolgsneutral erfasst, belasten also nicht das Unternehmensergebnis.

Positives Aktienjahr führt zu einer signifikanten Steigerung des Pensionsvermögens

Durch die geänderte Zusammensetzung des DAX 30 und die erneute Berücksichtigung von Innogy stieg das Pensionsvermögen 2019 um etwa 5,5 Mrd. Euro auf 251,1 Mrd. Euro. Dieser angepasste Vorjahreswert stieg im Jahr 2019 dann auf 279 Mrd. Euro an. Da die Ein- und Auszahlungen in etwa gleich hoch waren und das Pensionsvermögen damit nicht nennenswert verändert haben, bedeutet der Anstieg eine Rendite von etwa 11 Prozent.

„Mit Blick auf die Kapitalmärkte war 2019 zwar ein turbulentes, aber insgesamt positives Jahr. Beinahe alle Anlageklassen haben eine wechselhafte Entwicklung durchgemacht, sowohl in positiver als auch zeitweise in negativer Hinsicht“, erklärt Jeffrey Dissmann, Leiter Investment Consulting in Deutschland bei Mercer. Die globalen Aktienmärkte legten am Ende zweistellige Wachstumsraten hin. Dies ist eine Entwicklung, die auf die Lockerung der Geldpolitik sowohl der Europäischen Zentralbank (EZB) als auch der US Federal Reserve zurückgeführt werden kann. Der schwelende Handelskonflikt zwischen den USA und China hatte jedoch einen kontraproduktiven Effekt auf die Entwicklung der Kapitalmärkte.

Insgesamt überwogen in 2019 allerdings die positiven Trends. Europäische Aktien generierten Renditen von über 25 Prozent und nordamerikanische Aktien sogar etwa 30 Prozent für Investoren. Zusätzlich lieferten auch die sogenannten Schwellenländer in 2019 einen positiven Renditebeitrag von knapp über 20 Prozent. Auch die festverzinslichen Wertpapiere rentierten positiv. Diese positiven Entwicklungen zeigen sich auch in dem signifikanten Anstieg des Pensionsvermögens der DAX 30-Unternehmen.

„In diesem Jahr profitieren die DAX 30-Unternehmen besonders von hohen Ausfinanzierungsgraden im Vergleich zur restlichen deutschen Wirtschaft“, kommentiert Dissmann. Zu beachten ist, dass es in Deutschland keine Pflicht gibt, Pensionsvermögen zu bilden. Aufgrund der gesetzlichen Insolvenzsicherung durch den Pensions-Sicherungs-Verein a. G. besteht auch keine Notwendigkeit, die Versorgungsberechtigten über Pensionsvermögen abzusichern. Die Bildung von Pensionsvermögen geschieht also auf rein freiwilliger Basis. Dennoch entscheiden sich immer mehr Unternehmen für die Ausfinanzierung und damit für die Bildung von eigenem Pensionsvermögen.

Trend geht hin zu Zusageformen ohne Zinsgarantien

Obwohl es im vergangenen Jahr bereits erste Anzeichen für einen Aufwärtstrend beim Rechnungszins gab, ist das Zinsniveau im Euroraum weiter gesunken. „Es ist nicht auszuschließen, dass der Zins wieder sinken und der Verpflichtungsumfang weiter steigen wird. Daher bleibt es empfehlenswert, modernere Zusageformen ohne Garantien – insbesondere Zinsgarantien – zu wählen“, erklärt Hagemann. „Das Jahr 2020 muss zeigen, ob die durch das Betriebsrentenstärkungsgesetz eingeführten reinen Beitragszusagen von den Tarifpartnern genutzt werden und so einen wichtigen Baustein für die Reduzierung der Risiken der betrieblichen Altersvorsorge darstellen“, so Hagemann.

Die Aktienmärkte haben sich in 2019 sehr positiv entwickelt. „Auch 2020 erwarten wir, dass politische Entscheidungen den Kapitalmarkt prägen werden. Die anstehenden Wahlen in den USA zum Jahresende, die internationalen Handelskonflikte sowie der Nahost-Konflikt deuten auf ein turbulentes Jahr 2020 hin. Jedoch gilt es schon jetzt, die Wertpapierportfolien so anzupassen, dass Ausfälle möglichst minimiert werden können“, betont Dissmann. „Nachdem 2019 auch durch die geldpolitischen Beschlüsse geprägt wurde, sind 2020 hier keine großen Veränderungen zu erwarten. Eher sind die politischen Konflikte der großen Volkswirtschaften Themen, die von Kapitalanlegern Aufmerksamkeit und Handlungsbereitschaft fordern.“

Foto: Shutterstock