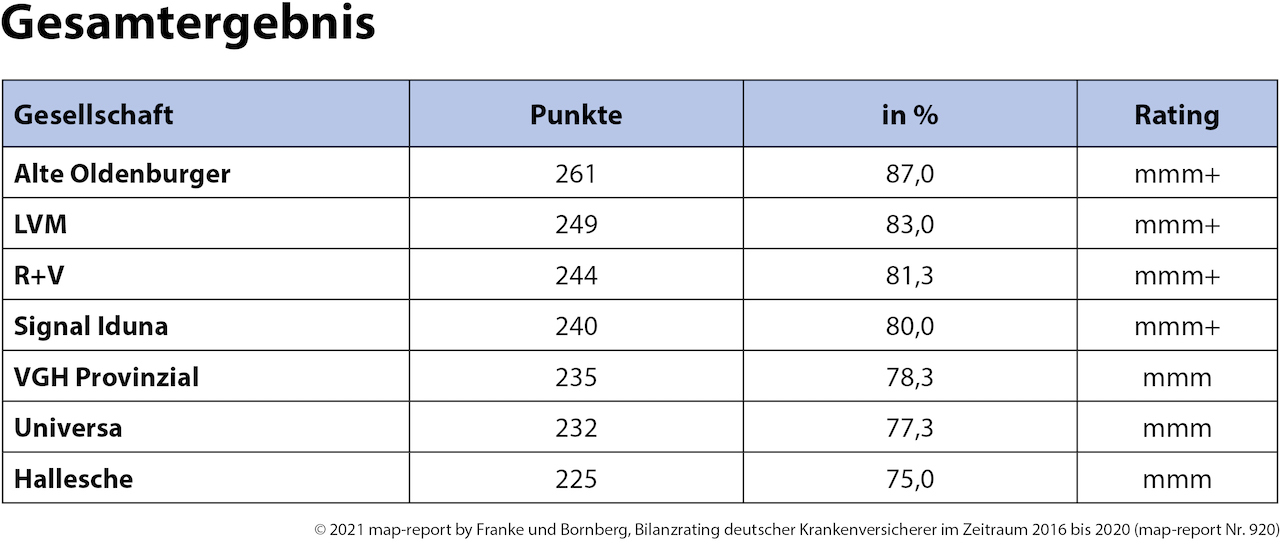

Der Map-report 920 zeigt: Die Alte Oldenburger hat unter den privaten Krankenversicherern im Zeitraum 2016 bis 2020 die erfolgreichsten Bilanzkennzahlen. Das Unternehmen aus Vechta verteidigte einmal mehr die Position als bilanzstärkster privater Krankenversicherer im Rating mit 261 (87,0%) von insgesamt 300 Punkten.

Wie im Vorjahresrating zählen auch LVM, R+V und Signal Iduna zur Spitzengruppe. Sie alle wurden mit der neu eingeführten Bewertungskategorie „mmm+“ für exzellente Leistungen ausgezeichnet. Die hervorragenden Ergebnisse des Vorjahres mit der Bewertung „mmm“ wiederholten auch die VGH Provinzial, Universa sowie die Hallesche.

Der Münchener Verein führt das Feld der mit „mm“ für sehr gute Leistungen bewerteten Unternehmen an, bestätigte das hohe Niveau des Vorjahres und verpasste mit 74,7 Prozent die hervorragende Bewertung nur sehr knapp.

Neben dem Münchener Verein gingen noch neun weitere Versicherer mit einem sehr guten Ergebnis aus dem Rennen; darunter auch Branchengigant Debeka (71,7 Prozent), Allianz (68,7 Prozent) und Generali (65 Prozent).

Zahlen bleiben oftmals unter Verschluss

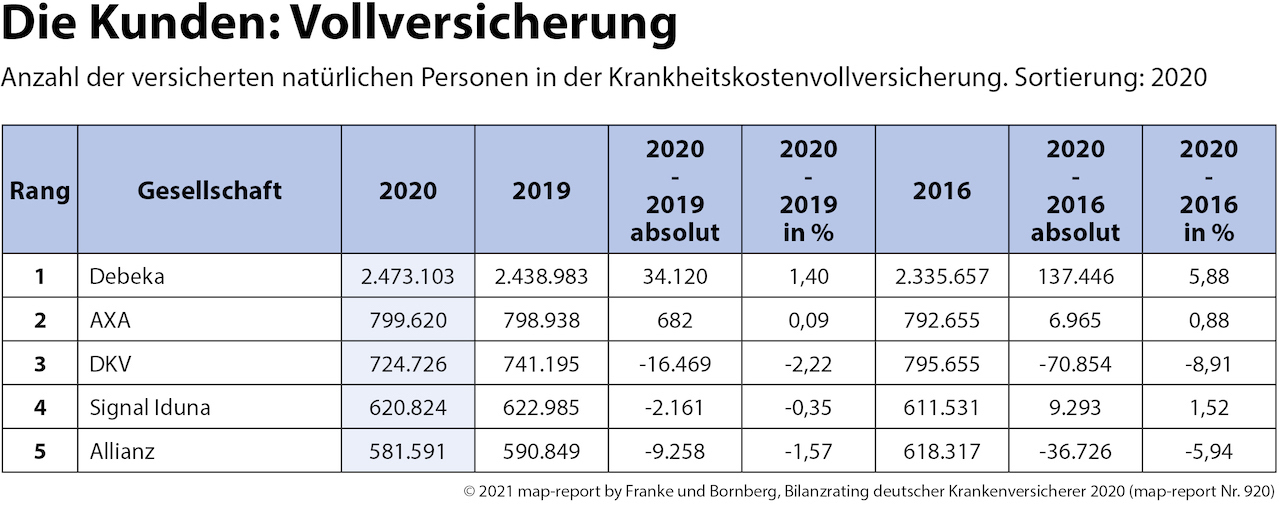

Ein weiteres Ergebnis des aktuelle Map-Report. Die Krankenvollversicherung bleibt das Sorgenkind der Branche. Wie prekär die Lage ist, zeigt sich daran, dass die meisten Gesellschaften konkrete Zahlen zur Entwicklung ihres Neugeschäfts in der Vollversicherung unter Verschluss hielten , so der Map-Report.

Aber es gibt positive Ausnahmen. So führt die Debeka für 2020 einen Neuzugang in der Vollversicherung von 84.055 Versicherten auf. Die Allianz PKV vermeldet ein Plus von 10.398 Vollversicherten. Marktumfassend bleibt nur der Umweg über die Bestandsentwicklung, um Rückschlüsse auf das Neugeschäft ziehen zu können

Zwölf der 31 Anbieter mit Vollversicherten in den Büchern konnten die Bestände ausbauen. In absoluten Werten dominierte die Debeka das Feld mit einem Plus von 34.120 Kunden, gefolgt von HanseMerkur (11.058) und Arag (5.790).

Ebenfalls noch vierstellig war der Bestandszuwachs auch bei der HUK-Coburg (2.077), Concordia (1.608), R+V (1.461) und LVM (1.194). Den größten Bestandsabrieb mussten wie in den Vorjahren die DKV (-16.469), Allianz (-9.258) und Bayerische Beamtenkrankenkasse (-6.327) verkraften.

Beitragseinnahmen wieder stärker gestiegen

Die privaten Krankenversicherer haben im Jahr 2020 ihre verdienten Bruttobeiträge um 4,5 Prozent (Vorjahr: 3 Prozent) auf 42,7 Milliarden Euro gesteigert. Auch in der Gesundheitsvorsorge haben die einzelnen Marktteilnehmer an dem Zuwachs einen sehr unterschiedlichen Anteil. Auf die Beitragsentwicklung der PKV-Anbieter wirken mehrere Einflussfaktoren.

Neben Kündigungen, Neuabschlüssen und Tarifwechseln innerhalb der privaten Krankenversicherung, wirken sich auch Übertritte zur und von der gesetzlichen Krankenversicherung, Geburten, Todesfälle und natürlich die oft im Kreuzfeuer der Kritik stehenden Prämienanpassungen auf die Entwicklung der Beitragseinnahmen aus.

Welche Anteile diese Variablen an den Prämien der einzelnen Versicherer haben, lässt sich den Jahresabschlüssen nicht entnehmen. Überdurchschnittliche Zuwächse der Beitragseinnahmen verbuchten Concordia (11,9 Prozent), Nürnberger (10,8 Prozent), Arag (9,6 Prozent) und VGH (9,3 Prozent).

Von den Schwergewichten mit mehr als einer Milliarde Euro Beitragseinnahmen befanden sich vor allem die Bayerische Beamtenkrankenkasse (7,1 Prozent), HanseMerkur (5,78 Prozent), Huk-Coburg (5,7 Prozent), AXA (5,3 Prozent) und Debeka mit 5,1 Prozent auf Wachstumskurs.

Kosten im Griff

Insgesamt gab die PKV 925,4 Millionen Euro Euro für Verwaltungskosten aus und bewegt sich damit um 1,8 Prozent über Vorjahresniveau. Da die Verwaltungskostenquote in Relation zu den gestiegenen Beitragseinnahmen berechnet wird, ging die Quote von 2,22 auf 2,17 Prozent leicht zurück.

Die niedrigste Verwaltungskostenquote hatte erneut die Huk-Coburg mit 0,90 Prozent, gefolgt von der Debeka (1,36 Prozent), R+V (1,56 Prozent) und Alte Oldenburger (1,66 Prozent). Werte von unter zwei Prozent wiesen auch Landeskrankenhilfe, Axa, VRK, HanseMerkur und UKV aus.

Die Abschlusskostenquote ist im Durchschnitt ebenfalls gefallen, von 6,41 auf 6,29 Prozent. Generell müsste in einer wachstumsschwachen Phase der Abschlusskostensatz sinken. Das war bei der Mehrzahl der Unternehmen, wie beispielsweise Signal Iduna, Allianz, DKV oder SDK, auch so.

Es gibt aber nach wie vor Anbieter, die den Bestandsabrieb trotz steigender Abschlussaufwendungen nicht stoppen konnten. Trotz Deckelung der Abschlusskosten und offenbar schwachem Neugeschäft sind die Aufwendungen für Vertragsabschlüsse in den vergangenen Jahren kaum gesunken.

Die Corona-Pandemie hatte im Jahr 2020 Einfluss auf alle Lebensbereiche, somit natürlich auch auf die Versicherungswirtschaft. Dennoch waren die Auswirkungen auf die Branche (bisher) weitaus geringer als auf andere Wirtschaftszweige. Welche langfristigen Folgen die Krise auch für die Assekuranz bringt, wird sich erst in den kommenden Jahren zeigen.

Bewertungsreserven steigen weiter

Während die Versicherer seit Jahren branchenübergreifend unter dem Zinsniveau leiden, waren es gerade die Niedrigzinsen, die Bewertungsreserven in den Kapitalanlagen weiter ansteigen ließen.

Verzeichneten 2018 noch sämtliche Anbieter teils dramatische Rückgänge der Bewertungsreservequote, ging es ausgelöst durch den neuerlichen Zinsverfall für fast alle Anbieter das zweite Jahr infolge steil bergauf. Die höchsten Werte hatten die Hallesche und Inter mit jeweils 27,8 Prozent gefolgt von der Allianz mit 26,1 Prozent.

Über 20 Prozent kamen auch Alte Oldenburger (21,9 Prozent), Axa (21,4 Prozent), Signal Iduna und Debeka mit jeweils 21 Prozent sowie LVM (20,4 Prozent) und VGH Provinzial (20,3 %). Im Branchendurchschnitt stieg der Anteil der Bewertungsreserven an den gesamten Kapitalanlagen von 17,4 auf 18,9 Prozent.