An den Märkten herrschte bis zuletzt Partystimmung. Der S&P 500 stieg allein im Januar sechs Mal auf ein neues Allzeithoch und auch der Februar zeigte sich positiv. Dass die Börsen trotz der höchsten Zinsen seit der Dot-Com-Blase und dem schnellsten Zinserhöhungszyklus der Geschichte auf neue Höchststände kletterten, wird so manchen Investor verwundert haben. Dem Lehrbuch nach sollten steigende Leitzinsen nicht nur die Inflation und Wirtschaft abkühlen, sondern auch die Aktienkurse. Doch positive Nachrichten, u. a. rund um das Thema Künstliche Intelligenz, ließen die Anleger darüber hinwegsehen.

Vor allem aber dürfte es die Hoffnung auf sinkende Zinsen gewesen sein, die Investoren ab Herbst des letzten Jahres optimistisch stimmte. Schließlich wäre die Mischung aus einer starken Wirtschaft, einem robusten Arbeitsmarkt, einer rückläufigen Inflation und Zinssenkungen das ideale Umfeld für die Börsen.

Zum Jahresstart 2024 prognostizierten die Marktteilnehmer dann bis zu sieben Zinssenkungen, teilweise bei einer kaum merklichen Konjunkturschwäche. Bisher gelang der US-Notenbank Fed sogar das scheinbar Unmögliche: Wirtschaftsstärke bei einer zugleich rückläufigen Inflation. Gleichzeitig sah sich die Fed aber gezwungen, die überschwänglichen Erwartungen einzubremsen und klarzustellen, dass es im März noch keine Zinssenkungen geben werde. Warum sollte die Fed die Zinsen auch senken, wenn der Jobmarkt und die Wirtschaft vor Stärke strotzen und die Inflation trotzdem zurückgeht? Auch wenn es viele Marktakteure anscheinend vergessen haben: Ein positiver Realzins ist nicht verboten.

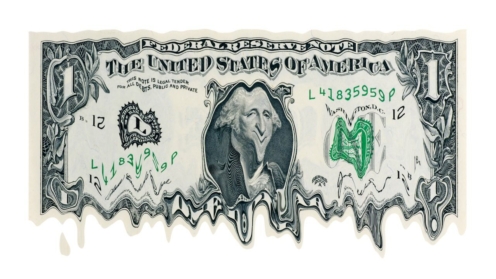

Die neusten Inflationszahlen aus den USA, die weniger stark zurückgingen als erhofft, werfen nun aber deutliche Zweifel auf den Traum von der perfekten Anlegerwelt. Natürlich ist zu hoffen, dass die Optimisten Recht behalten. Realistisch wäre dies jedoch nicht. Für Anleger, die von großzügigen Zinssenkungen ausgehen, dürfte es somit durchaus noch weiteres Enttäuschungspotenzial geben. Die Erwartung für eine Zinssenkung im Mai sank an den Futures Märkten zuletzt von 50 % auf rund 20 %. Trotzdem ist noch viel Optimismus in den Kursen reflektiert.

Der Fed bleiben dieses Jahr noch sieben Gelegenheiten, die Zinsen zu senken. Für März ist eine Entscheidung aber bereits ausgeschlossen und für Mai ist sie mittlerweile unwahrscheinlich geworden. Somit sind noch fünf Fed-Sitzungen mit möglichen Entscheidungen übrig. Um so manche Anlegererwartung vom Jahresanfang zu erfüllen, müsste die Fed daher bei jedem verbleibenden Termin die Zinsen senken. Erschwerend hinzu kommt, dass die Notenbank während der letzten drei US-Präsidentschaftswahlen ein gewisses Zeitfenster um die Wahl herum ohne Zinsschritte verstreichen ließ, um das Wahlergebnis nicht zu beeinflussen. Es ist daher nicht auszuschließen, dass die Fed im Herbst erneut Zurückhaltung bevorzugt, wenn sie es sich erlauben kann.

Für großzügige Zinssenkungen spricht hingegen, dass negative Realzinsen die riesigen Staatsschulden der USA entwerten. Doch die Notenbanker dürften durchaus erfreut sein, endlich wieder einen Zinspuffer für schlechte Zeiten aufgebaut zu haben. So haben sie deutlich mehr Spielraum, die Wirtschaft und den Arbeitsmarkt anzukurbeln, wenn diese tatsächlich einmal ins Straucheln kommen. Im Gegensatz zum Schuldenmanagement ist die Arbeitsmarktstabilität zudem im Mandat der Fed verankert.

Von einer Schwäche im wichtigsten Wirtschaftsraum ist keine Spur. Das Verbrauchervertrauen in den USA stieg zuletzt deutlich an und am Jobmarkt wurden mehr als 300.000 neue Stellen geschaffen. Der Inflationsdruck, den die Notenbanken weiter in Schach halten müssen, bleibt somit erhöht. Verlängerte und damit teurere Schifffahrtsrouten, die aufgrund der Konflikte im Mittleren Osten das rote Meer umgehen, dürften dieses Jahr einen zusätzlichen und verzögert einsetzenden Preistreiber darstellen.

Anleger schweben dadurch leider weiterhin im Limbo. Ob man das Portfolio für eine Erholung oder eine Rezession, für steigende oder fallenden Anleiherenditen aufstellen sollte, bleibt eine entscheidende Frage.

Vorerst dürfte es sich als vorteilhaft erweisen, das Depot weiterhin für eine erhöhte Inflation zu positionieren. Aktienunternehmen mit einem sehr hohen Marktanteil und Preissetzungsmacht, z. B. im Bereich der Verbrauchsgüter, könnten im Portfolio auch in diesem Jahr eine gute Figur abgeben. Ihre oftmals hohen Dividenden, steigenden Margen und kontinuierlich hohen Umsätze können das Depot stabilisieren. Bei Gold ergibt sich ein zweigeteiltes Bild: Das Edelmetall leidet grundsätzlich, wenn steigende Zinsen erwartet werden, dennoch zeigte es sich zuletzt stabil und hielt sich während der jüngsten Zinserhöhungsphase bei hohen Kursen. Privatanleger, aber auch Institutionen können Gold weiterhin als langfristige Inflationsabsicherung nutzen. Wenn die Gold-Notierungen bei einer zurückgehenden Markterwartung an Zinssenkungen nachgeben, eröffnet dies Anlegern möglicherweise sogar gute Einstiegsgelegenheiten. Dass die Leitzinsen weiter steigen und sich somit ein eindeutiges Negativszenario für Gold ergibt, ist jedoch sehr unwahrscheinlich.

Nachkaufgelegenheiten könnte es auch bei zehnjährigen US-Staatsanleihen geben, deren Renditen mit der Veröffentlichung der letzten US-Inflationszahlen kurzfristig bis auf 4,3 % stiegen. Sollten sich Anleger im Jahresverlauf auf deutlich weniger Zinssenkungen der Notenbanken einstellen müssen, als es der Markt derzeit anzeigt, könnten die Renditen möglicherweise weiter und damit auf noch attraktivere Einstiegsniveaus klettern.

Investoren, die immer noch am Glauben festhalten, dass es dieses Jahr fünf oder sechs Zinssenkungen geben könnte, sollten dringend hinterfragen, wie fundiert diese Meinung unter den derzeitigen Bedingungen noch ist. Die mittlerweile verstorbene Investmentlegende Charlie Munger erklärte einst, dass einer seiner Schlüssel zum Investmenterfolg sein Talent gewesen sei, die eigenen hart erarbeiteten Überzeugungen zu hinterfragen und „zu zerstören“.

Tim Bröning ist seit 2009 in der Geschäftsleitung der Fonds Finanz Maklerservice GmbH und verantwortlich für den Bereich Non-Insurance, Finance & Legal.