Die Analyse von Pascal Kielkopf zeigt, wie sich eine Beimischung des Edelmetalls auf ein klassisches Aktien-Anleihen-Portfolio langfristig ausgewirkt hat.

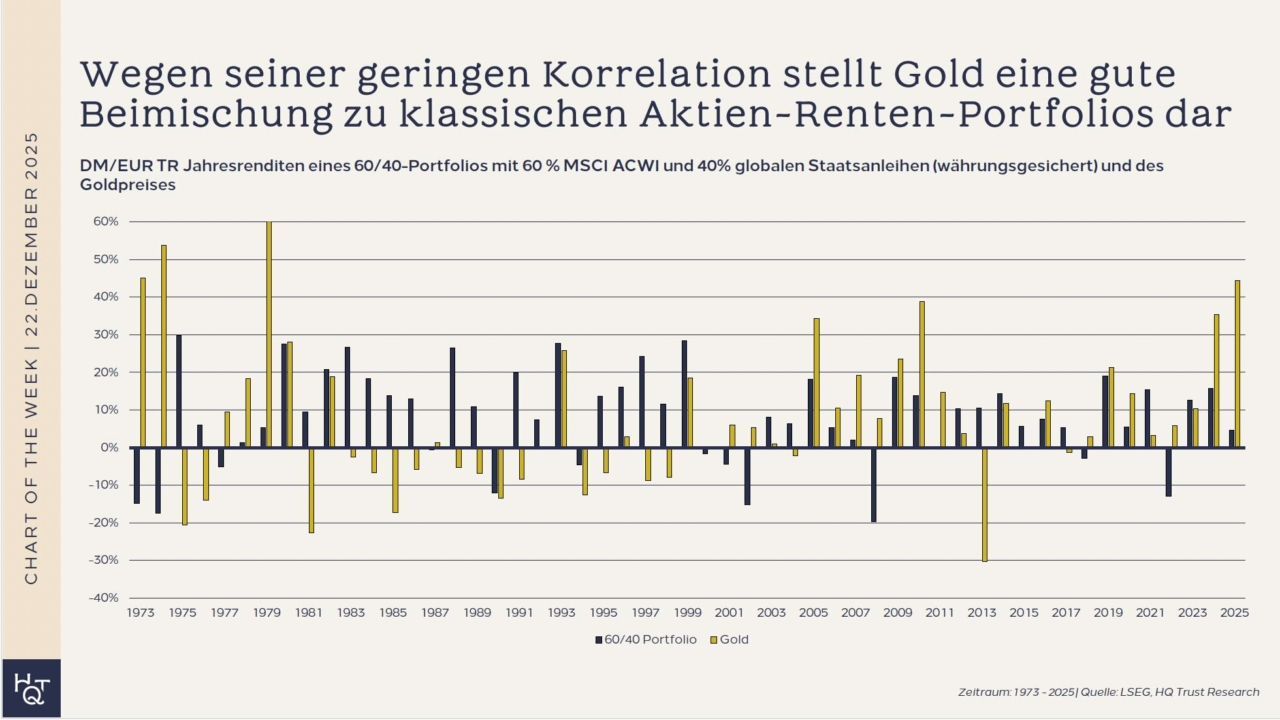

In seiner Untersuchung vergleicht der Kapitalmarktanalyst von HQ Trust die Jahresrenditen eines klassischen 60/40-Portfolios – bestehend aus 60 % MSCI ACWI und 40 % währungsgesicherten globalen Staatsanleihen – mit der Entwicklung des Goldpreises. Der Betrachtungszeitraum reicht von 1973 bis 2025.

Die Jahresrenditen von Gold und dem 60/40-Portfolio verlaufen relativ unabhängig voneinander – manchmal in die gleiche Richtung, oft aber auch gegenläufig. In manchen Jahren steigt Gold stark, während das Portfolio schwächelt – und umgekehrt. Diese niedrige Korrelation macht Gold zu einem wertvollen Baustein für die Risikostreuung. Seine Rolle als Krisenmetall erfüllte Gold recht zuverlässig: In neun von elf Fällen, in denen das 60/40-Portfolio am Jahresende im Minus lag, erzielte Gold eine positive Rendite. Besonders eindrucksvoll waren Jahre wie 1974, 2008 oder 2022, in denen der Goldpreis kräftig zulegte, während das 60/40-Portfolio Verluste verzeichnete.

Pascal Kielkopf (Foto: HQ Trust)

Aber Gold-Investments sind keine Einbahnstraße: Wer vor allem auf die jüngste Vergangenheit schaut, könnte vergessen, dass nicht jedes Jahr ein goldenes Jahr für Anleger war. Es gibt auch Jahre wie etwa 1975 oder 2013, in denen Gold die Portfoliorendite deutlich nach unten gezogen hat. Und Durststrecken gab es auch: Zwischen 1981 und 1999 erzielte Gold in vielen Jahren negative Renditen, während das 60/40-Portfolio solide zulegte.

Was Pascal Kielkopf Anlegerinnen und Anlegern rät: Gold ist kein Ersatz für Aktien oder Anleihen – und schon gar keine Garantie für stets höhere Renditen. Als strategische Beimischung kann es jedoch helfen, Schwankungen zu reduzieren und Verluste in schwierigen Marktphasen abzufedern. Aus unserer Sicht erscheint eine Goldquote von bis zu 10 % im Portfolio sinnvoll. Entscheidend ist dabei weniger der kurzfristige Renditebeitrag, sondern der langfristige Stabilisierungseffekt. Wer Gold hält, sollte es deshalb nicht als Spekulation verstehen, sondern als Versicherung gegen Zeiten, in denen klassische Kapitalmarktlogiken nicht mehr greifen.