Cash. befragt monatlich Finanzvertriebe zur Stimmung im Vertrieb und zu Verkaufstrends bei den Produkten. Seit der letzten Erhebung hat sich die Stimmung erneut verbessert.

Zum dritten Mal in Folge hat sich die Vertriebsstimmung verbessert. Rund 65 Prozent der befragten Unternehmen bewerten die Stimmung als „gut“ beziehungsweise „befriedigend“. Weitere rund 18 Prozent bezeichnen die Vertriebsstimmung sogar als „sehr gut“. Keiner der befragten Vertriebe gab an, dass „eher schlechte“ beziehungsweise „sehr schlechte“ Stimmung herrscht. Im letzten Indikator waren es noch rund sieben Prozent. Der erreichte Mittelwert von 2,47 (2,86) hat sich dementsprechend verbessert.

Zum dritten Mal in Folge hat sich die Vertriebsstimmung verbessert. Rund 65 Prozent der befragten Unternehmen bewerten die Stimmung als „gut“ beziehungsweise „befriedigend“. Weitere rund 18 Prozent bezeichnen die Vertriebsstimmung sogar als „sehr gut“. Keiner der befragten Vertriebe gab an, dass „eher schlechte“ beziehungsweise „sehr schlechte“ Stimmung herrscht. Im letzten Indikator waren es noch rund sieben Prozent. Der erreichte Mittelwert von 2,47 (2,86) hat sich dementsprechend verbessert.

Zum Vergrößern auf die Grafik klicken

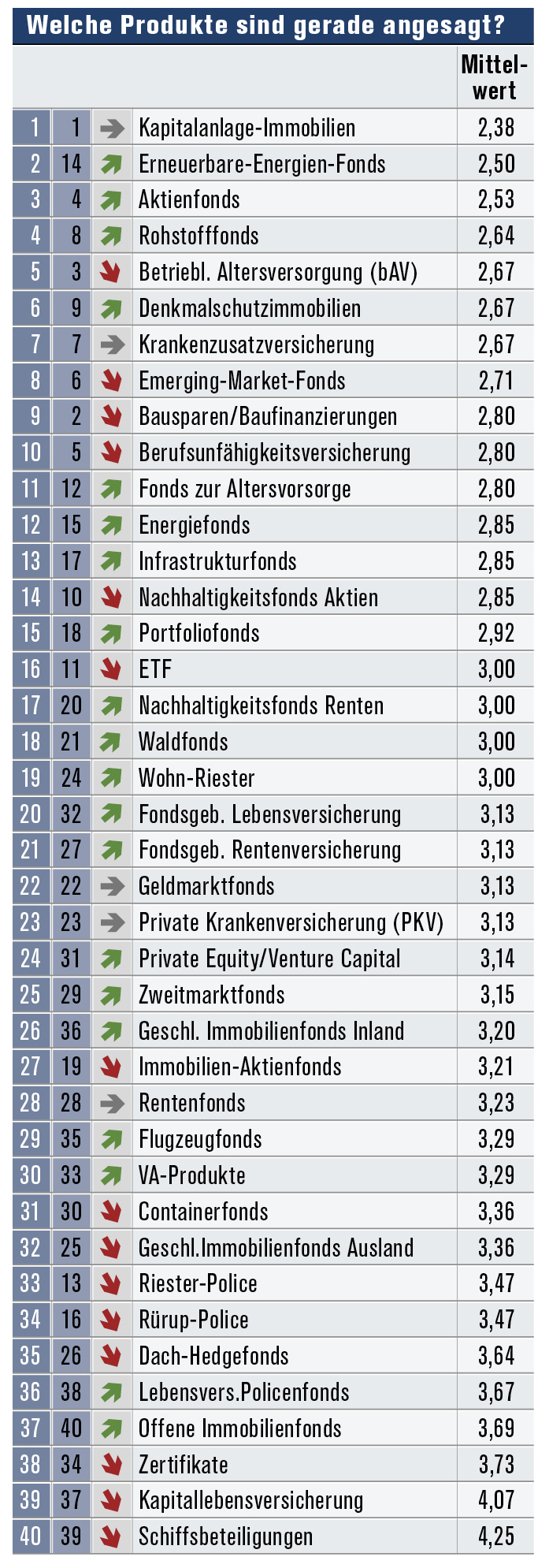

Die Kapitalanlage-Immobilien, die bereits im letzten Indikator den ersten Rang belegten, konnten die Platzierung in der aktuellen Befragung verteidigen. Mit dem gleichen Mittelwert wie in der letzten Erhebung (2,38) sind sie das attraktivste Produkt des aktuellen Indikators. Das Produkt Bausparen/Baufinanzierung, das im letzten Indikator vom ersten auf den zweiten Platz abgestiegen war, hat sich weiter verschlechtert und liegt mit einem deutlich schlechteren Mittelwert von 2,80 (2,46) auf dem neunten Platz.

Der ehemalige Drittplatzierte, die betriebliche Altersversorgung, hat zwei Plätze verloren und liegt wie in der vorletzten Erhebung auf Rang fünf, mit einem leicht verschlechterten Mittelwert von 2,67 (2,62). Obwohl im letzten Indikator keiner der befragten Vertriebe eine Verschlechterung der drei Spitzenreiter erwartete, haben nur die Kapitalanlage-Immobilien ihre Position halten können.

Erneuerbare-Energien-Fonds im Aufwind

Am meisten Plätze gutmachen konnten die Produkte fondsgebundene Lebensversicherung und Erneuerbare-Energien-Fonds, die sich jeweils um zwölf Plätze verbessern konnten. Die Erneuerbare-

Energien-Fonds, die im letzten Indikator noch auf Platz 14 lagen, belegen mit einem deutlich verbesserten Mittelwert von 2,5 (2,93) den zweiten Rang. Fast 93 Prozent der Vertriebe rechnen auch weiterhin mit einer positiven beziehungsweise konstanten Entwicklung des Produkts.

Die fondsgebundene Lebensversicherung ist vom Tabellenende ins Mittelfeld auf Platz 20 aufgestiegen und konnten ihren Mittelwert dementsprechend von 3,46 auf 3,13 verbessern. Ein erneuter Abstieg des Produkts ist unwahrscheinlich, da rund 70 Prozent der befragten Vertriebe auch zukünftig eine positive beziehungsweise konstante Entwicklung des Produkts erwarten.

Riester und Rürup fallen erneut

Der größte Verlierer des aktuellen Indikators ist die Riester-Police, die bereits in der letzten Erhebung drei Ränge abgestiegen war. In der aktuellen Erhebung verliert das Produkt zwanzig Plätze und liegt mit einem deutlich verschlechterten Mittelwert von 3,47 (2,92) nur noch auf Rang 33. Während 60 Prozent der befragten Unternehmen von einer konstanten Entwicklung der Riester-Police ausgehen, erwarten ganze 40 Prozent eine künftige Verschlechterung.

Das Produkt Rürup-Police, das beim letzten Indikator um fünf Plätze auf Rang 16 abgestiegen war, ist in der aktuellen Erhebung um 18 Plätze auf Rang 34 gefallen, obwohl rund 85 Prozent der befragten Vertriebe mit einer positiven beziehungsweise konstanten Entwicklung gerechnet hatten.

Die rote Laterne haben die offenen Immobilienfonds erneut an das Produkt Schiffsbeteiligungen abgegeben. Der Mittelwert der Schiffsbeteiligungen hat sich dementsprechend auf 4,25 (4,00) verschlechtert, während die offenen Immobilienfonds ihren Mittelwert deutlich verbessern konnten und um drei Plätze aufgestiegen sind. (jb)

Foto: Shutterstock