No Risk no Fun: Hochzinsanleihen sind nichts für schwache Nerven. Doch in den letzten zwölf Monaten legten die meisten High-Yield-Fonds zweistellig zu und der Ausblick soll gut bleiben. Cash.Online präsentiert die besten Produkte und die Köpfe dahinter.

Text: Hannes Breustedt

Für High Yield Corporate Bonds läuft es wieder rund. Auf dem Höhepunkt der Finanzkrise 2008 war der Markt noch so gut wie ausgestorben. Vielen Investoren wurde damals schmerzlich vor Augen geführt, was für ein Spiel mit dem Feuer die Hochprozenter sind – hohe Zinsen für geringe Bonität – diese Rechnung kann leicht schiefgehen.

Doch inzwischen profitiert die Assetklasse von wirtschaftlicher Erholung, unerwartet hohen Unternehmensgewinnen und zurückkehrendem Risikoappetit der Anleger. Dazu kommt, dass renditeträchtige Investments im Niedrigzinsumfeld rar sind, was den Griff zum Junk Bond befördert. Unternehmen nutzen die hohe Nachfrage der Anleger indes eifrig zur Refinanzierung. 2010 erreichte das Emissionsvolumen im High-Yield-Sektor neue Rekordstände.

Emissionsvolumen auf Rekordniveau

„Weil die Renditen von Staatsanleihen auf einem vergleichsweise niedrigen Niveau verharren und die Risikoprämien von Unternehmensanleihen zurückgegangen sind, setzen Rentenanleger verstärkt auf Hochzinsanleihen“, erklärt Heike Fürpaß-Peter, Vertriebsleiterin des ETF-Anbieters Lyxor, der jüngst mit einem Indexfonds auf den High-Yield-Zug gesprungen ist.

Zwar sind die Risikoaufschläge in den letzten beiden Jahren auch im Hochzins-Bereich wieder deutlich gesunken, dennoch liegen die Renditespannen zwischen europäischen Hochzinsanleihen und Bundesanleihen immer noch auf einem Niveau, das doppelt so hoch ist wie der historische Durchschnitt vor der Finanzkrise.

Angesichts einer Ausfallrate von zwei Prozent weltweit, wie sie die Ratingagentur Moody’s für 2011 prognostiziert, scheint das Chance/Risiko-Verhältnis weiterhin attraktiv. Zur Erinnerung: 2009 lag die Ausfallrate noch bei etwa 13 Prozent. Auch mittelfristig ist die Perspektive nicht nur aufgrund der freundlichen Konjunkturaussichten gut: In den nächsten zwei Jahren dürften die Ausfälle niedrig bleiben, da kaum Anleihen fällig werden.

Chance/Risiko-Verhältnis attraktiv

Unter Berücksichtigung der guten Rahmendaten hält das Fixed-Income-Research von ING Investment Management bei Hochzinsanleihen eine Rendite von sieben Prozent über zwölf Monate für realistisch. Damit betrüge die voraussichtliche Rendite bei dieser Anlageform sieben bis neun Prozent, also weitaus mehr als bei Staatsanleihen.

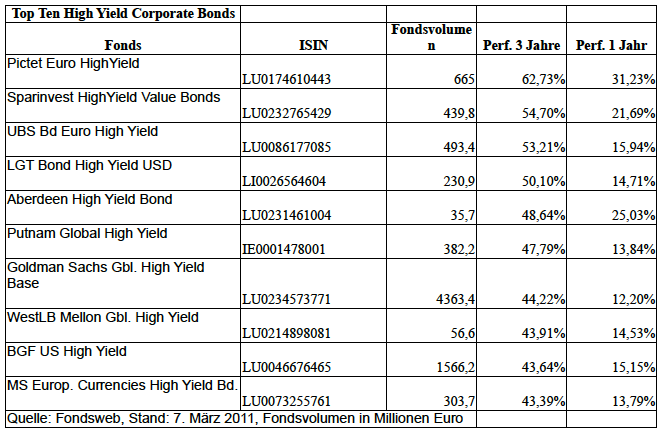

Ein Blick auf die Performance-Daten der vergangenen zwölf Monate lässt die Prognose dennoch bescheiden wirken. Lediglich 21 der 112 Fonds im Ranking schafften in diesem Zeitraum ein Plus von weniger als zehn Prozent. An den Entwicklungen der Top-Ten-Fonds lässt sich deutlich ablesen, dass der Mut zum Risiko in den letzten drei Jahren mit den richtigen Produkten großzügig belohnt wurde (siehe Tabelle unten).