Was sollen Anleger nach dem äußerst erfolgreich verlaufenen Börsenjahr 2012 tun, eine gerade jetzt wieder immer aufs Neue gestellte Frage?

Kolumne von Armin Geier, Börse Go

Wie von den meisten Experten empfohlen, mutig in die Vollen gehen und weiterhin verstärkt Aktien kaufen, zu denen es bekanntlich keinerlei Alternativen geben soll, oder zunächst noch die Füße stillhalten und zumindest die ersten wichtigen Termine des Jahres abwarten, wie den Beginn der neuen Berichtssaison.

Kontrollierte Offensive?

Der Fußballlehrer Otto Rehagel hätte seinen „Jungs“ in einer solchen Situation sicherlich die Vorzüge seiner berühmt gewordenen „kontrollierten Offensive“ gepredigt, um dem Gegner nicht geradewegs ins offene Messer zu laufen. Anleger, die diese Marschroute befolgen wollen, dürften wohl kaum am Zertifikatemarkt vorbeikommen.

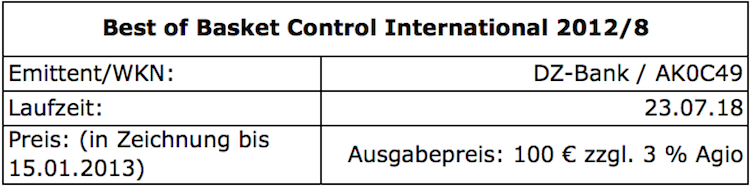

Ein genau in dieses Anforderungsprofil passendes Produkt wird gerade von der DZ-Bank emittiert. Das bis Juli 2018 laufende Papier bezieht sich auf einen gleichgewichteten Basket bestehend aus dem Euro STOXX 50, dem US-amerikanischen S&P 500, sowie dem chinesischen Hang Seng China Enterprise Index (HSCEI) und deckt damit die drei weltweit wichtigsten Wirtschaftsräume ab.

Der Anleger kann bei dem Zertifikat an einer Wertentwicklung von mindestens bis zu 141 Prozent des Ausgangsniveaus partizipieren. Allerdings wird für die Endabrechnung zunächst nicht der gesamte Basket-Kurs, sondern nur der Wert des bei Fälligkeit am besten performenden Index herangezogen.

Sollte also beispielsweise nur eine Benchmark im Plus notieren, bezieht sich die Rückzahlung allein auf die Wertentwicklung dieses Index, wobei maximal der Höchstbetrag ausgezahlt wird.

Etwas anders sieht die Lage aus, wenn bei Fälligkeit kein einzelner Markt im Plus notiert. In diesem Fall kommt die Durchschnitts-Performance des Index-Korbes doch noch ins Spiel.

Tilgung zum Nennwert

Aber selbst wenn dieser gegenüber dem Emissionszeitpunkt bis zu 50 Prozent an Wert eingebüßt haben sollte, würde dem Investor noch kein Verlust entstehen, vom hohen 3-prozentigen Ausgabeaufschlag beziehungsweise der Geld-Brief-Spanne beim Erwerb kurz nach Auflage einmal abgesehen. Denn dann würde immer noch eine Tilgung zum Nennwert erfolgen.

Erst wenn sich der Basket tatsächlich mehr als halbiert haben sollte, muss auch der Anleger klein beigeben und sich den hohen tatsächlichen Wertverlust in voller Höhe anrechnen lassen.

Da nur die prozentuale Wertentwicklung zählt, wären Wechselkursveränderungen bei den beiden nicht in Euro gehandelten Indizes allerdings irrelevant. In jedem Fall hätte bei Eintritt des Worst-Case-Szenarios aber sogar die kontrollierte Offensive versagt.

Der BörseGo Tipp: Das neue Papier eignet sich vor allem für längerfristig orientierte, eher vorsichtige Anleger, wobei der hohe Puffer in Verbindung mit dem Durchschnitts-Prinzip im Verlustfalle für Entspannung sorgt.

Bei steigenden Märkten kann der „Best-of“-Mechanismus zumindest bis zum Cap zusätzlich Schwung in das Investment bringen, insbesondere wenn sich dabei ein Index deutlich von den beiden anderen abkoppelt oder möglicherweise als einziger eine positive Performance aufweist.

Insofern stellt das Zertifikat eine interessante Alternative zu herkömmlichen Kapitalschutz-Produkten dar, deren Ausstattung sich aufgrund der schwierigen Emissionsbedingungen sowieso immer weiter verschlechtert.

Zum Vergrößern auf die Grafik klicken

Autor Armin Geier ist Redakteur bei dem Finanz-Portal Börse Go. www.godmode-trader.de/zertifikate

Foto: Shutterstock