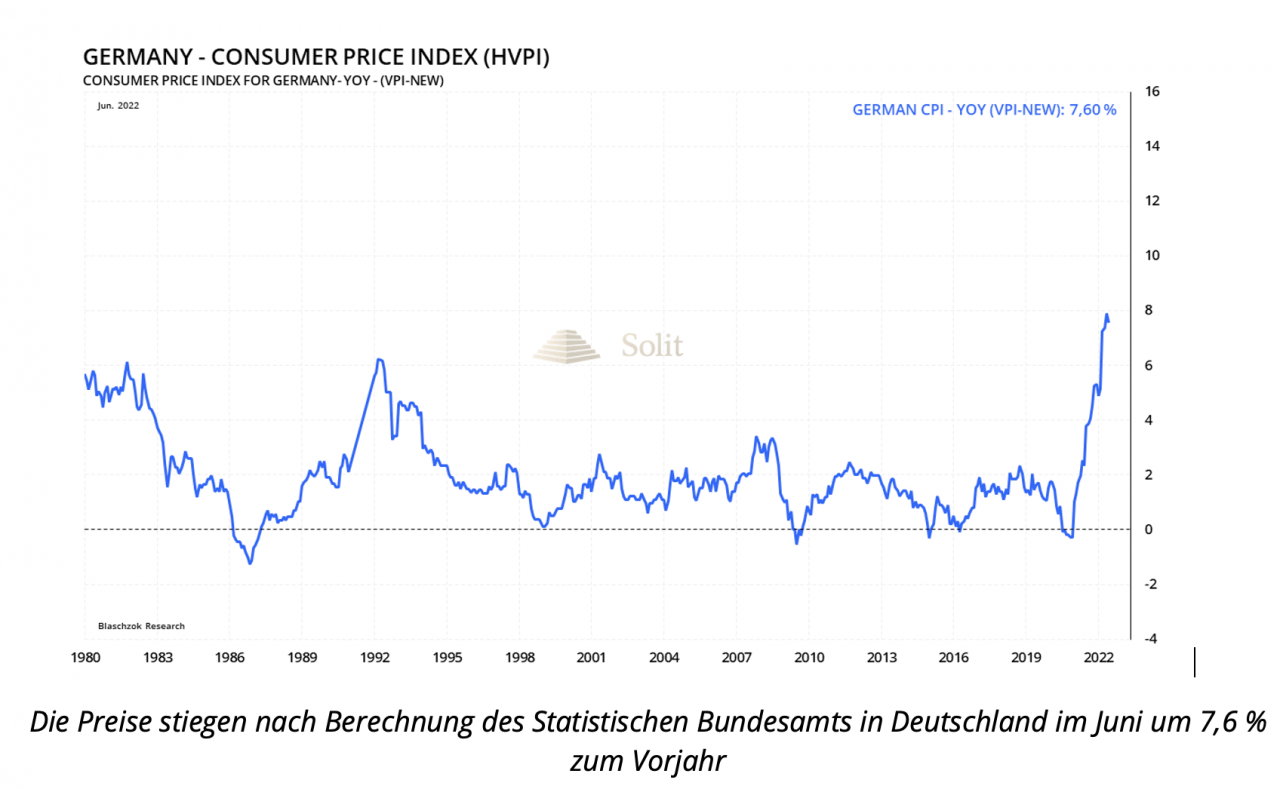

Die Medien feierten vergangene Woche die Regierung für ihren Kampf gegen die historisch stark steigenden Konsumentenpreise, nachdem die Inflationsrate im Juni 0,3 Prozentpunkte geringer war als noch im Mai mit 7,9 %. Dieses Loblied auf die Politik war jedoch mehr als unangebracht.

Der leichte Rückgang der historisch hohen Teuerungsrate im Juni auf 7,6 % ist unter anderem auf einen Taschenspielertrick der Bundesregierung zurückzuführen. 9-Euro-Ticket und Tankrabatt schönen kurzfristig die Statistik, womit sich die Politik als Helfer in Notzeiten verkaufen kann, während sie gleichzeitig von der eigenen Schuld an der Inflation ablenkt. Die Kosten für diese vermeintliche Entlastung trägt jedoch immer der Steuerzahler, da der Staat kein Geld hat. Dies führt am Ende des Tages zu höheren Schulden, höherer Inflation, sowie höheren Steuern und somit einer stärkeren Belastung des Bürgers, als wenn die Politik nicht eingegriffen hätte.

Außerdem haben die Medien den Täter zum Helden gemacht, denn die Schuld an der historisch hohen Inflationsrate tragen allein die verschwendungssüchtige Politik und die Zentralbanken, die deren Utopien im letzten Jahrzehnt über Nullzinsen und die Druckerpresse finanziert haben. Inflation ist immer die Folge einer hausgemachten und bewusst herbeigeführten Politik, doch niemals eine Eigenschaft des freien Marktes. Im Gegenteil ist das natürliche Umfeld im Kapitalismus (Freie Menschen, die freiwillig Handel betreiben) die Deflation, da das Produktivitätswachstum durch technologischen Fortschritt auf eine nahezu gleichbleibende Goldmenge trifft. Gold war und ist die Weltwährung des freien Marktes, weshalb es in Zeiten des Goldstandards auch niemals einen dauerhaften Anstieg der Preise gab. Erst seitdem Regierungen und Notenbanken die Währungen vom Gold entkoppelt haben, gibt es Inflation, da die Währungen durch die unbegrenzte Schuldenaufnahme der Regierungen mit der einhergehenden Ausweitung der Geldmenge immer mehr an Kaufkraft verlieren.

Da die europäische Politik weiterhin mit dem Geld der Steuerzahler um sich wirft, anstatt den Gürtel enger zu schnallen, werden uns hohe Inflationsraten in Europa noch viele Jahre begleiten. Man sollte sich dabei immer vor Augen führen, dass der Preisindex, mit dem die Regierung die Inflation berechnet, harmonisiert ist und die tatsächliche Inflationsrate um einige Prozentpunkte chronisch zu niedrig ausweist. Beispielsweise lag der ebenso harmonisierte europäische Verbraucherpreisindex für Deutschland im Juni 8,2 % und nach dieser Berechnungsmethode einen halben Prozentpunkt über dem deutschen Index. Das Herunterrechnen hat Methode, denn durch diese finanzielle Repression kann der Staat unaufhörlich die Ersparnisse der Bürger enteignen und so seine Steuereinnahmen maximieren.

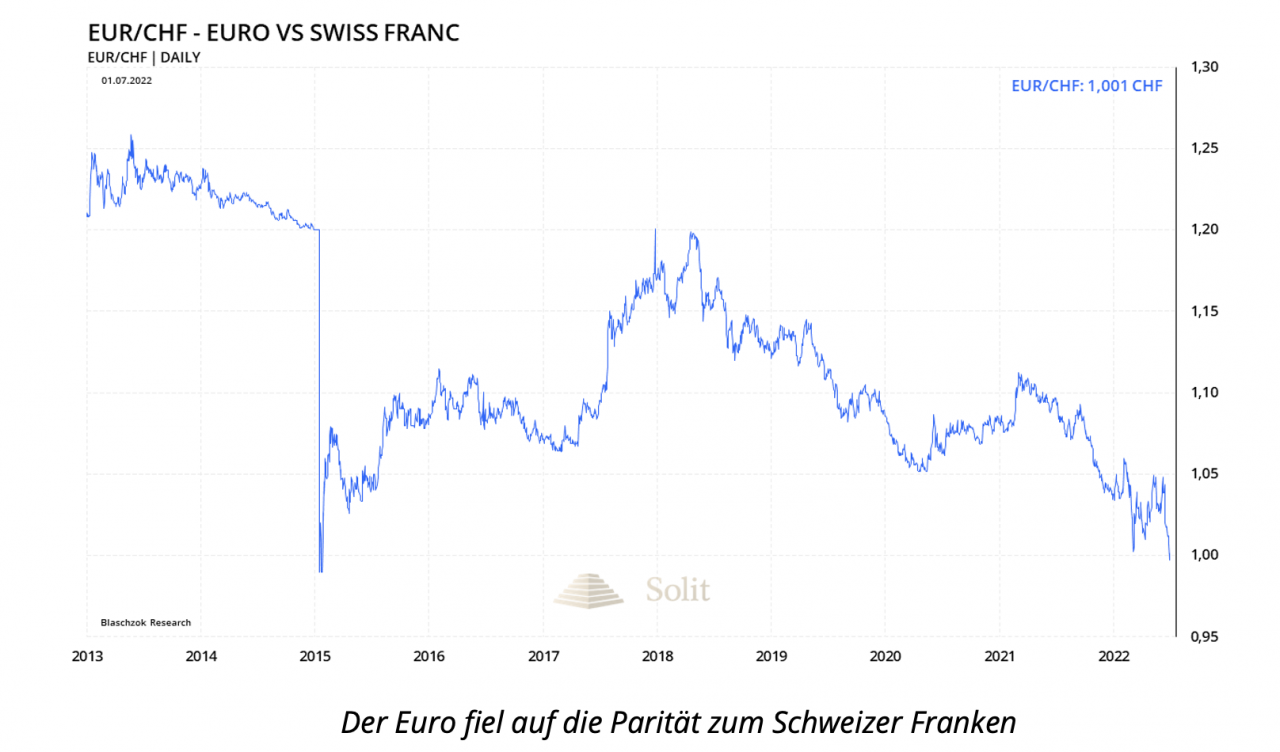

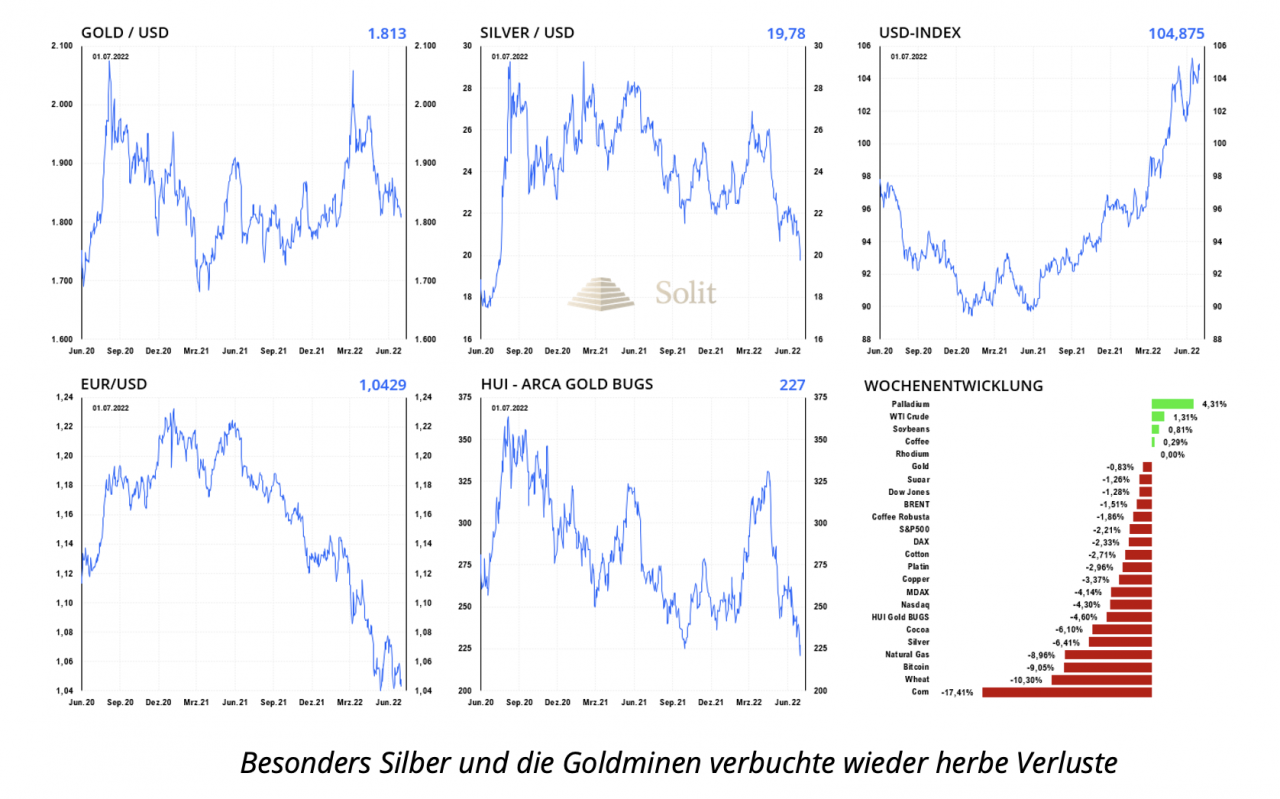

Die Schwäche des Euros ist einerseits im Wechselkurs zum US-Dollar zu sehen, zu dem der Euro unter die Marke von 1,04 US-Dollar fiel, während man vor einem Jahr noch 1,22 US-Dollar für den Euro bekam. Andererseits zeigt sich die Schwäche der europäischen Gemeinschaftswährung im Wechselkurs zum Schweizer Franken, der vergangene Woche erstmals seit 2015 wieder unter die Parität fiel. 2013 erhielt man für einen Euro noch 1,25 Franken und in 2007 gar 1,65 Franken. Dies zeigt die dramatische Abwertung des Euros selbst zu anderen Fiat-Währungen, die selbst auch kontinuierlich an Kaufkraft verlieren. Der Euro verkommt zur Schwachwährung, worauf alle Preisanstiege seit Einführung der Gemeinschaftswährung zurückzuführen sind. Schuld an der Enteignung der Ersparnisse tragen allein die einzelnen Regierungen, Brüssel und die EZB, die über die Druckerpresse EU-Europa finanzieren.

Nachdem die Schweizer Nationalbank erst kürzlich eine Aufwertung des Franken in Aussicht gestellt hatte, da die Inflationsrate in der Schweiz mittlerweile mit 3 % auf den höchsten Stand seit 2008 gestiegen war, sowie ein QT-Programm über Aktienverkäufe ankündigte, ist mit einer weiteren Aufwertung des Frankens zum Euro in Zukunft zu rechnen.

Der Goldpreis fiel in der letzten Handelswoche unter die wichtige Unterstützung bei 1.800 US-Dollar, doch konnte sich dieser vor dem Wochenschluss noch einmal darüber retten und mit einem kleinen Minus von 0,8 % ins Wochenende gehen. Die Korrektur der Edelmetallpreise befindet sich nun kurz vor ihrem zyklischen Ende, wobei ein letzter möglicher Abverkauf beim Gold eine traumhafte Kaufchance bieten würde.

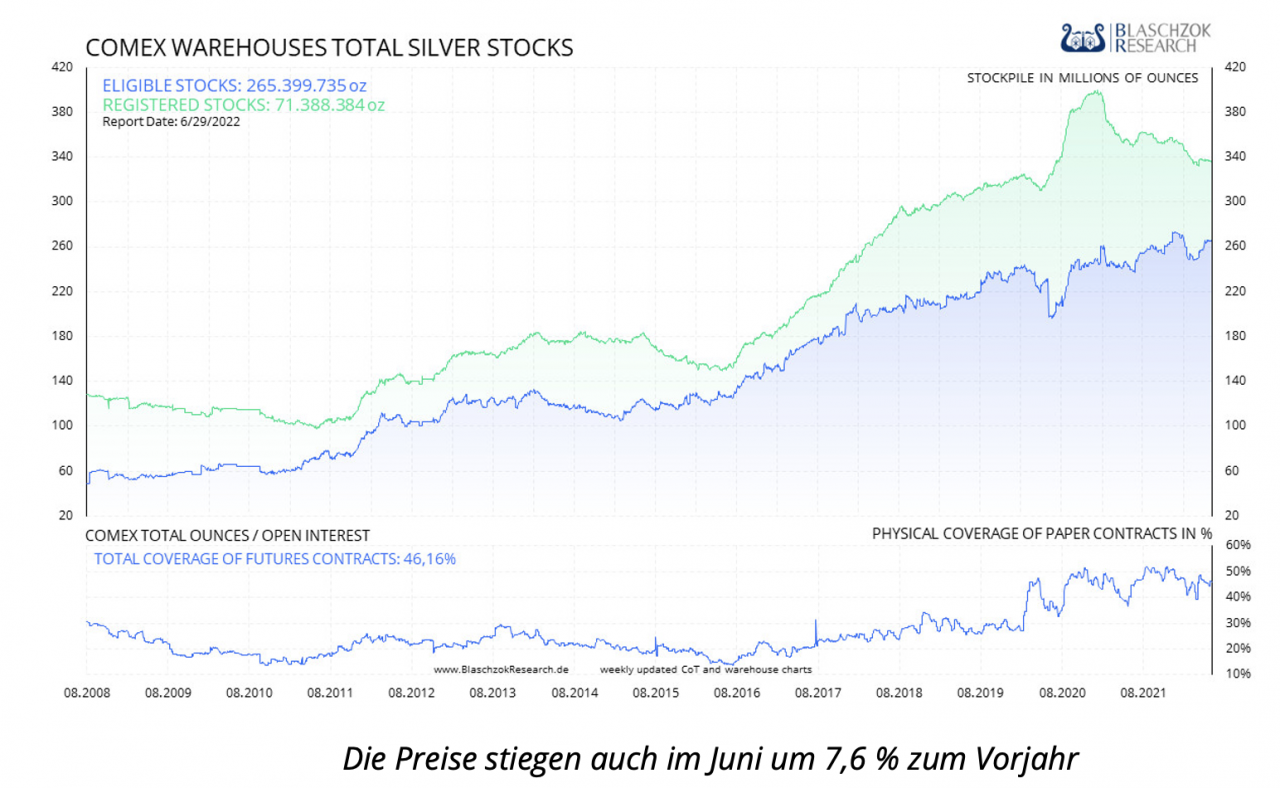

Silber war in den letzten Wochen bereits in die finale Verkaufsphase übergegangen mit einem Tief bei 19,40 US-Dollar am Freitag und einem Wochenminus von 6,4 %. Ich hatte stets bei 28 US-Dollar zum Verkauf und zu Wetten auf einen fallenden Silberpreis bis 22 US-Dollar geraten in den letzten beiden Jahren. In den letzten sechs Monaten wurde dann ein Abverkauf auf 18 US-Dollar wahrscheinlich und vor zwei Wochen rieten wir unter 22 US-Dollar noch einmal zu shorten. Aktuell befindet sich der Silberpreis charttechnisch im freien Fall, nachdem eine Zwischenerholung am Widerstand bei 22 US-Dollar gescheitert war. Am Widerstand bei 22 US-Dollar konnten wir in den letzten Wochen deutliche Manipulationen beobachten, die uns zusätzliche Sicherheit für unsere Shortposition gaben. Die großen vier Händler an der COMEX dürften jedoch eine Verkaufspanik benötigen, um ihre Shortpositionen mit Gewinn einzudecken, weshalb ein Erreichen der 18 US-Dollar und sogar ein Überschießen dieser Marke durchaus möglich erscheint.

Der Silberpreis litt in den letzten beiden Jahren unter einer sich abschwächenden industriellen Nachfrage, was die gestiegene Investmentnachfrage nicht zu kompensieren vermochte. Dennoch könnten die Abflüsse aus den COMEX-Lagerhäusern die Fundamentalanalyse des Silver-Institutes bestätigen, wonach sich der Silbermarkt in den vergangenen beiden Jahren erstmals seit 2013 wieder ein einem Defizit befand. Die Bestände in den COMEX-Lagerhäusern sind jedoch noch immer historisch hoch, was bei wieder steigenden Preisen zu weiteren Abflüssen führen dürfte, was den Silberpreis vorerst bei 28 US-Dollar deckeln könnte in diesem und womöglich nächsten Jahr. Nichts ist jedoch beständiger als die Lageänderung in diesen Krisenzeiten, weshalb eine neue Krise oder ein Zurückrudern der Notenbanken mit einer Fortsetzung der lockeren Geldpolitik schnell ein Defizit erzeugen und den Gold- und Silberpreis auf neue Höchststände katapultieren könnte.