Der deutsche Markt für Wohnimmobilien blickt auf bemerkenswerte Zeiten zurück. Bemerkenswert deshalb, weil die Preise für Wohnimmobilien trotz der durch die Corona-Pandemie ausgelösten schweren wirtschaftlichen Einschnitte auch im Krisenjahr 2020 nur eine Richtung kannten: nach oben. Zuletzt hat sich der Trend sogar noch beschleunigt. Nach Angaben des Statistischen Bundesamts in Wiesbaden sind die Preise für Wohnimmobilien in Deutschland im 3. Quartal des Jahres 2020 gegenüber dem Vorjahresquartal um durchschnittlich 7,8 Prozent gestiegen. Das ist die höchste Zuwachsrate zu einem Vorjahresquartal seit fast vier Jahren.

Anstieg der Kaufpreise

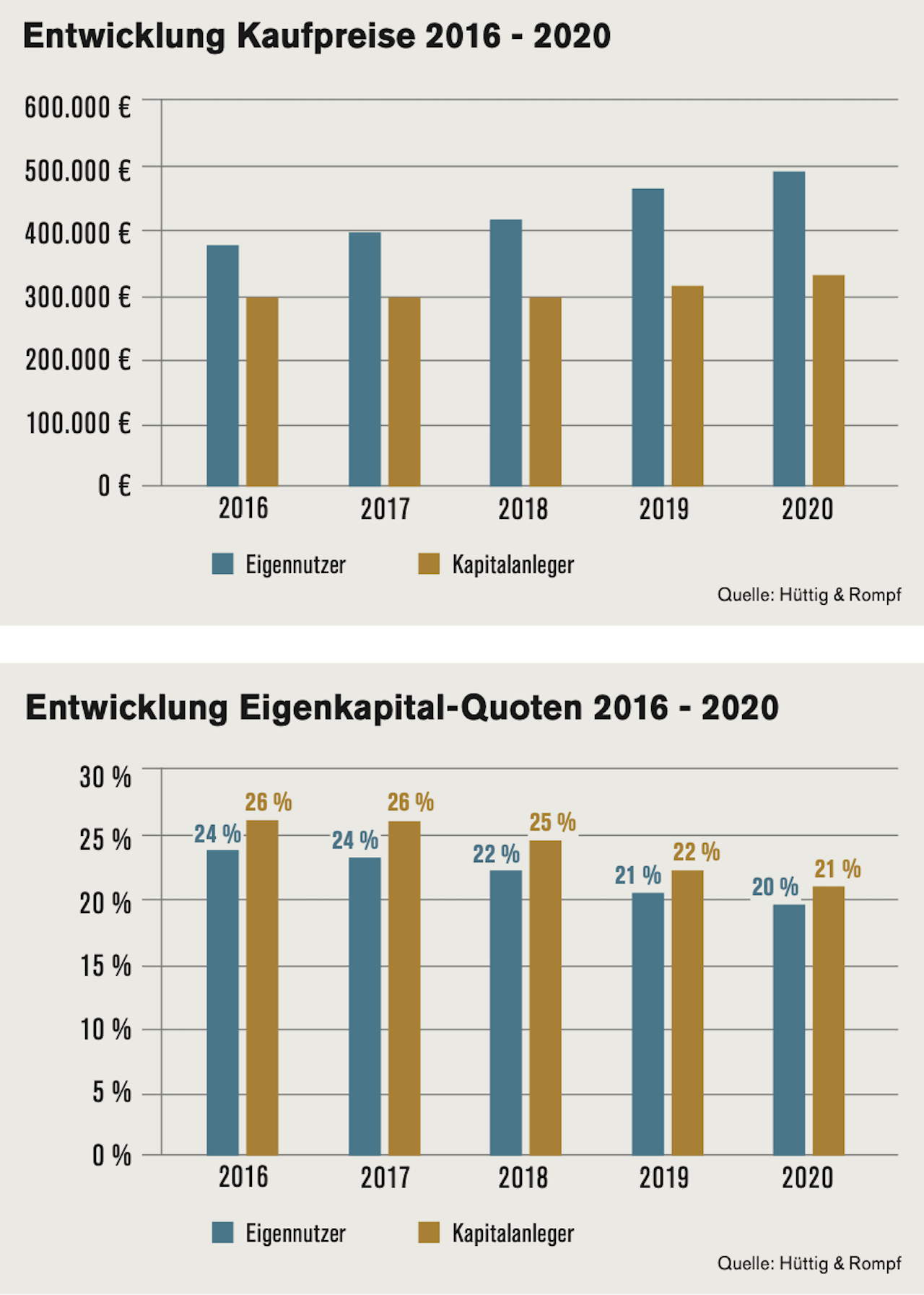

Die Marktdaten von Hüttig & Rompf bestätigen die außergewöhnliche Stärke, mit der der deutsche Wohnungsmarkt die Krise bislang meistern konnte. Eine Auswertung der im vergangenen Jahr vermittelten Darlehensverträge (rund 7.200 Stück mit einem Gesamtvolumen von 2,6 Milliarden Euro) zeigt interessante und detaillierte Einblicke in das Marktgeschehen. Demnach lag der Kaufpreis von Wohneigentum für Eigennutzer im vergangenen Jahr bei durchschnittlich 493.000 Euro.

Daraus ergibt sich ein Anstieg der Kaufpreise um sechs Prozent gegenüber dem Vorjahr. Die Preise von Wohnimmobilien, die zu Zwecken der Kapitalanlage finanziert wurden, stiegen zwar ähnlich stark, doch der durchschnittliche Kaufpreis lag mit 329.000 Euro deutlich unter dem der Eigennutzer. Die Erklärung dafür findet sich in der geringeren Objektgröße.

Während Kapitalanleger bevorzugt Eigentumswohnungen mit einer überschau- baren Quadratmeterzahl finanzieren, wünschen sich Eigennutzer in erster Linie ein Heim für die ganze Familie.

Wohneigentum bleibt erschwinglich

Was bei der Analyse der Daten von Hüttig & Rompf außerdem auffällt, ist der Trend rückläufiger Eigenkapitalquoten. Bei Eigennutzern sank der Anteil, den sie für ihre Wohnimmobilie selbst zusteuern, von 24 Prozent im Jahr 2016 auf nunmehr 20 Prozent. Bei Kapitalanlegern ging die Eigenkapitalquote im gleichen Zeitraum von 26 auf 21 Prozent zurück. Dies ist im Wesentlichen auf die gestiegenen Kaufpreise zurückzuführen. Geringere Selbstbeiträge bergen die Gefahr, dass sich die Häuslebauer bei der Finan- zierung übernehmen könnten – gerade in wirtschaftlich höchst unsicheren Zeiten.

Allerdings wird dieser Aspekt durch zwei gegenläufige Entwicklungen relativiert. Zum einen sind seit 2016 auch die Haushaltseinkommen gestiegen. Zum anderen sind die Finanzierungskosten in den vergangenen Jahren auf immer neue historische Tiefstände gefallen. Wer vor zehn Jahren einen Hypothekenkredit mit zehnjähriger Zinsbindung aufnahm, musste dafür im Schnitt mehr als vier Prozent Sollzinsen zahlen. Im vergangenen Jahr lag der Satz im Schnitt nur noch bei rund 0,8 Prozent. Vor diesem Hintergrund sind Wohnimmobilien trotz der Preissteigerungen für die meisten Kreditnehmer nicht weniger erschwinglich als in den Jahren zuvor. In vielen Fällen sogar erschwinglicher.

Steigende Inflation als Spielverderber?

Legen die Preise für Wohnimmobilien weiter zu? Das ist eine spannende Frage, denn einige Entwicklungen könnten dem steigenden Preistrend zuwiderlaufen. So ist ein fast schon tot geglaubtes Schreckgespenst jüngst wieder zum Leben erwacht. Die Rede ist von der Inflation. In Deutschland zog die Teuerungsrate zuletzt auf 1,3 Prozent an (Februar) und das Gros der Volkswirte rechnet nicht damit, dass es sich dabei um einen Ausreißer handelt.

Stattdessen gehen Ökonomen davon aus, dass die Inflationsrate in diesem Jahr noch weiter anzieht und im Jahresschnitt zwei Prozent erreichen könnte. Eine nachhaltig anziehende Teuerung stellt für den Wohnungsmarkt deshalb eine Herausforderung dar, weil steigende Inflationsraten für gewöhnlich mit steigenden Zinsen einhergehen. Tatsächlich zogen die Zinsen in den letzten Wochen sowohl auf der Anlegerseite (z. B. Bundesanleihen) als auch Schuldnerseite (z. B. Darlehen) bereits leicht an.

Wohnimmobilien bleiben attraktiv

Die höheren Fremdfinanzierungskosten für den Kauf von Eigentumswohnungen oder Wohnhäusern könnten sowohl Kapitalanleger als auch Eigennutzer vor etwaigen Anschaffungen zurückschrecken lassen. Die gute Nachricht ist: Mit der Europäischen Zentralbank haben potenzielle Darlehensnehmer einen mächtigen Verbündeten an ihrer Seite. Der EZB sind anziehende Zinsen bekanntlich ebenfalls ein Dorn im Auge. Möglichkeiten, um die Zinsentwicklung zu kontrollieren, hat die Notenbank beispielsweise über ihr Wertpapierkaufprogramm PEPP.

Erst unlängst wurde eine Ausweitung der Ankäufe beschlossen. Zudem hat EZB-Chefin Christine Lagarde deutlich gemacht, dass die EZB sich alle Maßnahmen offenhalte, um auch zukünftig „günstige Finanzierungsbedingungen“ sicherzustellen. Egal ob es sich bei den Kreditnehmern um Staaten, Unternehmen oder eben um Hauskäufer handelt. Daraus ergibt sich ein interessanter Aspekt. Denn in einem Szenario, in dem das Zinsumfeld weiterhin günstig bleibt, obwohl die Inflation anzieht, würde die Attraktivität von Sachwerten für Kapitalanleger sogar noch weiter zunehmen. Vor diesem Hintergrund überrascht es nicht, dass zahlreiche Finanzanalysten weiterhin zum Kauf von Wohnimmobilien raten.

Unsicherheitsfaktor Konjunktur

Gegenwind könnte noch von einer anderen Seite kommen. Und zwar von der Wirtschaft. Zwar rechnet der Großteil der Volkswirte in diesem Jahr mit einer Konjunkturerholung. Doch die Prognosen sind mit erheblicher Unsicherheit behaftet.

Im vergangenen Jahr sorgten Kurzarbeit und temporäre Zins- und Tilgungsstundungen dafür, dass die wirtschaftlichen Belastungen für die Inhaber von Hypothekendarlehen nicht überhandnahmen und die Zahl der Kreditausfälle auf relativ niedrigem Niveau verharrte. Sollte allerdings die Konjunktur erneut aus dem Tritt geraten, dürften die negativen Folgen daraus nicht mehr so leicht zu kompensieren sein. Die Kreditausfallraten könnten sich also erhöhen.

Zudem schauen die finanzierenden Banken mittlerweile etwas genauer auf die Einkommenssituation und das Eigenkapital ihrer Kunden. Wer in krisengebeutelten Branchen arbeitet und wenig Eigenmittel mitbringt, könnte Schwierigkeiten bei der Finanzierung bekommen.

Weg aus den Metropolen, hinein ins Umland

Alles in allem ist nicht davon auszugehen, dass sich die Angebots- und Nachfragesituation am Wohnungsmarkt entspannen wird. Der Bedarf an Wohneigentum ist in Deutschland weiterhin hoch und die Leerstandsquoten niedrig. So wohnen lediglich 45 Prozent der deutschen Haushalte in den eigenen vier Wänden. Vor diesem Hintergrund gehen wir davon aus, dass das Preisniveau für Wohneigentum auch in diesem Jahr noch weiter zuneh- men wird. Gleichzeitig rechnen wir mit einer Verschiebung der Prioritäten. Man baut oder kauft vermutlich eher eine preisliche Nummer kleiner.

Das könnte zur Folge haben, dass die Menschen verstärkt ins Umland ziehen, weil sie dort wegen der niedrigeren Preise keine solch großen Abstriche an ihren Wohnwünschen vornehmen müssen. Marktdaten zeigen, dass der Traum von den eigenen vier Wänden in den sieben deutschen Metropolen (Berlin, Hamburg, München, Köln, Düsseldorf, Stuttgart und Frankfurt) im Schnitt um 55 Prozent teurer ist als im Umland.

Der Trend weg aus hochpreisigen Metropolen hinein in die nähere Peripherie war schon im vergangenen Jahr zu beobachten. Besonders attraktiv sind dabei Objekte in ballungsraumnahen, verdichteten ländlichen Standorten mit guter Anbindung und Infrastruktur. Der von der Corona-Pandemie ausgehende Trend zum Homeoffice dürfte diese Entwicklung noch verstärken.

Autor Ditmar Rompf ist Vorstandsvorsitzender des Immobilienfinanzierungsvermittlers Hüttig & Rompf AG.