Die Ausgangslage

Als Ausgangslage für die Simulationen wurden eine Abschlusscourtage in Höhe von 44 Promille, eine Bestandspflegecourtage von 1,5 Prozent, keine laufende Abschlusscourtage, eine Stornohaftungsdauer von fünf Jahren und eine Beitragssumme im Neugeschäft von einer Millionen Euro zugrunde gelegt.

Es wird eine durchschnittliche Früh- und Spätstornoquote von jährlich 5 Prozent unterstellt. Die zeitlich unterschiedlich anfallenden Zahlungen werden mit zwei Prozent per annum abgezinst.

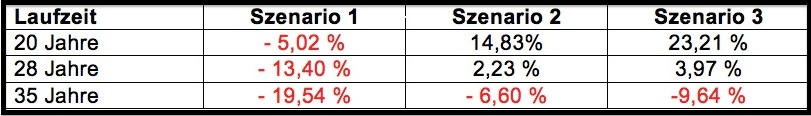

Durch die Berechnung des Barwertes aller Courtagezahlungen können die unterschiedlichen Szenarien auf einer einheitlichen Basis verglichen und Einnahmerückgänge ermittelt werden. Die Ergebnisse der Simulationen finden sich in der nachfolgenden Tabelle.

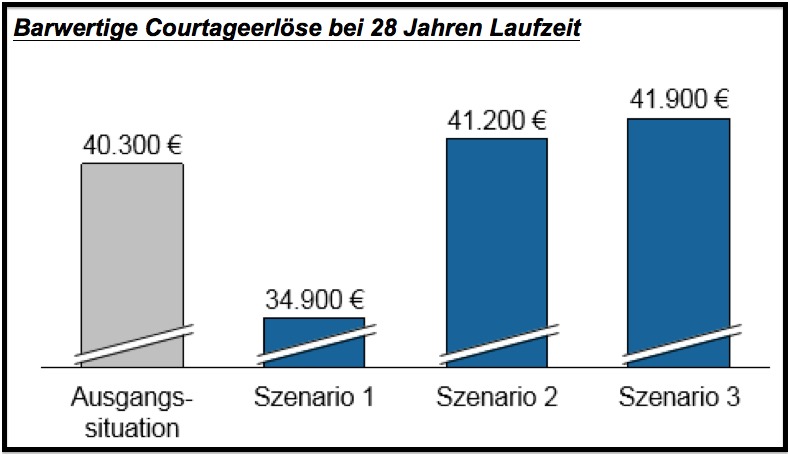

Die absoluten Courtageunterschiede der Simulation werden für die Laufzeit von 28 Jahren in der nachstehenden Grafik verdeutlicht.

Das Ergebnis der Courtagesimulation zeigt auf, dass unter den gesetzten Rahmenbedingungen Vermittler bei einer barwertigen Betrachtung in den Szenarien zwei und drei mit der Ausgangssituation in etwa gleichauf sind, wohingegen im Szenario eins ein deutlicher Courtageverlust auftritt.

Zwischenfazit: Sofern durch den Gesetzgeber lediglich die Abschlusscourtage gedeckelt wird, können die Versicherer durch eine Erhöhung der Bestandscourtage einen wirtschaftlichen Ausgleich herstellen. Allerdings belasten geringere Abschlusscourtagen die Liquiditätssituation der Vermittler. Dieses wird nachfolgend analysiert.

Seite drei: Was passiert bei einem kompletten Verbot?