Die Betriebsrente lässt sich im Alltag meist nur noch durch Verzicht auf einen Teil des Barlohns ansparen. Diese Entgeltumwandlung wird staatlich begünstigt. Das lohnt für die meisten Arbeitnehmer, wenn die vertragliche Konstellation nicht verkompliziert wird. Gastbeitrag von Detlef Pohl.

Die betriebliche Altersversorgung (bAV) macht selten Schlagzeilen. Doch das tut ihrer Solidität keinen Abbruch: Sie ist für viele Arbeitnehmer die einfachste Möglichkeit, mit geringem Aufwand und wenig finanziellen Mitteln für das Alter anzusparen und unterliegt auch nicht der Abgeltungsteuer.

Allerdings geizen immer mehr Unternehmer mit einer Betriebsrente aus der Firmenkasse für „ihre“ Arbeitnehmer. Denen bleibt als Alternative nur, auf einen Teil des Lohns zu verzichten und stattdessen fürs Alter etwas zurückzulegen.

Entgeltumwandlung ist finanzielles Opfer

Diese sogenannte Entgeltumwandlung, die immer über die Firma organisiert wird, ist zwar zunächst ein finanzielles Opfer, weil netto weniger vom Gehalt für den aktuellen Konsum übrig bleibt. Doch der Staat fördert den Konsumverzicht und verzichtet seinerseits auf Steuern und Sozialabgaben für den Teil des Entgelts, der auf das Betriebsrentenkonto eingezahlt wird.

Derzeit darf Entgelt bis zu vier Prozent des Bruttoeinkommens (bis zur Beitragsbemessungsgrenze West) pro Jahr steuer- und sozialabgabenfrei in Betriebsrente umgewandelt werden (nach Paragraf 3 Nr. 63 EStG).

Im Jahr 2016 sind das bis zu 2.976 Euro, also 248 Euro pro Monat, Tendenz steigend. Dennoch hat rund ein Drittel der Arbeitnehmer noch keine bAV – entweder, weil das Unternehmen kein Angebot bereit hält oder es an Informationen fehlt. Dabei hat jeder Arbeitnehmer bereits seit 2002 einen Rechtsanspruch auf Entgeltumwandlung.

75 Prozent der Unternehmen bieten Direktversicherung an

Wird schon eine Form der Betriebsrente in der Firma angeboten, werden Neuankömmlinge dort untergebracht. Existiert noch gar kein Angebot, können Arbeitnehmer die Überweisung in eine Direktversicherung ihrer Wahl verlangen.

Zumeist verpflichtet sich der Arbeitgeber, Beiträge an eine Direktversicherung, Pensionskasse oder einen Pensionsfonds zu zahlen und dem Arbeitnehmer die sich daraus ergebende Versorgungsleistung zu überweisen. Dabei ist garantiert, dass zum Rentenstart mindestens die Summe der eingezahlten Beiträge zur Verfügung steht. Die Direktversicherung wird in drei von vier Unternehmen angeboten.

Kritiker behaupten, dass sich die einfache Entgeltumwandlung (Direktversicherung, Pensionskasse, Pensionsfonds) für den Sparer nur lohnt, wenn der Arbeitgeber einen Zuschuss zahlt. „Gibt ein Arbeitgeber die durch Entgeltumwandlung eingesparten Sozialversicherungsbeiträge nicht oder nicht voll an den Arbeitnehmer weiter, führt das zu einer Kostenbelastung für den Arbeitnehmer von bis zu 15 Prozent des Wandlungsbetrages“, kritisiert Dr. Peter Kolm, selbstständiger bAV-Berater, Inhaber der Pcak Pension & Compensation Consultants GmbH.

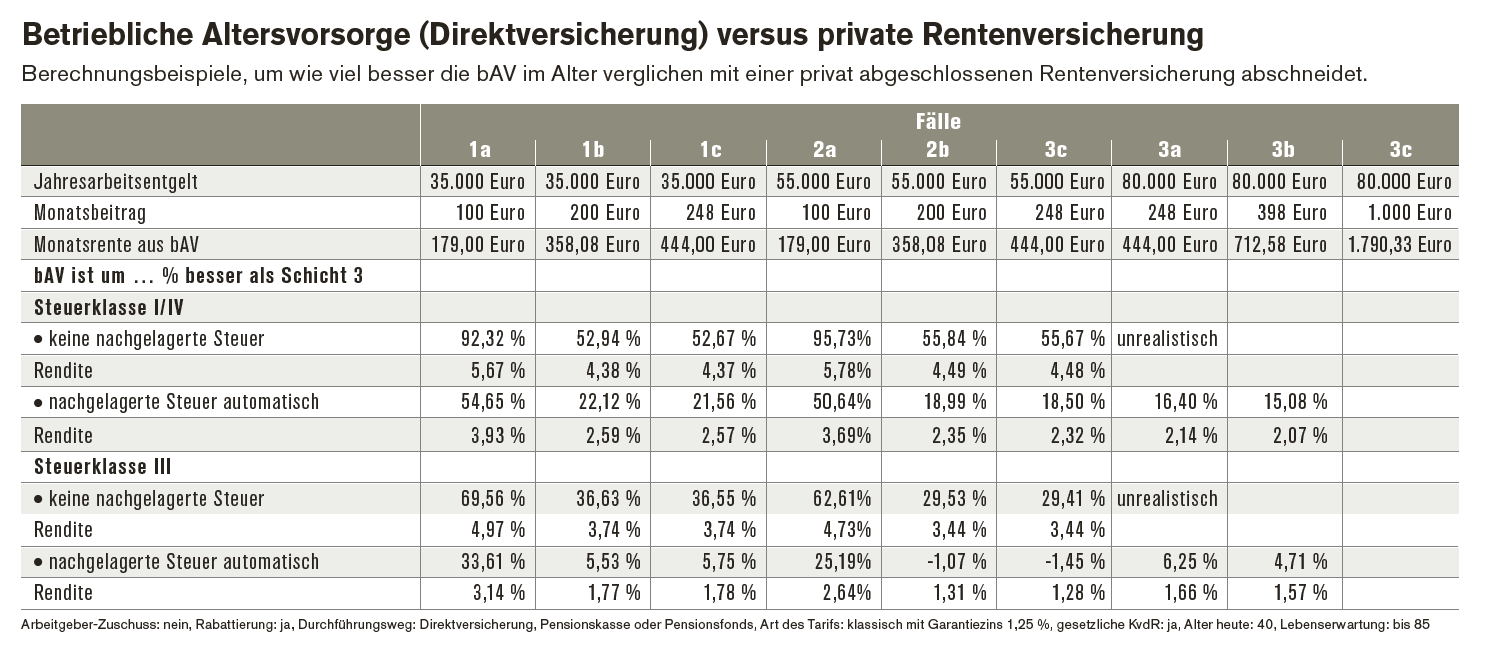

Zum Vergrößern bitte auf die Grafik klicken.

Entgeltumwandlung bleibt vorteilhaft

Dass der Betriebsrentner später volle Beiträge zur gesetzlichen Kranken-und Pflegeversicherung zahlen muss, verteuert die Entgeltumwandlung nochmals erheblich. Hier sei gesetzgeberische Korrektur und mehr Druck auf Arbeitgeber nötig.

„Wir konnten das in unseren Berechnungen nicht bestätigen“, betont dagegen Thomas Hagemann, Chefaktuar beim bAV-Berater Mercer Deutschland. Natürlich hänge die steuerliche und sozialversicherungsrechtliche Wirkung immer von der Höhe der Bezüge und von sonstigen Einkünften ab, sodass es Konstellationen geben kann, bei denen eine private Vorsorge tatsächlich günstiger sei.

„In der Regel ist aber die Entgeltumwandlung vorteilhaft“, so Hagemann. Rückendeckung bekommt er von Professor Dr. Thomas Dommermuth: „Die bAV ist trotz nachgelagerter Besteuerung und SV-Pflicht im Alter anderen Vorsorgeformen häufig überlegen, auch unter Berücksichtigung der durch Entgeltumwandlung leicht sinkenden gesetzlichen Altersrente.“

Deutliche Schwachstellen

Allerdings habe die bAV auch deutliche Schwachstellen, insbesondere dann, wenn der Arbeitnehmer knapp über der Beitragsbemessungsgrenze in der Krankenversicherung verdient, also in der Beitragsphase keine Ersparnis hat, im Alter dann ebenfalls vollen Beitrag zahlen muss.

Mit Zuschuss des Arbeitgebers sei die bAV in aller Regel unschlagbar, wobei „längere Anwartschaftsdauer tendenziell noch bessere Ergebnisse bringt, weil sie den Steuer und SV-Stundungseffekt verstärkt“, betonte Dommermuth, im Hauptberuf Steuerberater, Professor an der Fachhochschule Amberg-Weiden und Beiratsvorsitzender des Instituts für Vorsorge und Finanzplanung (IVFP).

Reform dringend nötig

Sollten allerdings die Beiträge zur Krankenversicherung der Rentner (KVdR) künftig steigen, kann die bAV ab einer Beitragsbelastung von 20 Prozent (samt gesetzlichem Pflegebeitrag) in eine deutliche Schieflage kommen.

„Eine Reform der KVdR auf bAV ist daher ganz dringend geboten“, so Dommermuth. Als Beispiel für die Berechnungen diente der Abschluss einer Direktversicherung im Alter von 40 Jahren. Selbst ohne Zuschuss des Arbeitgebers schneidet sie je nach Einkommenshöhe und entsprechendem Steuersatz im Alter oftmals 30 Prozent günstiger ab als eine privat abgeschlossene Rentenversicherung. (Siehe Grafik).

[article_line type=“most_read“]

Lesen Sie den vollständigen Artikel im aktuellen Sonderheft Rendite+ 2/2016 „Altersvorsorge“.

Autor Detlef Pohl ist freier Journalist in Berlin.

Foto: Tim Wegner