Wir befinden uns mitten in einem Zeitenwechsel an den Kapitalmärkten. Es ist nicht nur die sogenannte Great Transformation, die mit mehr Wachstum und mehr Inflation, mit höheren Zinsen und höherer Volatilität für ein neues Marktregime sorgt. Zeitgleich eröffnet die Künstliche Intelligenz (KI) uns als Investoren neue Horizonte. Denn KI ermöglicht es, gigantische und unstrukturierte Datenmengen zu sortieren und Muster zu erkennen, die der Mensch allein nicht sehen kann. Durch den selbstlernenden Charakter der KI werden die Fähigkeiten der Interpretation exponentiell besser. Das wird dazu führen, dass die Produktivität von Unternehmen, die in der Lage sind, KI an den geeigneten Stellen einzusetzen, steigen wird.

Wie sehr der Aktienmarkt das Thema KI als Erfolgskriterium betrachtet, zeigt ein kurzer Blick in den Rückspiegel. Die vergangenen 18 Monate waren in erster Linie geprägt von einer schwachen Konjunktur, einer überschießenden Inflation und einem Zinsschock als Folge der straffen Notenbankpolitik. Es waren also übergeordnete Makrothemen, die auch die Aktienmärkte bestimmt haben. Der Blick auf das einzelne Geschäftsmodell trat zuweilen in den Hintergrund. Über weite Strecken gaben Value-Aktien den Ton an, die eher der „Old Economy“ zuzuordnen waren, bis diese Outperformance mit dem zurückliegenden Jahreswechsel plötzlich abriss.

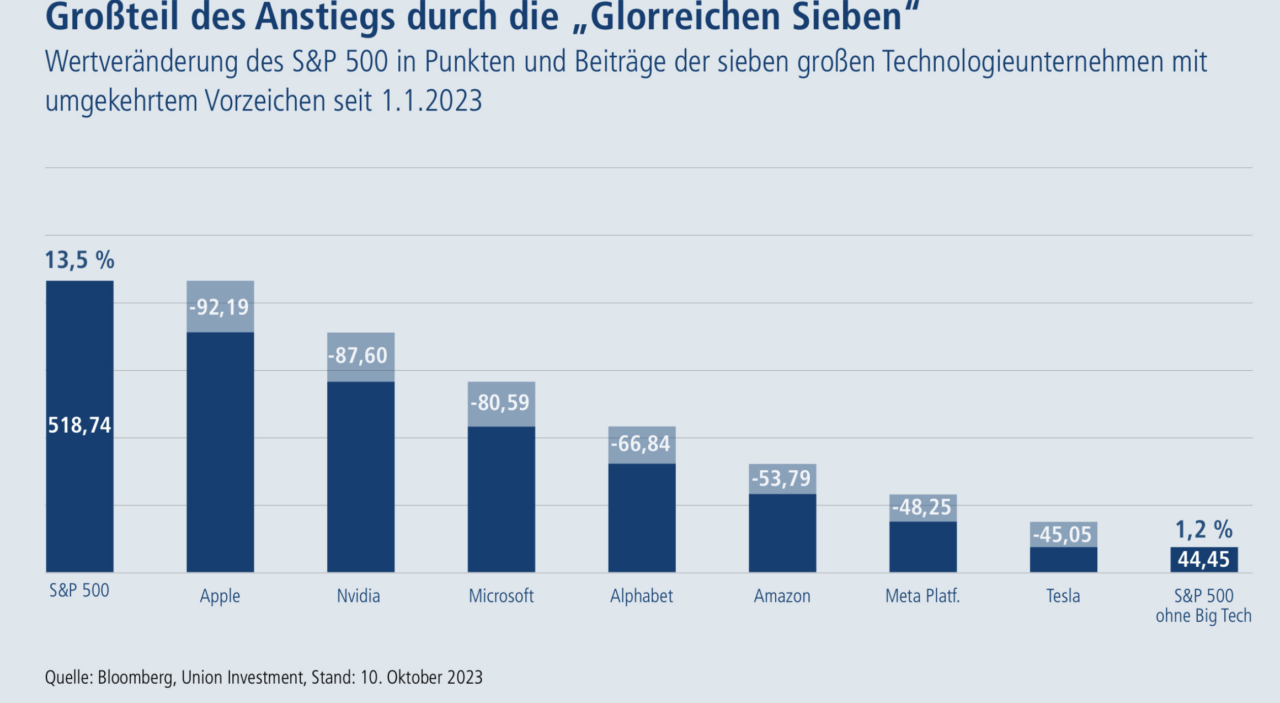

Sieben Technologieriesen treiben den Aktienmarkt

Seit der Veröffentlichung des Chatbots ChatGPT durch das kalifornische Unternehmen OpenAI am 30. November 2022 sieht die Welt wieder anders aus. Im Wesentlichen ziehen seither sieben Titel den S&P 500-Index in die Höhe: Meta, Alphabet, Nvidia, Tesla, Apple, Amazon und Microsoft. Ihnen gemeinsam ist, dass sie auf die ein oder andere Weise mit dem Thema KI zusammenhängen. So produziert Nvidia das Werkzeug für die KI in Form von extrem leistungsfähigen KI-Halbleitern. Microsoft stellt die Software-Unterstützung bereit, wieder andere entwickeln die KI weiter oder setzen sie bereits vielversprechend ein wie Tesla. Mit den Kursgewinnen dieser „Glorreichen Sieben“ sind freilich auch ihre Bewertungen in die Höhe geschossen – und mit ihnen die des gesamten Index. Aktuell weist der S&P 500 auf Basis der erwarteten Gewinne ein Kurs-Gewinn-Verhältnis (KGV) von 18 auf – rechnet man die sieben einschlägigen Namen heraus, bleibt eine moderate Bewegung von 13 übrig.

Wenn die Bewertungen steigen, macht sich stets auch die Furcht vor einer Bubble breit. Steuert der Markt auf eine KI-Blase zu? Die scheint aus mehreren Gründen nicht in Sicht. Zwar sind die Bewertungen im historischen Vergleich hoch, aber nicht exorbitant. Die KGV der großen Tech-Unternehmen liegen bei knapp 30, während der Technologieblase waren sie jedoch fast doppelt so hoch. Hinzu kommt, dass die Big-Tech-Werte, anders als beim Zusammenbruch des Neuen Marktes, seit Jahren profitabel sind und höhere Gewinne erzielen als der Durchschnitt im S&P 500. Darüber hinaus handelt es sich um etablierte Großunternehmen, die seit Jahren ihre Innovationsfähigkeit erfolgreich unter Beweis gestellt haben, was auch am Kapitalmarkt zu Recht honoriert wird.

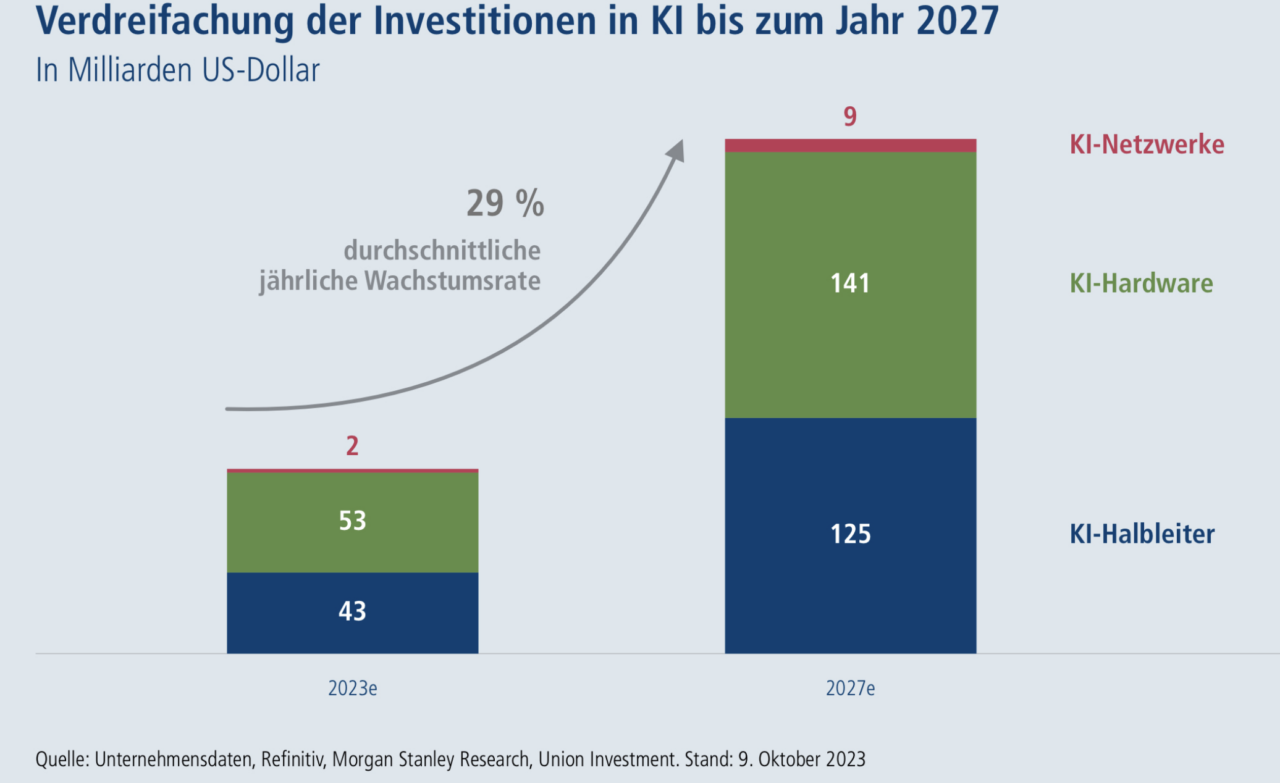

Verdreifachung der Investitionen in KI bis 2027

Die zahlreichen Anwendungsmöglichkeiten, über die spekuliert wird, seit der Chatbot ChatGPT der Öffentlichkeit vorgestellt wurde, sollen aber über eines nicht hinwegtäuschen: In der Entwicklung und der Nutzung von KI stehen wir noch ganz am Anfang. Die flächendeckende Nutzung von KI könnte auf unser Leben ähnlich tiefgreifende Auswirkungen haben wie einst die Ausbreitung des Internets und die Einführung des Smartphones. Der Sprung zur Marktreife ist jetzt geschafft, seither überschlagen sich die Innovatoren mit neuen Anwendungen und Anwendungsfeldern. Sicher ist: Das Potenzial ist gewaltig. Wir halten es für wahrscheinlich, dass sich die Investitionen in KI bis 2027 auf 275 Milliarden US-Dollar verdreifachen werden.

Der Löwenanteil davon wird auf Halbleiter und Hardware entfallen, digitale Netzwerke spielen hier zunächst nur eine Nebenrolle. Parallel zu den gestiegenen Investitionen dürften die Umsätze mit dem Thema KI in den kommenden Jahren in die Höhe schnellen. Denn momentan sind die Umsatzanteile mit KI – von einigen wenigen Unternehmen wie Nvidia, SMC und AIchip mal abgesehen – noch relativ gering. So macht der größte Chiphersteller der Welt, TSMC, beispielsweise bislang erst sieben Prozent seiner Umsätze mit KI-Chips. Das könnte sich in den kommenden Jahren ändern.

Die Frage aber, die sich derzeit viele Investoren stellen, lautet: Wer profitiert außer den Halbleiterspezialisten noch vom KI-Boom? Dafür lohnt es sich, einen Blick auf vergangene IT-Zyklen zu werfen. Am Anfang einer Innovationskette stehen in der Regel immer die Halbleiterproduzenten, die in der Lage sind, die passenden Hochleistungschips herzustellen, um den spezifischen Anforderungen gerecht zu werden. Die zweite Stufe in der Wertschöpfungskette besetzen die Infrastrukturplattformen. Mit Blick auf KI sind das vor allem diejenigen Unternehmen, die Rechenkapazitäten im Internet (Cloud Services) für KI-Anwendungen zur Verfügung stellen können. Erst an dritter Stelle kommen die Softwareanbieter und Dienstleister wie etwa OpenAI, die mit ChatGPT den Beweis für die Marktreife von KI erbracht haben, aber auch Meta mit eigenen KI-Anwendungen zur Bildgenerierung, Google und Microsoft, das an OpenAI beteiligt ist.

Abstrahleffekte auf den Gesamtmarkt

Gerade im Softwarebereich erkennen wir erste Modelle, mit denen versucht wird, die Kunden dazu zu bringen, für integrierte KI-Dienstleistungen Geld zu bezahlen. So verlangt Microsoft einen Aufpreis von 30 US-Dollar pro Monat, wenn die Nutzer KI-Inhalte nutzen möchten. Der Software-Spezialist Salesforce berechnet dafür 50 US-Dollar und Adobe ruft für seine KI-Anwendung Firefly 4,99 Euro pro Nutzer auf. Auch hier wird deutlich: Wir stehen in der Monetarisierung von KI noch ganz am Anfang und beobachten erste Schritte in einem Markt mit erheblichem Wachstumspotenzial.

Natürlich steht die Frage im Raum, wer die großen Gewinner des KI-Booms sein werden. Darauf gibt es im Grunde genommen zwei Antworten: Der Markt dürfte beherrscht bleiben von den alten Bekannten aus der Tech-Branche wie etwa Amazon, Alphabet und Meta. Allein diese drei Unternehmen haben in den vergangenen zwölf Monaten rund 160 Milliarden US-Dollar für Forschung und Entwicklung ausgegeben, und unter den globalen Top Ten mit den größten Entwicklungsbudgets befinden sich mittlerweile acht IT- und nur noch zwei Pharma-Konzerne. Dementsprechend schwer dürfte es auch Newcomern fallen, in der KI-Welt einen Platz zu erobern.

Datenintensive Sektoren können profitieren

Wenn man die Frage weiter fasst, dann dürfte die Zahl der Gewinner sehr viel größer ausfallen. Das Thema KI beschäftigt derzeit nahezu alle Unternehmen quer durch die Sektoren. Geleitet werden die Projektteams von der Suche nach sinnvollen Einsatzmöglichkeiten, und sie werden an vielen Stellen fündig. In mehreren Ländern gibt es bereits Supermärkte ohne Personal, aber mit KI. Aldi zum Beispiel testet jetzt auch Supermärkte, die nicht nur ohne Kassierer, sondern ganz ohne Kasse und nur mit einer Handy-Anwendung auskommen. McDonald‘s führt in den USA eine erste Roboter-Filiale ohne Personal ein. Wissenschaftler schätzen, dass etwa die Hälfte der Arbeitnehmer in Zukunft durch KI nennenswert unterstützt werden können, um so Produktivitätsgewinne zu erzielen. Insbesondere bei datenintensiven Geschäftsmodellen versprechen KI-Anwendungen erhebliche Synergien. Das kann den Automobilbau ebenso betreffen wie Gesundheit und Finanzen. Die Gewinner der KI-Booms sind also nicht unbedingt nur Unternehmen aus dem IT-Sektor. Es sind vielmehr diejenigen Unternehmen, die in der Lage sind, die Vorteile von KI optimal für sich zu nutzen und ihr Geschäftsmodell zu optimieren. Mit einer Mischung aus eigenem Know-how und den analytischen Fähigkeiten der Künstlichen Intelligenz können sie effizienter oder ressourcenschonender arbeiten als die Konkurrenz.

Autor Benjardin Gärtner ist Leiter Portfoliomanagement Aktien bei Union Investment.