Japans staatlicher Pensionsfonds ist mit 1,5 Billionen Dollar der größte Rentenverwalter der Welt. Er wird wohl einiges über Investitionen wissen – fragt sich aktuell aber eine Sache: Kann Gold, das derzeit in allen wichtigen Währungen wie dem Yen (10.600 Yen pro Gramm) und dem Euro (2.000 Euro pro Feinunze) ein Allzeithoch erreicht hat, zur „Diversifizierung und Verfeinerung“ seines Anlagemanagements beitragen?

Der japanische Government Pension Investment Fund (GPIF) investiert derzeit die Hälfte seines Geldes zu gleichen Teilen in japanische Aktien und Anleihen. Die andere Hälfte steckt er in ausländische Aktien und Anleihen.

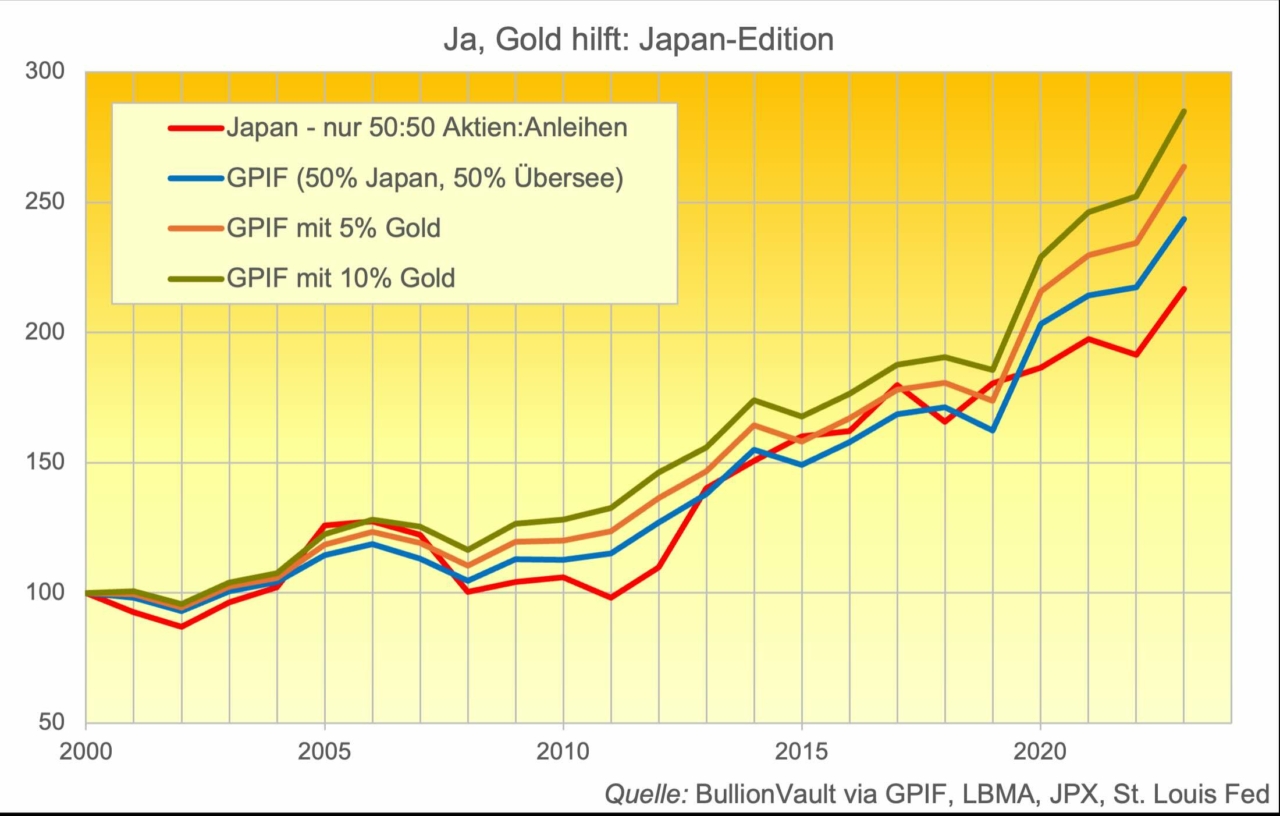

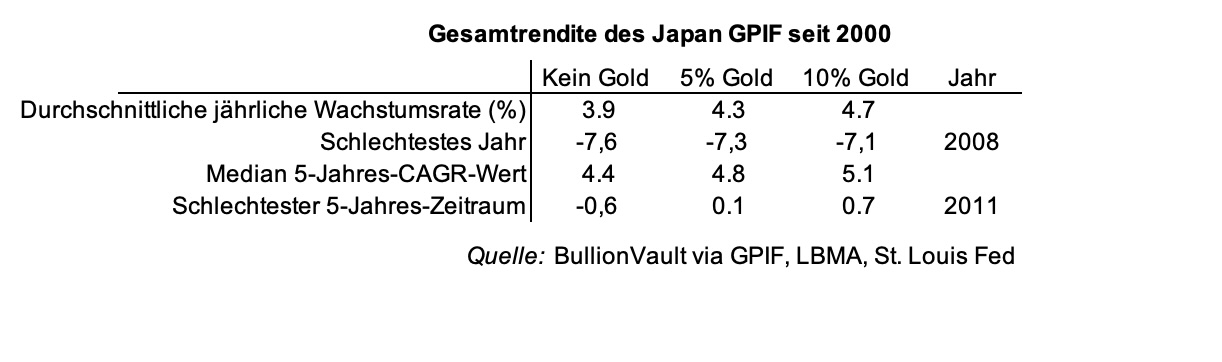

Einen Teil seines Geldes außerhalb inländischer Vermögenswerte anzulegen, hat sich als klug erwiesen. Denn der GPIF hat ein Portfolio, das nur japanische Aktien und Anleihen enthält, dramatisch übertroffen. In den letzten fünf Jahren ist der GPIF um mehr als 42 Prozent gewachsen, was zum großen Teil auf den sinkenden Wert des Yen auf dem Währungsmarkt zurückzuführen ist. Nach der Analyse von BullionVault ist das 12 Prozentpunkte besser als die Gesamtrendite eines Portfolios, das 50:50 zwischen dem Topix-Index von Tokio und japanischen Staatsanleihen aufgeteilt ist.

Der GPIF ist jedoch nicht zufrieden damit und möchte nun „eine langfristige Perspektive als Antwort auf die großen wirtschaftlichen und sozialen Veränderungen und den schnellen technologischen Fortschritt“ einnehmen. Deshalb hat der GPIF letzte Woche eine Anfrage zu alternativen Vermögenswerten mit geringer Liquidität veröffentlicht. Darunter fallen Infrastruktur, Immobilien und Private Equity, sowie grundlegende Informationen zu anderen illiquiden Vermögenswerten wie Forstwirtschaft, Ackerland, Gold und Kryptowährungen wie Bitcoin.

Gold sollte nicht auf dieser Liste stehen – nicht, weil das Edelmetall keine wertvolle Diversifikation bietet, sondern weil es einen der tiefsten und liquidesten Finanzmärkte der Welt genießt. Physische Goldbarren werden sofort in allen Währungen gehandelt. Das tägliche Handelsvolumen ist das zweitgrößte nach dem US-Aktienmarkt, und der Handel findet von Montagmorgen in Tokio bis Freitagabend in New York statt. Plattformen wie BullionVault ermöglichen einen kostengünstigen Handel rund um die Uhr.

Diese Liquidität sowie das fehlende Kredit- und Gegenparteirisiko von physischem Gold bedeuten, dass es in Zeiten finanzieller Spannungen oder politischer Krisen tendenziell auf eine steigende Nachfrage stößt – eine Tatsache, die derzeit zu einer rekordverdächtigen Akkumulation durch die nationalen Zentralbanken, allen voran China, führt. Langfristig und im krassen Gegensatz zu Bitcoin in den letzten zehn Jahren, zeigt Gold keine Korrelation mit Aktien- oder Anleihekursen. Das bestätigt seinen einzigartigen Wert für die Portfoliodiversifizierung.

Ein wenig Gold im GPIF hätte seit der Gründung des Fonds im Jahr 2000 die Gesamtrendite erhöht und gleichzeitig die Verluste in schlechten Jahren verringert: der Heilige Gral des Investmentmanagements.

Da Gold jedoch bisher keine Erträge oder Zinsen abwirft, passt es nicht in das Modell der meisten großen Investmentfonds, sei es für die Altersvorsorge oder für Versicherungen. Und bis auf Weiteres signalisiert Japans Ersuchen um Informationen über Gold keine Änderung der Politik, geschweige denn eine umfangreiche Allokation.

Aber der grundlegende Aufwärtstrend von Gold ist selbst für konservative Pensionsfondsmanager schwer zu ignorieren. Jeder Schritt in Richtung einer Aufnahme des Edelmetalls in solche großen Portfolios würde die Flut von Geldern, die die Zentralbanken insgesamt bereits in Gold investieren, nur noch verstärken.