Rund ein Viertel des weltweiten Wirtschaftswachstums von 3,2 Prozent im Jahr 2025 war auf hohe Investitionen in den Ausbau der KI-Infrastruktur zurückzuführen. Damit war KI eine zentrale Säule für ein insgesamt robustes, aber langfristig unterdurchschnittliches Wachstum.

2026 dürfte diese Entwicklung nach unserer Erwartung breiter abgestützt sein, so dass das globale Wachstum sich leicht beschleunigt. Entscheidend ist dabei die zunehmende Verteilung auf mehrere Sektoren und Regionen und damit eine geringere Abhängigkeit von einzelnen strukturellen Treibern.

Ein zentraler Treiber ist der globale Zinssenkungszyklus der Zentralbanken. Dieser wurde 2024 von der Europäischen Zentralbank eingeleitet und ist seit dem vergangenen Jahr weltweit breit abgestützt. Voraussetzung bleibt ein kontrollierter Inflationspfad, der den Notenbanken weiteren geldpolitischen Spielraum eröffnet. Die wachstumsstützende Wirkung niedrigerer Zinsen entfaltet sich erfahrungsgemäß mit zeitlicher Verzögerung und dürfte insbesondere im weiteren Verlauf des Jahres 2026 zunehmend sichtbar werden.

Zusätzliche Impulse kommen aus den Regionen: In den USA wirkt eine wirtschaftsfreundliche Politik unterstützend, in Europa stimulieren umfangreiche Fiskalprogramme Investitionen in Infrastruktur und Verteidigung. In Asien sorgt die Schwäche des US-Dollars für Rückenwind. Flankiert wird dieses Umfeld durch weiterhin konjunkturfreundliche, vergleichsweise tiefe Ölpreise, welche die Kaufkraft stützen und die Kostenbasis vieler Unternehmen entlasten.

Breitere Marktteilnahme an den Aktienmärkten

An den globalen Aktienmärkten ist seit Jahresbeginn eine ausgeprägte Sektorrotation zu beobachten. Während im Vorjahr vor allem hochkapitalisierte, KI-sensitive Titel aus den Bereichen Technologie und Kommunikation dominierten, stehen aktuell zyklische Sektoren wie Industrie und Grundstoffe im Vordergrund. Gleichzeitig gewinnen kleinere und mittelgroße Unternehmen an Dynamik, wodurch gleichgewichtete Indizes ihre kapitalgewichteten Pendants übertreffen konnten.

Diese Entwicklung ist aus Marktsicht positiv, da sie die Aktienhausse breiter abstützt und die Widerstandsfähigkeit der Märkte erhöht. Zyklische Sektoren profitieren dabei nicht nur von einer sich aufhellenden Konjunktur, sondern auch von attraktiveren Bewertungen im Vergleich zu defensiven Wachstumssegmenten. Zudem zeigen sich erste positive Gewinnrevisionen, welche die Rotation fundamental untermauern. Vor diesem Hintergrund erwarten wir, dass sich dieser Trend in den kommenden Quartalen fortsetzt.

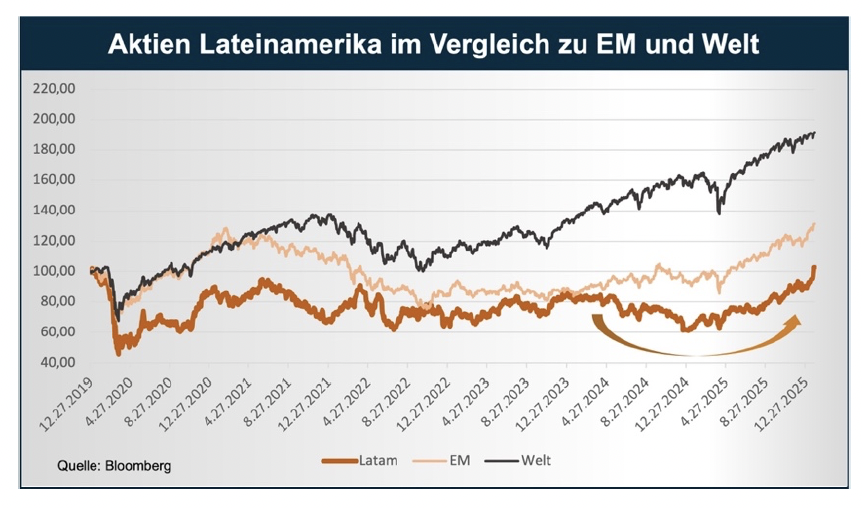

Lateinamerika mit neuem Rückenwind

Aktien aus Lateinamerika haben in den vergangenen zwei Jahrzehnten eine volatile Seitwärtsentwicklung gezeigt und standen im Vergleich zu anderen Regionen lange im Hintergrund. In jüngerer Zeit zeichnet sich jedoch ein struktureller Stimmungsumschwung ab. Politische Reformen und marktorientiertere wirtschaftspolitische Ansätze – unter anderem in Argentinien, Mexiko und Chile – stärken das Vertrauen der Investoren und verbessern die mittelfristigen Wachstumsaussichten.

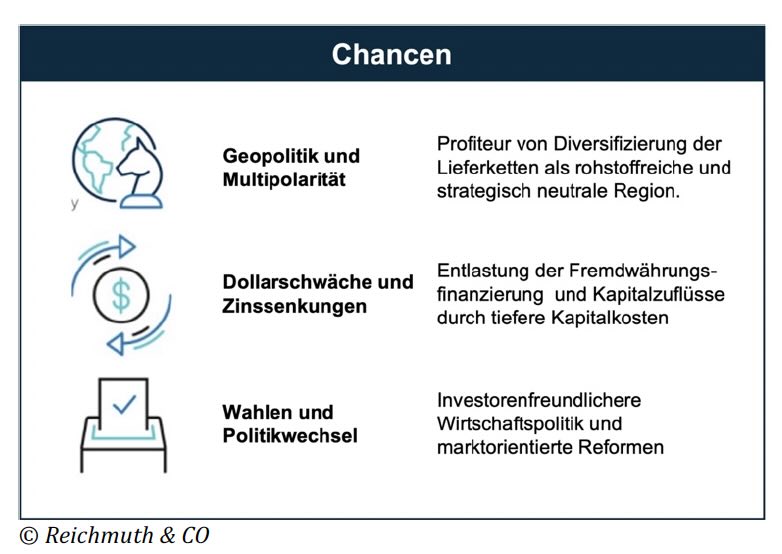

Darüber hinaus profitiert Lateinamerika in einem geopolitisch angespannten Umfeld von der Diversifizierung globaler Lieferketten und seiner Rolle als rohstoffreiche, strategisch vergleichsweise neutrale Region. Ein zusätzlicher Impuls kommt von der Abschwächung des US-Dollars, die traditionell unterstützend für Schwellenländer wirkt. Gleichzeitig verfügen viele Länder der Region über hohe reale Zinsen, was den Zentralbanken zusätzlichen geldpolitischen Spielraum eröffnet. In Kombination mit im internationalen Vergleich attraktiven Bewertungen sehen wir weiterhin signifikantes Aufholpotenzial gegenüber dem Weltaktienindex.

Diversifikation: Qualitätstitel ergänzen durch Zykliker, Schwellenländer und Rohstoffe

In einem weiterhin von geopolitischen Unsicherheiten geprägten Umfeld bleibt eine fokussierte Ausrichtung auf Qualitätstitel mit soliden Bilanzen und verlässlicher Dividendenstärke zentral – insbesondere in der Schweiz und Europa. Mit Blick auf eine sich verbessernde Konjunktur erscheint es jedoch sinnvoll, Portfolios gezielt durch zyklische Sektoren und ausgewählte Schwellenländer zu ergänzen. Neben Asien rücken dabei lateinamerikanische Aktien zunehmend in den Fokus, wobei eine selektive Umsetzung und aktive Risikosteuerung entscheidend bleiben. Nach dem parabolischen Anstieg von Gold und Silber empfehlen wir zudem, einen Teil der Gewinne in ausgewählte Rohstoffaktien umzuschichten, um von einer zyklischen Belebung der Nachfrage zu profitieren und das Portfolio breiter zu diversifizieren.

Die Autoren: Torsten Steinbrinker ist CEO, Adrian Roestel Leiter Portfoliomanagement der Reichmuth Integrale Vermögensverwaltung AG. Dr. Matthias Ramser ist Chief Investment Officer (CIO) von Reichmuth & Co Privatbankiers.