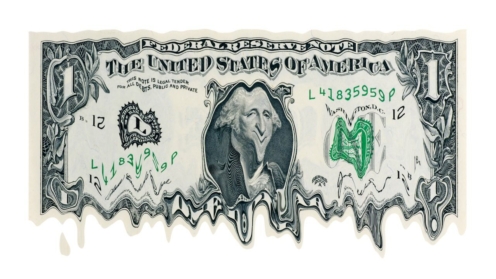

„Ein Ende der Zinserhöhungen wäre kurzfristig womöglich ein willkommenes Zeichen für die Aktienmärkte, darüber schwebt jedoch die Gefahr einer anhaltend hohen Inflation“, meint Till Christian Budelmann, Chief Investment Officer der Schweizer Privatbank Bergos. Ein selektives Vorgehen ist für Investoren derzeit entscheidend. Die Faktoren Qualität und Wachstum erscheinen attraktiv. Und Anleihen dienen wieder als Diversifikator im Portfolio.

Die Hoffnung auf mehr Stabilität war trügerisch, die Finanzmärkte bleiben im Krisenmodus. An die Covid-19-Krise schlossen sich nahezu nahtlos die Rückkehr der Inflation, der Krieg in der Ukraine und die Energiekrise an. Ab dem vierten Quartal 2022 ließ sich dann eine gewisse Stabilisierung verspüren. „Wir erwarten für die entwickelte Welt im Laufe der nächsten sechs bis neun Monate eine anhaltende Wachstumsschwäche und ab dem ersten Quartal 2024 dann wieder eine Aufwärtstendenz“, sagt Bergos-CIO Budelmann.

Nach dem guten Jahresstart für Risiko-Assets herrscht mittlerweile offensichtlich wieder Unruhe. Der Kollaps der Silicon Valley Bank und der Signature Bank in den USA und die am Wochenende erforderlich gewordene Notfallrettung der angeschlagenen Schweizer Großbank Credit Suisse durch die deutlich größere und stabilere UBS haben für kräftige Ausschläge an den Kapitalmärkten gesorgt. „Dank der schnellen Maßnahmen in den USA durch die Notenbank (Fed) und Regierungsstellen konnte ein Bank Run vorerst abgewendet werden. Und die von staatlicher Seite und Zentralbank begleitete Schweizer Lösung war natürlich ein Paukenschlag am Sonntagabend“, sagt Budelmann und ergänzt: „Die weiteren Entwicklungen sind noch schwer abzuschätzen, eine massive globale Eskalation der aktuellen Bankenkrise erwarten wir jedoch zum jetzigen Zeitpunkt nicht.“

Banken-Probleme dominieren

Eindrucksvoll wirkten sich die beginnenden Turbulenzen direkt auf die Zinserwartungen aus. Noch am 8. März gingen die Märkte davon aus, dass nach dem Fed-Meeting im Juli der US-Leitzins bei 5,66 Prozent liegen würde. Am 13. März, also nur drei Werktage später, lagen die Erwartungen für Juli zwischenzeitlich nur noch bei 4,1 Prozent – und damit rund 50 Basispunkte unter dem aktuellen Satz. „Das zeigt, dass ein solcher exogener Schock nicht nur für erhöhte Volatilität an den Märkten sorgt, sondern auch etwas Druck vom Zins-Kessel nimmt. Die Fed muss sich nun vermutlich eingestehen, dass es nicht nur um Inflationsbekämpfung, sondern auch um systemische Fragen geht“, sagt Budelmann. „Wichtig ist es, die Inflation in den Griff zu bekommen. Geht die Fed jetzt tatsächlich von der Bremse und erhöht die Zinsen nicht weiter, könnte sich die hohe Inflation über Lohn-Preis-Spiralen festsetzen“, gibt der Bergos CIO zu bedenken.

Zinserhöhungszyklus am Ende?

Die Bergos-Prognosen gehen davon aus, dass die US-Notenbank diese Woche die Fed Funds Rate entweder unverändert lässt oder um maximal weitere 25 Basispunkte erhöht. Budelmann: „Das könnte dann der letzte Schritt in diesem Zinserhöhungszyklus gewesen sein. Die Fed dürfte spätestens dann von weiteren Zinserhöhungen absehen und die Datenentwicklung beobachten.“

Qualitativ hochwertige Wachstumsaktien attraktiv

Was bedeuten diese Entwicklungen für die einzelnen Anlagemärkte? Wie schon 2022 wird auch 2023 ein selektives Vorgehen extrem wichtig für den Anlageerfolg sein. Es gilt, die großen Divergenzen unterhalb der Oberfläche des Marktes mit aktiven Schwerpunktsetzungen auszunutzen.

Derzeit deutet der Abstand zwischen Aktiengewinnrendite und Anleiherendite noch nicht daraufhin, dass Aktien attraktiver sind als Anleihen. Das könnte sich aber ändern, wenn die Bond-Renditen weiter fallen. „Wir bevorzugen weiterhin Qualitätsaktien aus dem Wachstumsbereich. Wenn der Zinserhöhungszyklus jetzt wirklich zu Ende sein sollte, käme das vor allem Wachstumstiteln zugute, deren zukünftige Gewinne dann mit einer niedrigeren Rate diskontiert würden“, begründet Budelmann.