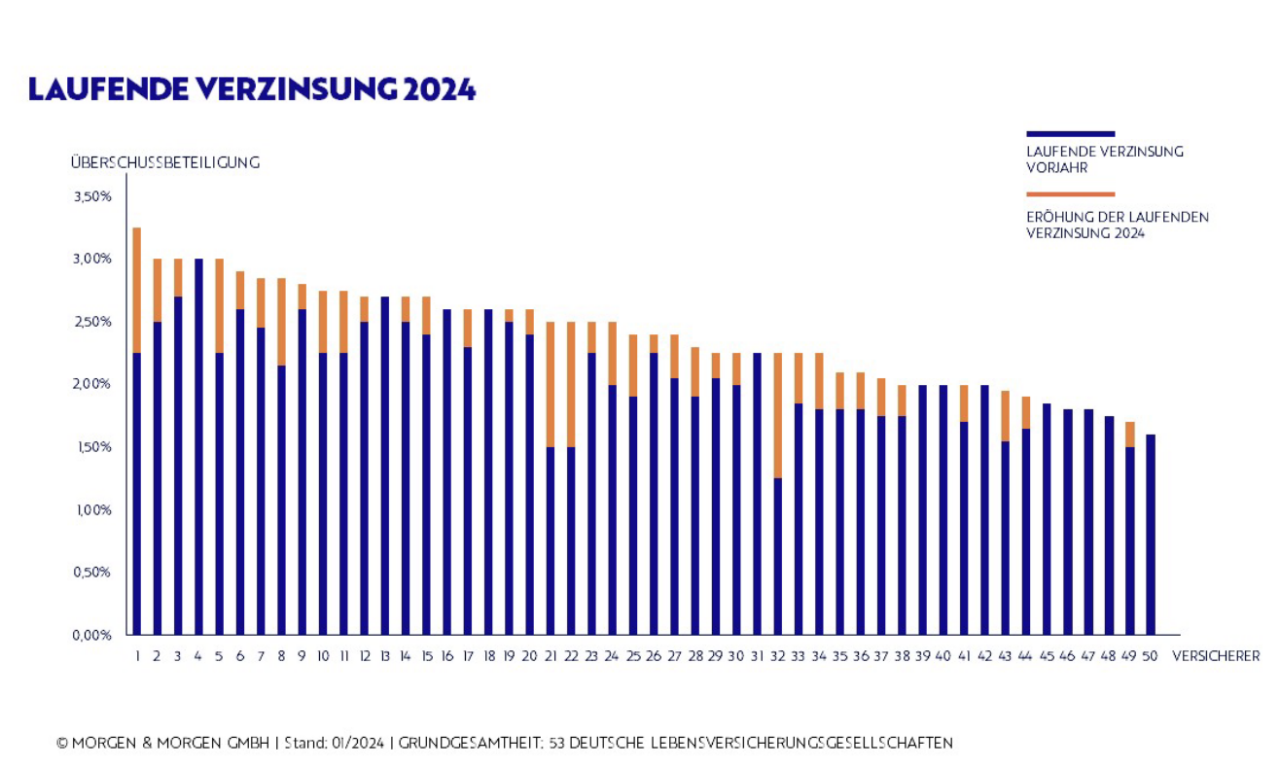

Nach einer jahrelangen Talfahrt hatten überraschend viele Versicherer im

vergangenen Jahr die Wende eingeleitet und ihre Überschussbeteiligung

erhöht. Dieser Trend setzt sich nun fast marktweit fort. In diesem Jahr hat

erneut keine Versicherungsgesellschaft ihre Überschussdeklaration gesenkt.

37 Versicherer haben zum Jahreswechsel ihre Überschussbeteiligung

angehoben. Das sind 17 Gesellschaften mehr als im vergangenen Jahr. 13

Versicherer halten die Beteiligung an ihren Überschüssen konstant.

42 Versicherer liegen inzwischen bei mindestens zwei Prozent Verzinsung. In

diesem Jahr bieten nur noch acht Gesellschaften ihren Kunden eine

Überschussbeteiligung von unter zwei Prozent. Im vergangenen Jahr waren es

noch 21 Versicherer. 13 Versicherer halten ihre Deklaration konstant und

erhöhen nicht. Das waren 2023 noch 33 Gesellschaften.

„Der Trend, die Überschüsse zu erhöhen, setzt sich marktweit fort und führt

dazu, dass inzwischen ein Großteil der Gesellschaften ihren Kunden eine

Verzinsung von mindestens zwei Prozent bieten“, fasst Thorsten Saal,

Bereichsleiter Mathematik und Rating, die verbraucherfreundliche

Entwicklung zusammen.

Im Mittel liegen die laufenden Verzinsungen der 50 Gesellschaften 2024 bei

2,4 Prozent, im Vorjahr waren es 2,1 Prozent. Die höchste Beteiligung an den

Überschüssen bietet ein Versicherer mit 3,25 Prozent. Im Vorjahr lag das

Maximum bei 3 Prozent. Die geringste Verzinsung beträgt 1,6 Prozent. Im

Vorjahr waren es 1,25 Prozent.

Von den analysierten 50 Gesellschaften haben 37 Gesellschaften ihre

Überschüsse von 2023 auf 2024 im Durchschnitt um 0,4 Prozentpunkte erhöht.

2023 waren es 0,3 Prozentpunkte. Die höchste Steigerung liegt bei einem

Prozentpunkt und ist damit höher als im Vorjahr (0,85 Prozentpunkte). Mit 0,1

Prozentpunkten liegt die niedrigste Erhöhung unter dem Wert von 2023 (0,15

Prozentpunkten). „Für einzelne Tarife gibt es abweichende Deklarationen –

vor allem bei den neueren Tarifen, wie Indexpolicen und neue Klassik. Hier

erkennen wir höhere Beteiligungen“, sagt Saal.

Überschusserhöhungen im Kontext

In diesem Jahr ist die Zinssituation am Markt erstmalig wieder so, dass die

Versicherer keine Aufwände für die Zinszusatzreserve stemmen müssen. Dies

liegt daran, dass der Referenzzins konstant bleibt und nicht wie in den

Vorjahren weiter sinkt.

Der Zinsanstieg hat in vielen Bereichen Auswirkung auf die Situation der

Lebensversicherer. Der große Hebel, der bei den meisten Gesellschaften

kurzfristig Mittel für Überschusserhöhungen freigesetzt hat, sind die nicht

mehr notwendigen Aufwände für die Zinszusatzreserve, die die Versicherer

bilden mussten, um die teilweise hohen Garantiezinsen in den Beständen

abzusichern. Im Gegenzug wurden sogar Mittel frei: Statt die Zinszusatzreserve

weiter auszubauen, wurde die Zinszusatzreserve in diesem Jahr bei fast allen

Versicherern abgeschmolzen.

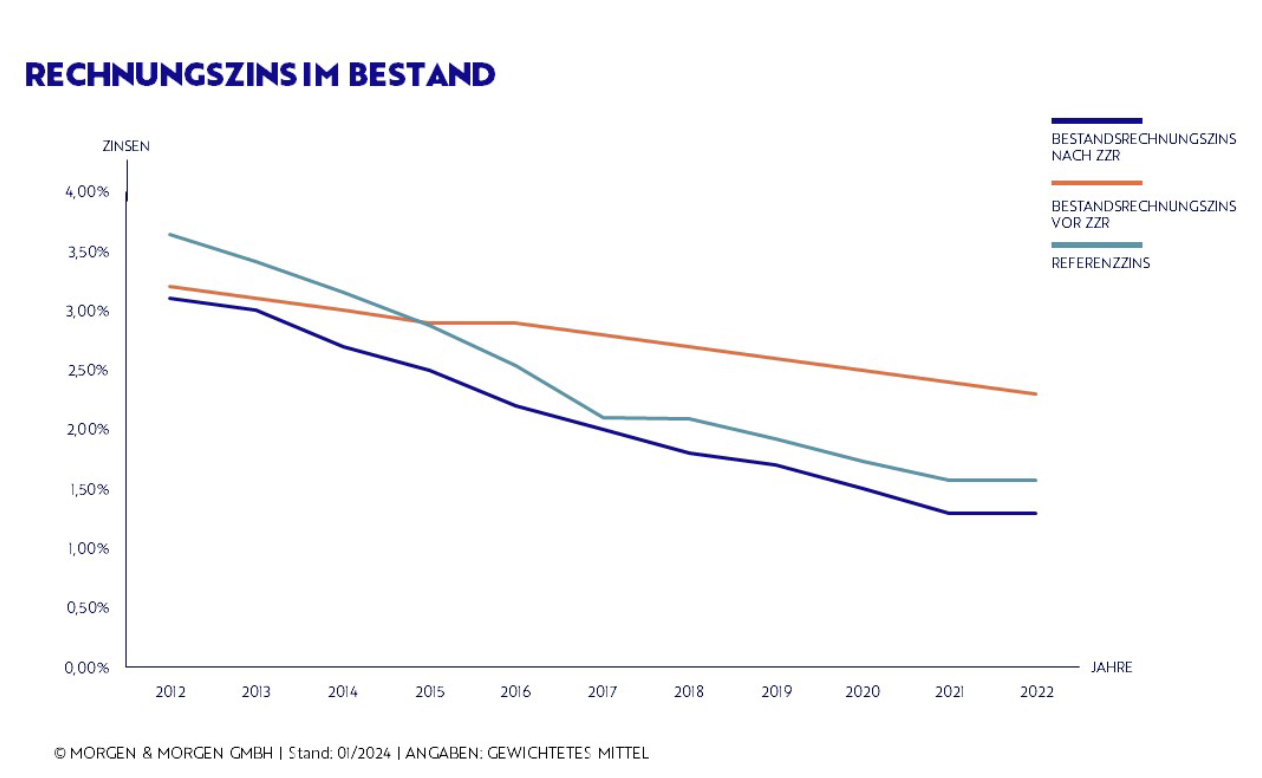

Wie die Zinszusatzreserve auf den durchschnittlichen Rechnungszins in den

Beständen der Versicherer wirkt, verdeutlicht die Grafik „Rechnungszins im

Bestand“. Sie zeigt die Werte des Bestandsrechnungszinses vor und nach der

Zinszusatzreserve (ZZR) im Zeitablauf – also wie er ohne Zinszusatzreserve

aussehen würde und wie er sich durch die Zinszusatzreserve verändert hat.

Anhand der Linie des Bestandsrechnungszinses vor ZZR ist zu erkennen, dass

die Bestandsrechnungszinsen im Laufe der Jahre sinken, allein durch den

Effekt, dass die Altverträge mit den hohen Rechnungszinsen auslaufen. Je

nachdem, wie viele Altverträge ein Versicherer hat, wie lange diese laufen und

wie viel niedrig verzinstes Neugeschäft ein Versicherer schreibt, geschieht dies

unterschiedlich schnell. In den letzten Jahren hätten die

Bestandsrechnungszinsen von den meisten Versicherern ohne die

Zinszusatzreserve deutlich über dem Referenzzins gelegen, der wiederum die

Zinsentwicklung am Kapitalmarkt der letzten 10 Jahre widerspiegelt. Dies

verdeutlicht die Notwendigkeit der Zinszusatzreserve.

Der Wert der Bestandsrechnungszinsen nach ZZR zeigt, wie die

Bestandsrechnungszinsen sinken, wenn man den Effekt der Zinszusatzreserve

zusätzlich betrachtet. Die ZZR drückt die Bestandsrechnungszinsen unter den

Referenzzins. Hierfür waren in den vergangenen Jahren große Aufwendungen

seitens der Versicherer notwendig.

In diesem Jahr ist der Referenzzins aufgrund der steigenden Zinsen am

Kapitalmarkt erstmals nicht weiter gesunken, sondern konstant geblieben. Die

Geschäftsberichte der Versicherer für das Jahr 2022 zeigen, dass ihre

Zinszusatzreserve nicht weiter aufgebaut wurde. Sie konnte sogar bei fast allen

Versicherern verringert werden, da der Effekt durch die wegfallenden

Altverträge sich weiter fortsetzt.

„Mittel von über drei Milliarden wurden 2022 branchenweit aus der

Zinszusatzreserve frei. Im Vorjahr wurden noch rund 8,5 Milliarden zugeführt“,

hält Saal diesen enormen Sprung fest und ergänzt: „Die daraus resultierenden Erträge lassen Spielraum für eine höhere Überschussbeteiligung, die den Kunden zugutekommt.“

Die Situation der Versicherer in Bilanzkennzahlen

Ein Indikator, der Aufschluss über die finanziellen Puffer eines Unternehmens

gibt, sind die Rückstellungen für Beitragsrückerstattungen (RfB). Insgesamt ist

die RfB-Quote im Marktschnitt in den letzten Jahren stetig gesunken, erstmals

in 2022 ist sie wieder angestiegen, auch Dank der Entlastungen bei der

Zinszusatzreserve.

Der Zinsanstieg führte im Jahr 2022 zum Rückgang der Bewertungsreserven,

hauptsächlich sind im Saldo nur noch stille Lasten vorhanden. Grundsätzlich

ist das nicht dramatisch, diese müssen in der Regel nicht realisiert werden.

Jedoch kam es stellenweise zu Abschreibungen, dies verringerte die

Nettoverzinsung.

Dieser Rückgang der Bewertungsreserven ist zunächst nicht

besorgniserregend, da auch die Aufwände für die Zinszusatzreserve

zurückgingen und es bei den meisten Versicherern sogar bereits Rückflüsse

aus der Zinszusatzreserve gab. Eine Realisation von Bewertungsreserven zur

Finanzierung der Zinszusatzreserve war daher nicht notwendig.

Die Nettoverzinsung sank insgesamt deutlich im Vergleich zum Vorjahr.

Neben den Abschreibungen war dafür vor allem das Ausbleiben der

Realisation von Bewertungsreserven maßgeblich. Zunächst, weil kaum

Bewertungsreserven mehr vorhanden waren, aber auch, weil keine großen

Zuführungen zur Zinszusatzreserve und somit weniger Zinserträge notwendig

sind. Dies ist im Hinblick auf die Überschussbeteiligung jedoch kein

schlechtes Zeichen. Die gestiegenen Zinsen wirken sich positiv auf die

zukünftig laufenden Kapitalerträge aus und ermöglichen langfristig auch

wieder höhere Überschussbeteiligungen.

Fazit

Die gestiegenen Zinsen sind langfristig gesehen ein gutes Zeichen für die

Versicherungsnehmer. Der Kapitalmarkt bietet nun bessere Möglichkeiten für

die Neu- und Wiederanlage und somit für eine höhere laufende Verzinsung

der Kapitalanlagen. Gleichzeitig verringert sich die Garantiebelastung der

Versicherer, vor allem durch die nicht mehr notwendigen Zuführungen zur

Zinszusatzreserve. Das Abschmelzen der Zinszusatzreserve bringt Erträge mit

sich. All dies lässt mehr Spielraum für eine langfristig höhere

Überschussbeteiligung, wie sich bereits Anfang 2023 gezeigt hat und sich 2024

verdeutlicht.

Im kommenden Jahr wird sich der Trend eventuell auch bei den

Garantiezinsen fortsetzen. Die Deutsche Aktuarvereinigung sowie die

Bundesanstalt für Finanzdienstleistungsaufsicht haben für 2025 die Anhebung

des Höchstrechnungszinses auf 1 Prozent empfohlen. Sofern das

Bundesfinanzministerium dem folgt, werden auch wieder höhere Garantien

am Markt zu finden sein.

Ob die Versicherer die Überschussbeteiligungen und im Neugeschäft

gegebenenfalls die Rechnungszinsen anheben, hängt von vielen individuellen

Faktoren ab. Die Garantiebelastung des Bestandes und die Struktur der

Kapitalanlage sind bei jedem Versicherer unterschiedlich, zusätzlich spielt die

Geschäftspolitik eine große Rolle. „Die Deklaration ist eine äußerst

individuelle Entscheidung. Wir sehen aktuell einen stabilen Markt, der die

Versicherten an dem Aufwärtstrend partizipieren lässt und attraktive

Angebote generiert“, zieht Saal das Fazit.