Das Umfeld für Käufer europäischer Staats- und Unternehmensanleihen wird schwieriger. Die EZB steckt in einem Dilemma, wird sich aber für das Straffen der Geldpolitik entscheiden müssen. Was Anleiheanleger jetzt wissen müssen und wie sie reagieren können. Gastbeitrag Teil 2/2 von Patrice Gautry, UBP

Die Europäische Zentralbank (EZB) steht vor einem Dilemma. Sie sollte aus der lockeren Geldpolitik aussteigen und die Zinsen anheben, um Spielraum im Falle einer Krise zu haben. Andererseits wartet sie auf eine höhere Inflationsrate, will das Wachstum der Eurozone nicht abwürgen und die Finanzierungsbedingungen für Länder wie Italien und Griechenland nicht verschärfen.

Trotz dieser Risiken scheint der Ausstieg der EZB aus der quantitativen Lockerung in Anbetracht des derzeit über dem Potenzial liegenden Wachstums in der Eurozone durchaus ratsam.

Die US-Notenbank Federal Reserve (Fed) hat bereits mehrere Zinsschritte hinter sich. Ob das Vorgehen der Fed zum Modell für die EZB werden könnte, können Sie in Teil eins dieses Beitrages lesen.

Warum die Renditen in Europa stärker steigen

Drosselt die EZB die Liquidität, werden sich die Anleihemärkten der Eurozone wesentlich volatiler verhalten. Wenngleich viele Anleger einen starken Renditeanstieg wie beim „Taper Tantrum“ 2013 befürchten, muss man festhalten, dass sich selbst damals die Renditen in den USA weitgehend seitwärts bewegt haben – wenn auch in einem breiten Korridor.

Mehrere Faktoren deuten allerdings darauf hin, dass die Renditen in der Eurozone stärker ansteigen könnten als in den USA zu Zeiten des Ausstiegs der Fed aus ihrem QE-Programm.

Von 2012 bis 2015, als die Fed den Ankauf von US-Staatsanleihen reduzierte, ging das Emissionsvolumen neuer Schuldtitel zurück, da das US-Haushaltsdefizit von acht Prozent des Bruttoinlandproduktes im Jahr 2012 auf nur noch zwei Prozent im Jahr 2016 schrumpfte.

Zudem lockerten 2012 die Bank of Japan und 2015 ihre Geldpolitik. So kauften renditeorientierte Anleger vermehrt US-Treasuries und begrenzten ihren Renditeanstieg.

In der Eurozone werden nach dem Ende der quantitativen Lockerung aber weniger Anleihekäufer in die Fußstapfen der EZB treten. Das Kapital aus fälligen Anleihen, das die EZB reinvestiert, wird zwar die Nachfrage stützen, aber nicht das Neuemissionsvolumen der Eurozone ausgleichen.

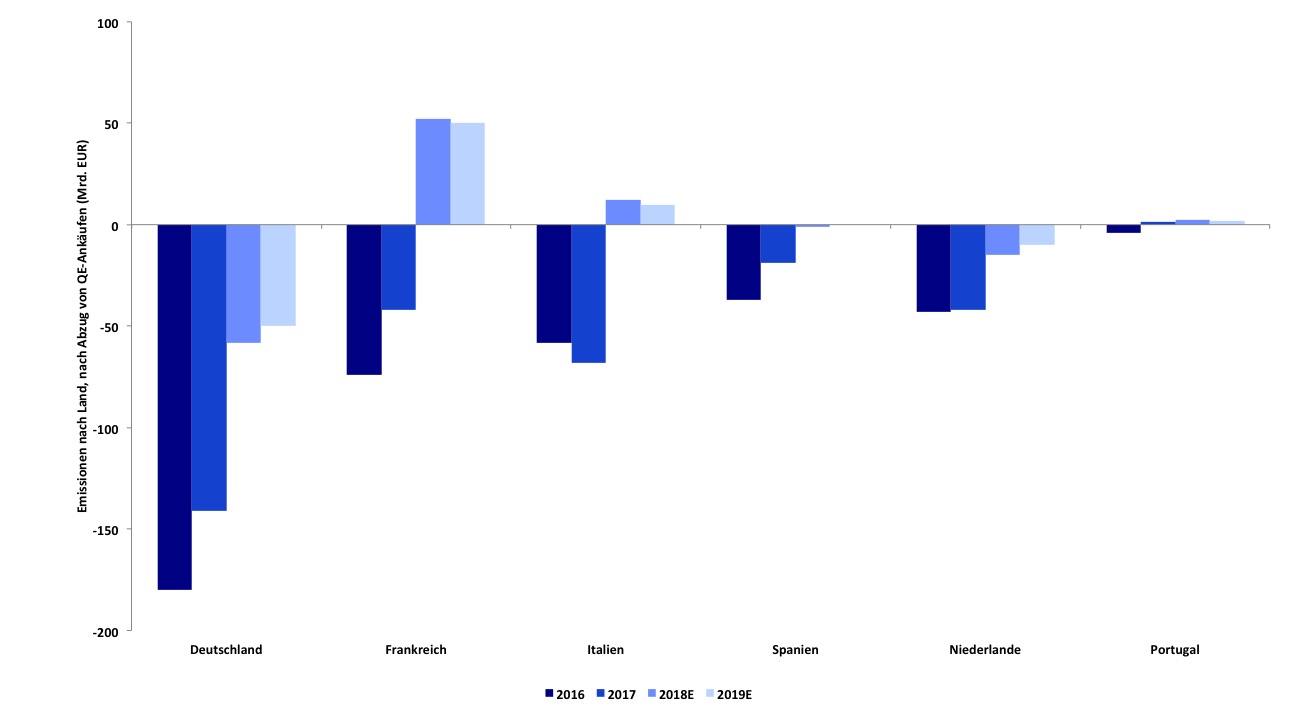

Staatsanleihen: Emissionen nach Land

Wir rechnen damit, dass die Auswirkungen des Quantitative Tightening von Land zu Land variieren werden und Bundesanleihen von dem für 2018 und 2019 erwarteten negativen Nettoemissionsvolumen profitieren werden.

Peripherie profitierte am stärksten

In Frankreich sind im Zeitraum 2018 bis 2019 Nettoneuemissionen im Volumen von 50 bis 55 Milliarden Euro zu erwarten, nachdem in den Jahren 2016 und 2017 ein Volumen von 40 bis 70 Milliarden Euro abgezogen worden war.

Die Peripherieländer haben zudem am meisten vom Anleihekaufprogramm der EZB profitiert. Die Renditen zehnjähriger Staatsanleihen sind in Frankreich, Italien und Spanien seit Juni 2014 um 100-200 Basispunkte zurückgegangen, in Deutschland um lediglich 85 Basispunkte.

Seite zwei: Alternativen für Anleger