Offiziell hat die EZB von der Bundesbank den Stabilitätsauftrag geerbt. Inoffiziell scheint man ihn dort aber nicht besonders ernst zu nehmen. Wenn EZB-Chefvolkswirt Philip Lane sagt „Die derzeitige Inflationsphase ist sehr ungewöhnlich, vorübergehend und kein Anzeichen für eine chronische Situation“ ist klar, dass Preisstabilität viel mit Pferdesport zu tun hat: Ferner liefen. Früher bei der Bundesbank hätte er sich für so eine Äußerung noch den Mund mit Kernseife auswaschen müssen. Früher hätte man bei Preissteigerungen nicht lange um den heißen Brei herumgeredet. Man hätte sie umgehend an der Wurzel mit Leitzinserhöhungen und steigenden Anleiherenditen bekämpft. Heute allerdings bleibt die EZB-Kavallerie pazifistisch im Stall. Doch mit sinkenden Realzinsen stärkt man den Euro sicher nicht, im Gegenteil.

Neben der Preis- genießt auch die Finanzstabilität keine bevorzugte Behandlung mehr. Das coronale Krisenereignis wurde als Hebel missbraucht, um die Stabilitätsunion endgültig zur Schuldenunion zu machen. Die Vergemeinschaftung von Schulden und Geldgeschenken sollte zwar nur einmal passieren. Doch kennt man ja die Bedeutung von „nur einmal“ in Europa: Aus ein- wird mehrmalig und dann regelmäßig. Tatsächlich wird auch von Ampelkoalitionären die Fortsetzung des Schuldensozialismus und sogar die Europäisierung der Sozialversicherungssysteme verlangt. Mit dieser Versicherung auf Gegenseitigkeit soll verhindert werden, dass es jemals zu weiteren Austritten aus der EU oder sogar der Eurozone kommt. Dann könnte – so befürchtet man in Brüssel – dem europäischen Gemeinschaftswerk der Exodus drohen.

Also hält man wie in einer Familie zusammen. Klingt wie bei den Musketieren. Doch wenn alle für einen einstehen, besteht die Gefahr von Trittbrettfahrer, die ihre eigenen Anstrengungen zur Verbesserung des Industriestandorts schleifen lassen. Wenn aber das Leistungsprinzip aus Solidarität – wenn Politiker dieses Wort benutzen, gehen bei mir alle Alarmlampen an – aufgegeben wird, führt das zu weniger Wirtschaftswachstum. Zum konjunkturellen Ausgleich muss dann die Schuldenparty immer weiter verlängert werden. Die sich verschlechternde Bonität schließlich auch der Gesamt-Eurozone ist kein Argument für Währungsstärke.

Eine schwache Währung wiederum erhöht für die rohstoffarme Region Europa – wie im Moment zu beobachten ist – den Inflationsdruck über Importe noch mehr. Über dann noch mehr sinkende Realrenditen wird der Euro daher noch unattraktiver. So gewinnt man grundsätzlich keine Auslandsinvestoren, die die europäischen Haushaltsdefizite finanzieren.

Da der Euro also mit anderen Währungen konkurriert, gibt es doch gute Gründe, ihn mit Preisstabilität, Bonitätsstärke und wirtschaftsfreundlicher Politik zu fördern. Früher sagte man, die Währung sei der Aktienkurs eines Landes. Wenn aber Europa im Stabilitäts-Schmuddelanzug daherkommt, darf man sich nicht wundern, wenn seine Währung auch wie ein Schmuddelkind behandelt wird.

Tatsächlich setzen die Devisen-Terminmärkte im Trend weiterhin auf Euro-Schwäche gegenüber US-Dollar.

Grafik 1: Spekulative Netto-Long-Positionen und Wechselkurs Euro/US-Dollar

Wenn du denkst, es geht nicht mehr, kommt von irgendwo die EZB daher

Dieses „Schmuddel-Image“ scheint den Damen und Herren (Geld-)Politikern jedoch wenig anzuhaben.

Warum auch? Tatsächlich ist Europa aufgrund einer gönnerhaften, Sankt Martin-ähnlichen EZB gar nicht mehr auf den Lockruf attraktiver Zinsen für ausländische Anleger angewiesen. Alles bleibt in der Familie.

Wegen dieser modernen monetären Theorie wird es übrigens auch kein Investor wagen, Europa aus der Finanzruhe zu bringen. Don’t fight the Fed hieß es früher. Das gilt heute auch für die EZB. Sie haut jedem böswilligen Spekulanten, der es wagt, massiv europäische Staatsanleihen zu verkaufen, auf die Finger, indem sie selbst kauft. So werden kräftig steigende Zinsen in angeschlagenen Euro-Ländern verhindert, die ihren Schuldendienst erschweren, wenn nicht sogar unmöglich machen würden. Wegen Bonitätsverlusten, Reformrenitenz und Wirtschaftsschwäche wären sie zwar gerechtfertigt, ordnungspolitisch aber nicht erwünscht.

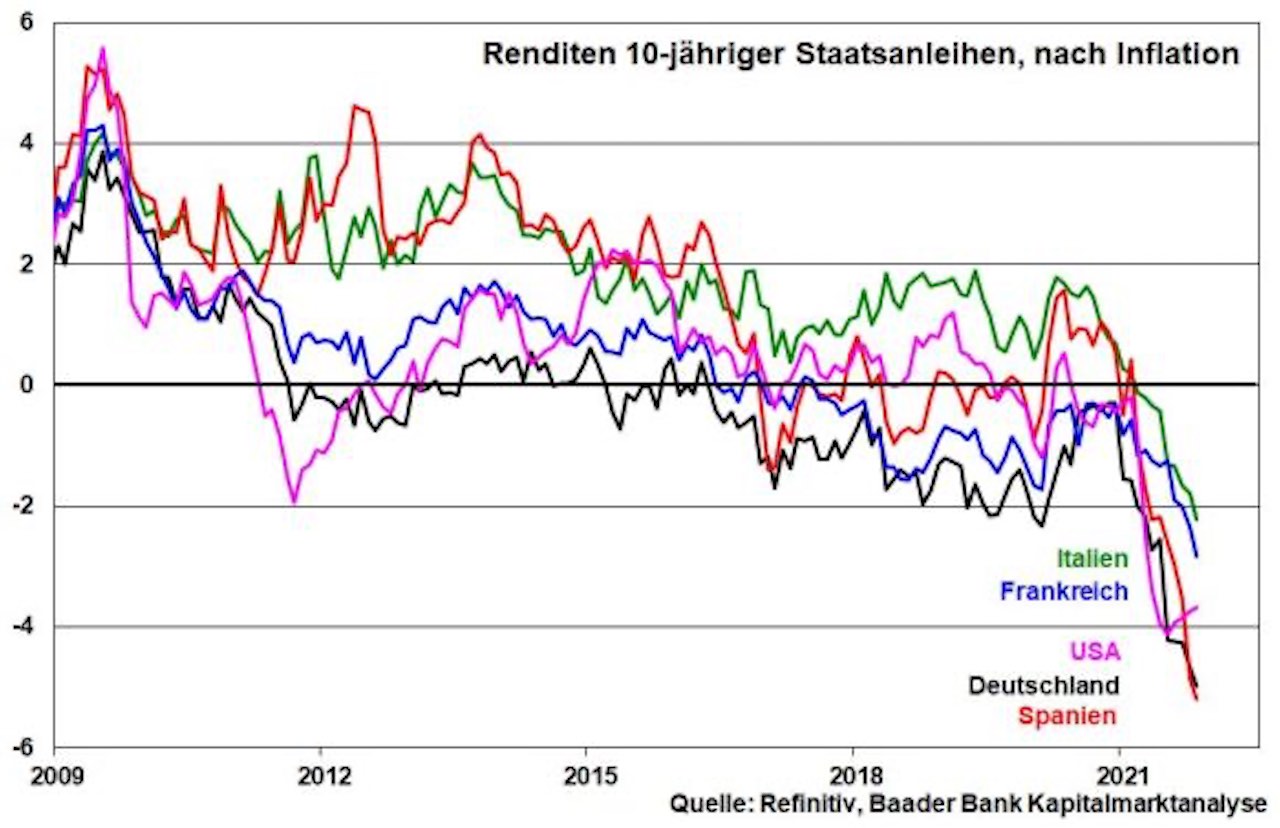

Und wenn so die Zinsen unterhalb der Inflation liegen, wirkt dies bei der Bekämpfung der Staatsverschuldung so erfolgreich wie der Zaubertrank der Gallier im Kampf gegen die Römer. Die Schulden, wovon Europa mehr als genug hat, werden weginflationiert. Jede Schwindsucht ist willkommen.

Grafik 2: Renditen 10J-Staatsanleihen nach Inflation

Export-Darwinismus: Nur der Währungsschwache überlebt

Überhaupt, beim Export ist eine starke Währung so hinderlich wie eine Bleiweste beim Joggen. Das gilt umso mehr für Europa als Exportregion, von Deutschland ganz zu schweigen. Wenn die Binnenkonjunktur wegen diverser Strukturdefizite bewegungsarm ist, soll doch ein brummender Außenhandel für Konjunktur-Mobilität sorgen. Bei der Euro-Beschwichtigung übernimmt die EZB doch gerne die Rolle des Löwenbändigers.

Und selbst wenn die EZB das pandemische Notaufkaufprogramm im Frühjahr 2022 wie geplant beendet, hat sie bereits die Aufstockung des konventionellen im Blick. Als inoffizielle „Export-Förderbank“ wird sie weiter verhindern, dass zu hohe Zinsniveaus der Gemeinschaftswährung Oberwasser bescheren.

Übrigens, Unschuldskinder beim Währungs-Dumping sind Amerika, China und Japan auch nicht. Auch sie laben sich am wirtschaftlichen Jungbrunnen „Export“. Gleiches Recht also auch für Europa.

„Schöne“ neue Währungswelt: Ein schwacher Euro ist für unsere (Geld-)Politiker ein guter Euro.

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank. Mit Wertpapieranalyse und Anlagestrategien beschäftigt er sich seit Abschluss seines betriebswirtschaftlichen Studiums 1990. Halver verfügt über langjährige Erfahrung als Kapitalmarkt- und Börsenkommentator. Er ist aus Funk und Fernsehen bekannt und schreibt regelmäßig für Cash.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.roberthalver.de/Newsletter-Disclaimer-725