Der Wert der virtuellen Währung Bitcoin erreichte im März einen Rekordstand von mehr als 60.000 US-Dollar. Noch vor einem Jahr befand sich der Kurs auf einem Tief von weniger als 10.000 US-Dollar. Mittlerweile ist die Marktkapitalisierung auf über 1 Billion US-Dollar gestiegen.

Untersuchungen unseres Multi Asset-Teams sprechen dafür, dass Bitcoin in einem gängigen, gut diversifizierten Multi Asset-Portfolio mit einem Anteil von 1 Prozent eingesetzt werden könnte. Voraussetzung dafür sind bestimmte Risikokontrollen und strikte Vorgaben für das Portfoliomanagement.

Bitcoin sorgt jeden Tag für neue Schlagzeilen – nicht nur aufgrund seines kometenhaften Aufstiegs und der einzigartigen Kursschwankungen, sondern auch aufgrund der hitzigen Debatte zwischen seinen Unterstützern und Gegnern. Für uns ist allerdings der zunehmende Konsens darüber interessanter, worum es sich bei Bitcoin wirklich handelt. In den letzten Monaten hat sich eine klare Auffassung herausgebildet, dass Bitcoin in Form digitalen Goldes zu einem Wertaufbewahrungsmittel wird.

Kürzlich bezeichnete der Chef der US-Notenbank, Jerome Powell, Bitcoin als „im Wesentlichen eher ein Substitut für Gold als für den US-Dollar“. Wie Gold ist auch Bitcoin rar und dauerhaft. Darüber hinaus weist Bitcoin eine hohe Portabilität auf, erlaubt Transaktionen auf einfache Weise und ist programmierbar. Was ihm im Vergleich zu Gold natürlich fehlt, ist eine lange Historie der Wahrnehmung als Wertaufbewahrungsmittel.

Als digitales Gold besitzt Bitcoin monetären Wert. Unseres Erachtens ist die Diskussion über den mangelnden inneren Wert von Bitcoin weitgehend irrelevant. Wie Diamanten, Kunst, Briefmarken, Gold und der US-Dollar wirft Bitcoin keine Cash-Erträge ab. Dennoch besitzen all diese Anlagegattungen monetären Wert und die meisten von ihnen werden als Wertaufbewahrungsmittel angesehen.

Gold als Sicherheitsnetz

Gold war traditionell das ultimative Asset, das als Sicherheitsnetz für Volkswirtschaften und als Absicherung gegen Inflation genutzt wurde. Seit dem Ende des Goldstandards im Jahr 1971 hat der Goldpreis mit einem durchschnittlichen Wertzuwachs von rund 7,7 Prozent pro Jahr die Inflation deutlich übertroffen. Damit ging eine realisierte Volatilität von 17 Prozent einher. Von daher ist die Annahme falsch, dass etwas, was als Wertaufbewahrungsmittel gilt, einen realisierten Ertrag in der Nähe der Inflationsrate und ein relativ niedriges Risiko aufweisen sollte.

Des Weiteren erfordert eine Anlage in digitalem Gold keine extreme Einschätzung der Wirtschaft oder der ungedeckten Papierwährungen. Sucht man nach einer Absicherung gegen die Inflation, einen Einbruch der realen Anleihenrenditen und/oder eine Abwertung des US-Dollar, könnte eine Allokation in digitalem Gold zwecks besserer Portfoliodiversifikation klug sein.

Eine extreme Assetklasse

Aufgrund der Möglichkeit, dass sich Bitcoin als digitales Gold zu einem Wertaufbewahrungsmittel entwickelt, betrachten wir die Kryptowährung als eine Assetklasse, wenn auch eine extreme. Praktisch alle seine Eigenschaften unterscheiden sich sehr von denen traditioneller Anlagegattungen.

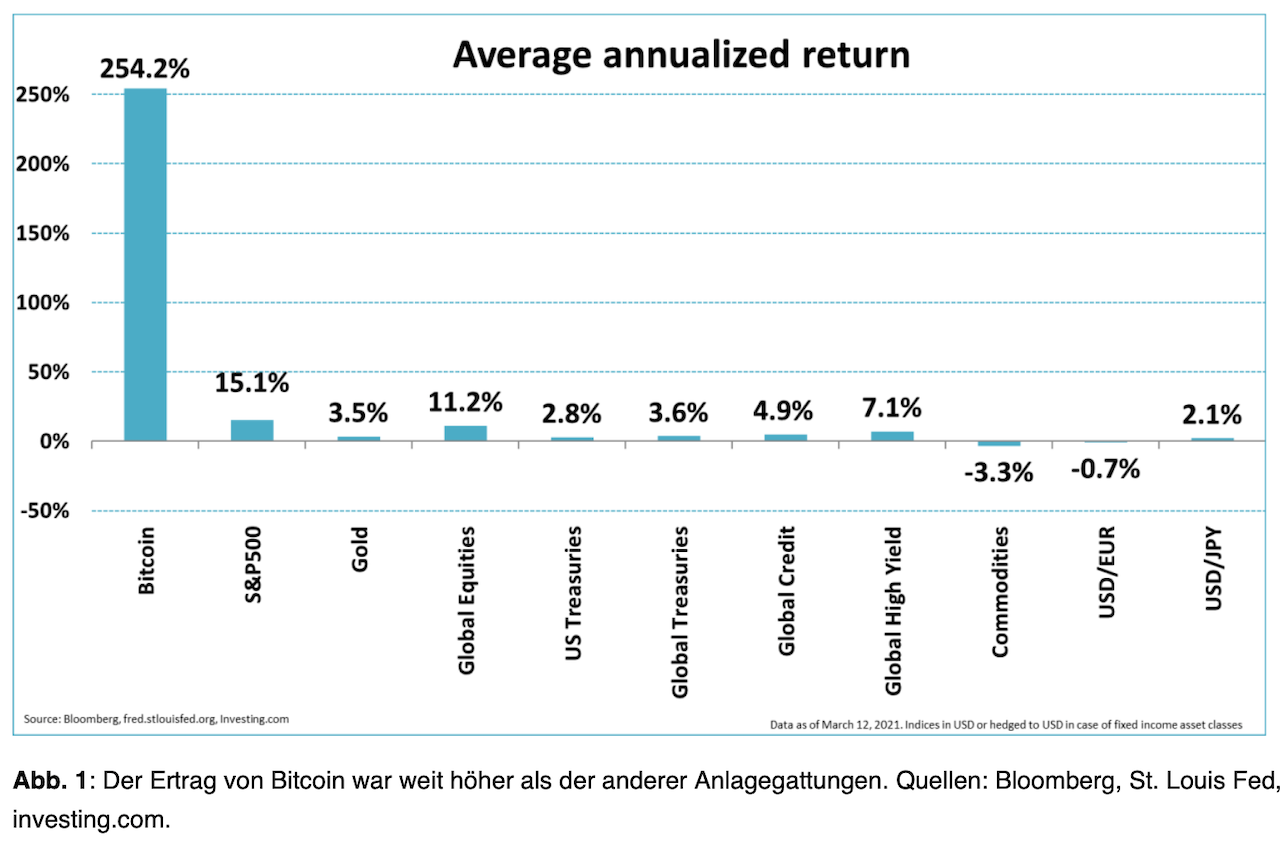

Für diejenigen, die mutig genug waren, hat sich Bitcoin zweifellos ausgezahlt. Seit Beginn ihres Handels im Juli 2010 hat Bitcoin einen spektakulären durchschnittlichen Wertzuwachs von 254 Prozent pro Jahr erzielt. Dem steht eine jährliche Rendite von 15 Prozent beim US-Aktienindex S&P 500, der nächstbesten Anlageklasse, gegenüber.

Auch die Volatilität von Bitcoin ist extrem. So beträgt die durchschnittliche realisierte Volatilität pro Jahr atemberaubende 114 Prozent, das ist fast zehnmal so hoch wie bei Aktien und Gold. Dennoch ist die Sharpe Ratio von Bitcoin wesentlich höher als diejenige anderer Assetklassen. Außerdem lag die Korrelation von Bitcoin mit anderen Anlagegattungen bislang nahe null. Dies deutet auf beträchtliche Diversifikationsvorteile hin.

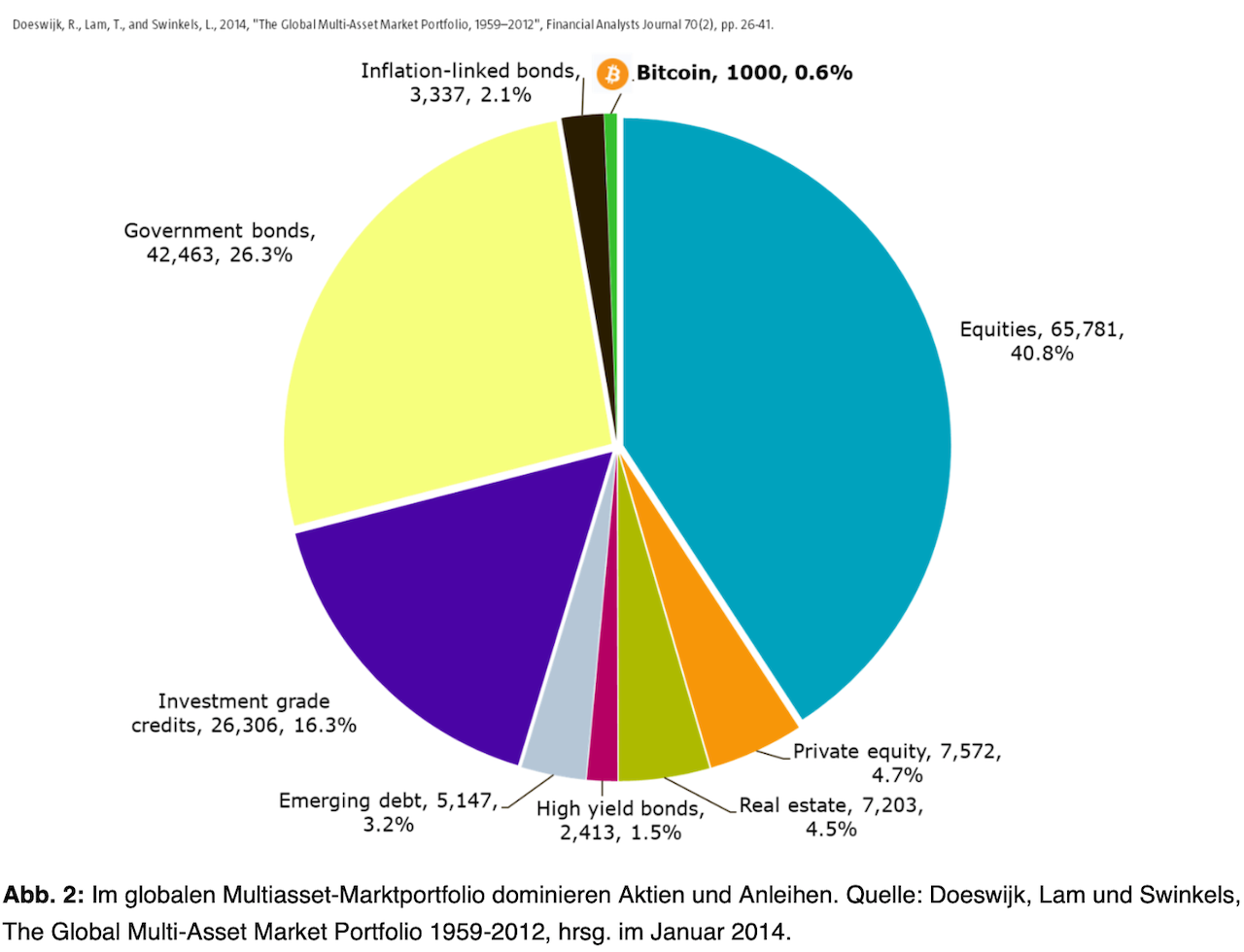

Trotz des kometenhaften Aufstiegs würde die Marktkapitalisierung von Bitcoin (1 Billion US-Dollar basierend auf dem Preis von 55.000 Dollar am 29. März) gerade einmal 0,6 Prozent eines globalen Multi Asset-Marktportfolios entsprechen, welches die gesamte investierbare Marktkapitalisierung der wichtigsten Assetklassen umfasst.

Der Erfolg in jüngster Zeit ist nicht zwangsläufig nachhaltig. Eine Extrapolation der außergewöhnlichen Charakteristika von Bitcoin würde offensichtlich zu einigen bemerkenswerten wie unrealistischen Ergebnissen führen. Wenn wir beispielsweise den realisierten Ertrag von Bitcoin auf die nächsten fünf Jahre extrapolieren, würde ihre Marktkapitalisierung auf mehr als 500 Billionen US-Dollar steigen.

Um eine realistischere Vorstellung der künftigen Entwicklung von Bitcoin zu erhalten, nehmen wir an, dass die Kryptowährung irgendwann in den nächsten 5-10 Jahren die 3 Billionen US-Dollar ausmachende Marktkapitalisierung investierbaren Golds erreicht – also von Gold, das für Anlagezwecke genutzt wird oder in einer Verbindung zu den Finanzmärkten steht. Dies impliziert eine erwartete Rendite in einer Bandbreite von 12 bis 25 Prozent pro Jahr.

Wie hoch sollte eine Allokation sein?

In welchem Umfang also könnte man Bitcoin auf vertretbare Weise in einem Portfolio einsetzen? Unser Multi Asset-Team nutzt eine komplexe Systematik zur intelligenten Mean Variance-Optimierung, um zu ermitteln, wie Bitcoin sich in einem gängigen, gut diversifizierten Multi Asset-Portfolio einsetzen lassen könnte. Dabei werden 36 unterschiedliche Kombinationen des Risikos, des Ertrags und der Korrelation mit anderen Assetklassen von Bitcoin betrachtet.

Unsere Ergebnisse sind eindeutig: Für alle 36 Kombinationen aus Risiko, Ertrag und Korrelation ergibt unsere intelligente Optimierung eine Allokation in Bitcoin von maximal 2,5 Prozent. Das ist mehr als wir erwartet hatten, da wir von einem niedrigeren Anteil bei ungünstigeren Kombinationen von Charakteristika ausgegangen waren.

Auf Grundlage unserer Impact-Analyse jedoch, wonach Bitcoin bis zu 15 Prozent der Gesamtvolatilität eines Portfolios ausmachen kann, und da die Volatilität von Bitcoin derzeit noch deutlich über unserer höchsten Schätzung von 60 Prozent liegt, halten wir eine Begrenzung des maximalen Anteils von Bitcoin auf ein Prozent für ratsam. Eine Gewichtung mit einem Prozent stünde auch besser im Einklang mit dem Management des Gesamtportfolios, einschließlich des Rebalancing.

Ergänzende Überlegungen

Einige ergänzende Überlegungen sollten berücksichtigt werden: Zum einen ist die Zahl der Anlagemöglichkeiten in Bitcoin derzeit noch begrenzt, sie ist aber im Steigen begriffen. Die Zahl investierbarer Bitcoin-ETFs nimmt zu, und auch der Markt für entsprechende Futures wächst.

Allerdings investieren nicht alle ETFs direkt in Bitcoins. Zudem ist bei einer Lagerung nicht immer eine vollständige Versicherung möglich. Bei Bitcoin-Futures ist die Einrichtung von Handelsdepots komplizierter und die Margin-Anforderungen (bis zu 33 Prozent) sind weit höher als bei Anleihen und Aktien.

Des Weiteren sollten auch regulatorische Aspekte einbezogen werden. In Europa begrenzt die UCITS-Regulierung das Engagement in „Single Commodity“-Investments. Jedoch ist in Europa ein „Fondsinvestment“ in Bitcoin im Rahmen von Exchange-Traded-Notes (ETN) möglich.

Bedenken hinsichtlich des Energieverbrauchs

Nicht zuletzt wird die Menge an Strom kontrovers diskutiert, die zur Schöpfung digitaler Währungen benötigt wird. Der geschätzte Energieverbrauch von Bitcoin sowie die mögliche Verwendung für illegale Zwecke sind weitere wichtige Faktoren. Sie sind allerdings außerordentlich schwer zu bewerten und zu beurteilen.

Zwar hat der Energieverbrauch von Bitcoin stark zugenommen, da die Rechenleistung („Hash Rate“) zur Schöpfung von Bitcoin steigt. Doch hängt der Effekt dieser Entwicklung von der verwendeten Energiequelle ab. So entfällt ein wesentlicher Teil des Strommix mittlerweile auf Erneuerbare Energien. Diverse Untersuchung betonen die Rolle der Schöpfung von Bitcoin bei der Verringerung von Hindernissen für Erneuerbaren Energien.

Der vielleicht wichtigste Aspekt, der zu berücksichtigen ist, ist jedoch die Tatsache, dass Bitcoin möglicherweise kein digitales Gold darstellt und dass die Zukunft von Bitcoin im Vergleich zu Assetklassen mit weit längerer Historie mit großer Unsicherheit behaftet ist.