Waren die vergangenen beiden Jahrzehnte vor allem von Investitionen in Software und standardisierter Computer-Hardware getragen, die einfache Geschäftsmodelle aus der physischen Welt in das Internet übertragen haben, sind nun gewaltige Investitionen in reale Projekte gefragt. Im Mittelpunkt wird der Aufbau neuer und die Instandsetzung bestehender Infrastruktur stehen.

Materialschlacht gegen den Klimawandel

Die ambitionierten Klimaziele der westlichen Industrienationen und Chinas – gerade wieder bestätigt durch den von US-Präsident Joe Biden ausgerichteten globalen Klimagipfel – sind nur mit einer Materialschlacht zu erreichen. Wind- und Solarkraft werden ebenso wie smarte Stromnetze weiter ausgebaut, Speichersysteme für Elektrizität geschaffen, Gebäude isoliert, Wasserstoff wird als Energieträger in Bereiche vorstoßen, in denen Batterien nicht die erforderliche Energiedichte bieten. China wird dabei eine digitale Infrastruktur aufbauen, in der die Energie- und Verkehrswirtschaft mit der Industrie und den Dienstleistungsanbietern verwoben wird.

„Der Chip-Mangel deutet auf ein fundamentales Problem auf der Angebotsseite hin“

Neben Know-how werden große Mengen Rohstoffe benötigt. Hier deutet sich ein Trendwechsel an. Der Kollaps der Rohstoffpreise nach der Finanzkrise setzte Bergbaukonzerne unter Druck. Aktionäre sahen keine Wachstumsperspektive mehr, Expansionsprojekte wurden zugunsten von Dividendenzahlungen gestoppt.

Der US-amerikanische Think-Tank Variant Perception hat ein quantitatives Gerüst entwickelt, um die Kapitalausstattung von Branchen zu messen und potenzielle Produktionsflaschenhälse in der Weltwirtschaft zu identifizieren. Speziell in den USA waren es der Maschinenbau und die Halbleiterbranche, die mit wenig Kapital versorgt waren. An der Chip-Industrie lässt sich beispielhaft zeigen, wie knapp die Kapazitäten sind. Die Stilllegung von Fließbändern in der Automobilbranche aufgrund Chip-Mangels deutet auf ein fundamentales Problem auf der Angebotsseite hin.

Automobilindustrie fragt immr mehr knappe Rohstoffe nach

Die Autoindustrie steht dabei im Zentrum einer steigenden Nachfrage nach knappen Rohstoffen. Arbeitet man die Periodentabelle der chemischen Elemente ab, so kommt als Stromleiter nur Kupfer in Frage. Rein technisch, aber nicht wirtschaftlich, wären Silber und Gold bessere Alternativen. Ein Elektroauto benötigt die vierfache Menge des Kupfers eines normalen Autos.

Und auch wenn die Autos teilweise in der Nacht geladen werden, so müssen doch die innerstädtischen Stromnetze massiv ihre Kupferleitungen aufrüsten. Letztlich spielen die Autos ihren ökologischen Vorteil nur aus, wenn sie mit nachhaltig erzeugter Energie gespeist werden, die aus der Wind- oder Solarkraft gewonnen wird.

Um diese im Land zu verteilen, müssen ebenfalls die Überlandstromnetze ausgebaut werden. Immerhin entfällt ein erheblicher Teil des Primärenergieverbrauchs in Deutschland auf den Verkehr. Eine Investmentbank bezeichnete nicht vollkommen ohne Grund Kupfer als das neue Öl.

„Von einem inflationäre Desaster sind wir meilenweit entfernt“

Kommt nun die globale Inflationswelle? Nach der Geldmengenausweitung durch die Notenbanken 2009 infolge der Finanzkrise blieb sie aus, weil sich die Umlaufgeschwindigkeit des Geldes verlangsamte. Das Geld ging an die Börse und floss nicht in den Konsum. Diesmal sieht es anders aus.

Tatsächlich werden bei einigen Rohstoffen die Preise weiter steigen. Auch die Löhne werden sich nach oben bewegen. Die Globalisierung wird sich neu ordnen, indem Lieferketten stärker auf mehrere globale Standorten verteilt werden, um sie besser vor regionalen Störungen zu schützen. Lagerbestände werden aufgebaut. Auch dies wird zunächst die Preise treiben.

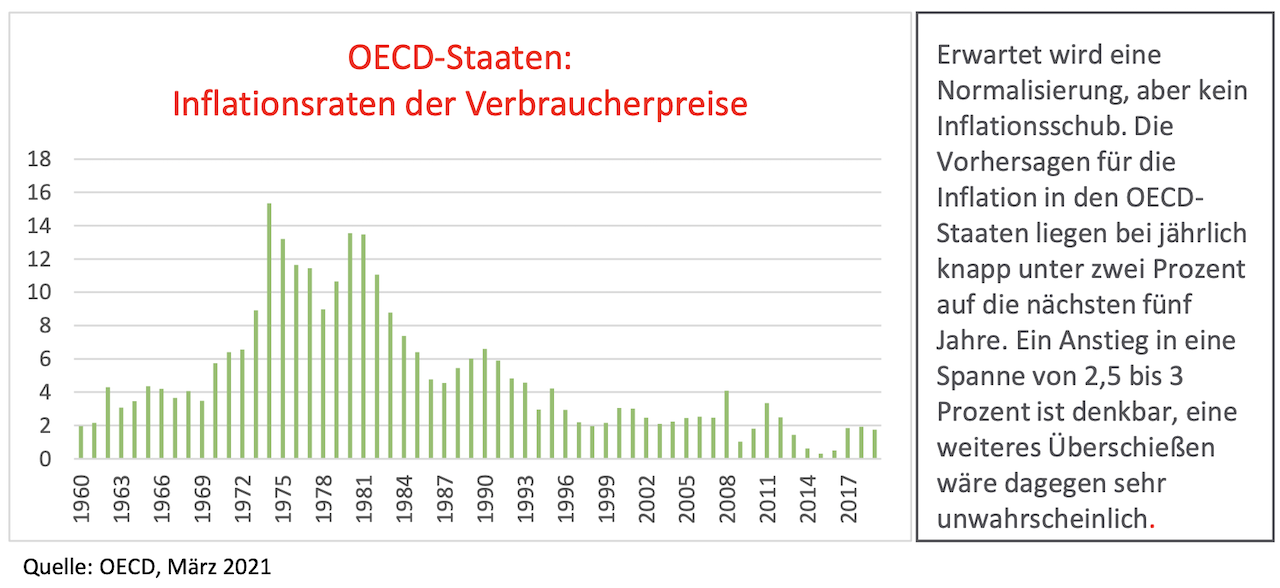

Von einem inflationären Desaster im Stil der 70-er Jahre sind wir aber meilenweit entfernt. Wir bewegen uns in eine gesunde Inflationsphase, mit Preissteigerungen, die in den USA die von der Notenbank avisierten zwei Prozent auch längerfristig realistisch erscheinen lassen. Europa wird noch länger kämpfen müssen. Zu mickrig ist das europäische Konjunkturpaket und zu langsam wird es ausbezahlt.

Asien wird mit dem Aufbau seiner Infrastruktur ein wesentlicher Treiber der Inflation sein. Die Vorhersagen für die Inflation in den OECD-Staaten liegen bei jährlich knapp unter zwei Prozent auf die nächsten fünf Jahre. Wichtiger jedoch ist, dass die Inflation von einem entsprechenden Wachstum begleitet wird. Für die Kurse der Aktien und Anleihen von Unternehmen, die im Zentrum des Investitionsschubs stehen, wäre die moderate Rückkehr der Inflation sogar ein Gewinn.

Autor Michael Gollits ist Vorstand der von der Heydt & Co. AG.