Die Berufsunfähigkeitsversicherung (BU) zählt zu den wichtigsten Versicherungen und sollte so früh wie möglich abgeschlossen werden. Was gilt es bei Schülern, Auszubildenden und Studenten zu beachten?

Gastbeitrag von Bianca Boss, Bund der Versicherten e. V.

Der Abschluss einer BU ist bereits ab dem 15. Lebensjahr denkbar und sinnvoll. Allerdings werden Schüler meist in eine ungünstige „Berufsklasse“ eingeordnet, wodurch relativ hohe Prämien für die Absicherung zu zahlen sind.

Der Abschluss einer BU ist bereits ab dem 15. Lebensjahr denkbar und sinnvoll. Allerdings werden Schüler meist in eine ungünstige „Berufsklasse“ eingeordnet, wodurch relativ hohe Prämien für die Absicherung zu zahlen sind.

Je später man sich jedoch für eine Berufsunfähigkeitsversicherung entscheidet, desto eher können Erkrankungen die Annahme des Antrages erschweren oder sogar verhindern.

Auszubildende: Vollwertiger Berufsunfähigkeitsschutz erst nach Abschluss

Auch Auszubildende und Studenten können sich gegen Berufsunfähigkeit versichern. Auszubildende sehen sich jedoch dem Problem der Verweisung auf andere Ausbildungen ausgesetzt, denn bei berufsspezifischen Gesundheitsstörungen ist die Verweisung auf einen anderen Lehrberuf regelmäßig zulässig. Vollwertiger Berufsunfähigkeitsschutz besteht somit tatsächlich erst mit Abschluss der Ausbildung.

Private Vorsorge unverzichtbar

Spezielle Tarife für Studenten weisen eine Besonderheit auf: Studenten sind ausdrücklich dagegen versichert, dass sie aus gesundheitlichen Gründen „die Fähigkeit verlieren das Studium fortzuführen“ oder „das mit dem Studium angestrebte Berufsbild“ nicht erreichen können (schlechtere Variante).

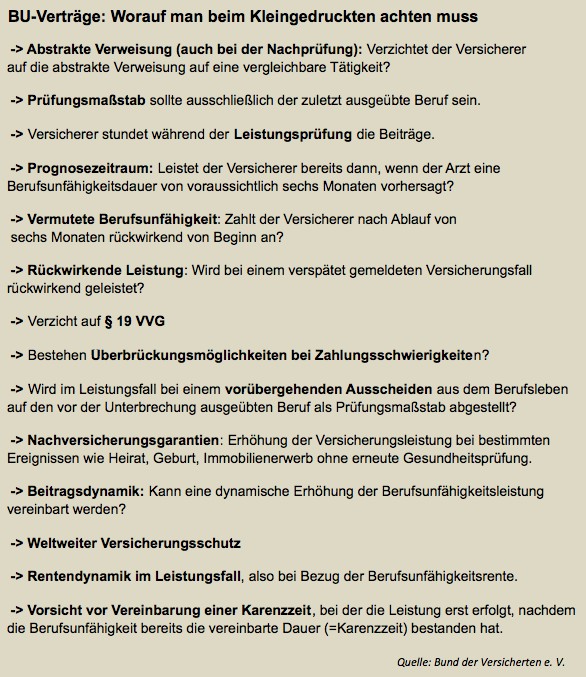

Zum Vergrößern auf die Grafik klicken

Die BU tritt ein, wenn der Versicherte durch Krankheit oder Unfall längerfristig seinen Beruf nicht mehr ausüben kann. Er erhält dann eine monatliche Rente.

Die BU tritt ein, wenn der Versicherte durch Krankheit oder Unfall längerfristig seinen Beruf nicht mehr ausüben kann. Er erhält dann eine monatliche Rente.

Die Leistungen aus der gesetzlichen Rentenversicherung, die sogenannte Erwerbsminderungsrente, sind unzureichend und schwer zu erlangen. Schüler, Studenten und Auszubildende erhalten häufig gar kein Geld. Private Vorsorge ist daher unverzichtbar.

Vertragslaufzeit: Bis Ende des Erwerbslebens

Die Vertragslaufzeit sollte möglichst bis zum Ende des Erwerbslebens reichen – meist das 67. Lebensjahr.

Die Höhe der Rente setzt sich aus den monatlichen Ausgaben, abzüglich aller Einkünfte, die nicht aus dem Arbeitseinkommen stammen, zusammen. Um eine inflationsbedingte Verteuerung auszugleichen, sollte eine Dynamik vereinbart werden.

Keine Alternativen zur BU

Es gibt eine Reihe von weiteren Versicherungsangeboten, die aber keine Alternative zur BU darstellen, weil sie einen weniger umfassenden Schutz bieten. So leistet die Unfallversicherung nur und ausschließlich bei einer bleibenden Invalidität nach einem Unfall. Die Erwerbsunfähigkeitsversicherung tritt nur dann mit einer Rente ein, wenn man überhaupt keinen Beruf mehr ausüben kann.

Die Dread-Disease-Versicherung zahlt nur in dem Fall, dass der Versicherte unter einer im Leistungskatalog aufgeführten Krankheit leidet. Speziell für Kinder wird zudem die sogenannte Schulunfähigkeitsversicherung angeboten, die unter der Bedingung leistet, dass das versicherte Kind aus gesundheitlichen Gründen für voraussichtlich mindestens sechs Monate außer Stande ist, am Unterricht teilzunehmen.

Nicht zu empfehlen ist die BU als Zusatz zu einer kapitalbildenden Versicherung. Auch die Koppelung der so genannten Rürup-Rente empfiehlt sich grundsätzlich nicht.

Autorin Bianca Boss ist Versicherungsexpertin und verantwortet beim Bund der Versicherten e. V. die Presse- und Öffentlichkeitsarbeit.

Foto: Shutterstock