Die Kapitalanlagegesellschaft Ökoworld sieht einen wachsenden Trend zur nachhaltigen Geldanlage. Daten für den Gesamtmarkt zeigen, dass der Zufluss in ökologisch-ethisch korrekte Investmentfonds etwas bescheidener ausfällt als noch in den Vorjahren.

Nach Angaben von Ökoworld sind bislang über 100 Millionen Euro aus Versicherungsbeiträgen in die vor 18 Jahren aufgebaute Fondspalette der Versiko-Tochtergesellschaft geflossen. Inzwischen hätten neben den stark vertretenen Anbieter Interrsik und Continentale mehr als ein Dutzend Versicherungsunternehmen Ökoworld-Fonds in ihren Policen aufgenommen, berichtet das Unternehmen.

Man biete den Versicherern die Möglichkeit, die eigene fondsgebundene Angebotspalette durch eine auf Nachhaltigkeit geprüfte „grüne Linie“ zu ergänzen, erklärt Ökworld. Auf diese Weise werde die steigende Nachfrage der Versicherungskunden nach ethischen, sozialen und ökologischen Investments im Versicherungsmantel „in hoher Qualität befriedigt“.

Wachstum bei nachhaltigen Investmentfonds etwas abgeschwächt

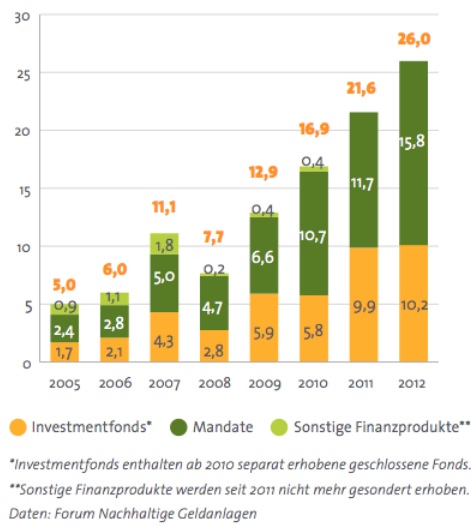

Bei Betrachtung des deutschen Gesamtmarktes zeigt sich allerdings, dass die Zuwächse in nachhaltige Investmentfonds deutlich abgeebt sind. So legten die entsprechenden Fonds zwischen 2011 und 2012 um vergleichsweise bescheidene drei Prozent auf 10,2 Milliarden Euro zu (siehe Grafik).

Zwar konstatiert das Forum Nachhaltige Geldanlagen (FNG) in seinem im Mai 2013 veröffentlichten Marktreport, dass der nachhaltige Anlagemarkt im Bereich der Investmentfonds und Mandate um insgesamt 20,4 Prozent zulegen konnte. Dies ist allerdings darauf zurückzuführen, dass die Mandate um satte 35 Prozent stiegen. Bei Mandaten handelt es sich um Investment-Vehikels, bei denen die Investment-Strategie auf die Kooperation mit einem einzigen Investor beschränkt ist. Häufig werden sie auch als Spezialfonds bezeichnet. Das Volumen Nachhaltiger Geldanlagen insgesamt summierte sich laut FNG zum Ende des Jahres 2012 auf 73,3 Milliarden Euro.

Versiko-Chef Platow: „Wir sehen uns als Konstante im Markt“

Versiko-Chef Alfred Platow, der auch dem Verwaltungsrat von Ökoworld vorsteht, sieht seinen Investment-Ansatz weiterhin auf einem guten Weg: „Wir sehen uns als Konstante im Markt und können uns nicht über mangelnde Nachfrage beklagen“, erklärte Platow bereits im September anlässlich der Präsentation der Halbjahreszahlen 2013. In den ersten sechs Monaten des Jahres habe man „ein sehr erfreuliches Wachstum“ gegenüber dem Vorjahreszeitraum verzeichnet.

„Wer die private Rentenvorsorge ganz bewusst unter ökologischen, sozialen und ethischen Gesichtspunkten gestalten und dabei unter anderem Chlorchemie, Militär, Rüstung, Erdöl, Atomkraft oder ausbeuterische Kinderarbeit ausschließen möchte“, so Platow, „der investiert mit uns in boomende Branchen wie zum Beispiel Medizin, Energieeffizienz, Bildung, gesunde Ernährung, Mobilität, Transport und Wasserversorgung“. Dabei handle es sich um Unternehmen, die das Wirtschaftsprinzip der Nachhaltigkeit „konsequent und nachprüfbar“ anwendeten, ergänzt der Versiko-Chef.

Nach den Zahlen des FNG hat das nachhaltige Segment nicht nur in absoluten Zahlen, sondern auch relativ zum Gesamtmarkt, zugelegt. Das Volumen des Gesamtmarktes lag demnach in 2012 bei insgesamt 2.036,7 Milliarden Euro. Der Anteil Nachhaltiger Geldanlagen an dieser Summe liegt laut FNG bei 1,3 Prozent – im Vorjahr fiel der Anteil mit 1,2 Prozent etwas geringer aus. (lk)