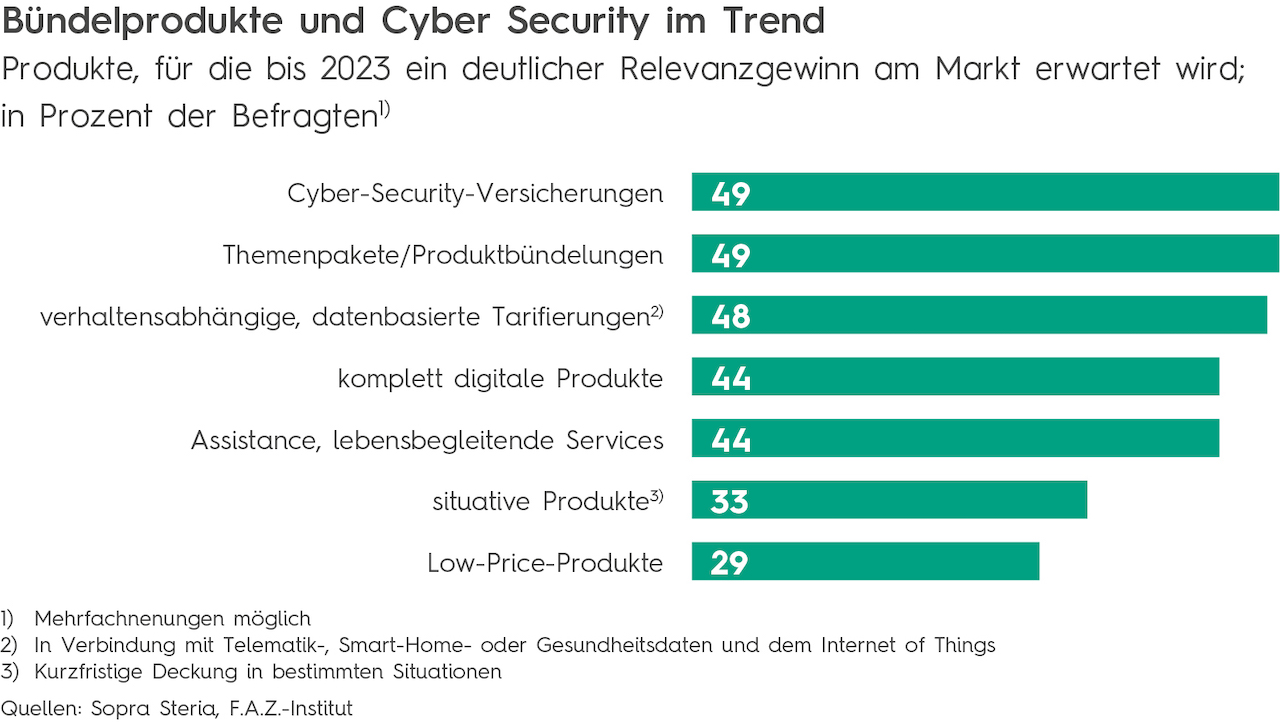

Datenabhängige Versicherungen entwickeln sich zu einem immer stärkeren Wachstumstreiber. Inzwischen glauben 48 Prozent der Versicherer, dass in bis zum Jahr 2023 verhaltensabhängige Tarife massiv an Bedeutung gewinnen werden.

2019 glaubten nur 31 Prozent der Manager an einen Schub. Cyber-Security-Versicherungen und Bündeltarife sind ebenfalls im Kommen. Das ergibt die Studie Branchenkompass Insurance 2021 von Sopra Steria in Zusammenarbeit mit dem F.A.Z.-Institut.

Spürbare Bewegung in der Produktlandschaft

Jeder dritte Entscheider in der Versicherungsbranche erwartet bis 2023 eine spürbare Bewegung in der Produktlandschaft, so die Studie. Neue Anbieter — teils aus anderen Branchen wie etwa Tesla Insurance — befeuern den Wettbewerb. Zudem kooperieren diese Unternehmen mit klassischen Versicherern und bringen so Impulse für neue Angebote in den Markt.

„Die Versicherer bekommen derzeit ein Gespür dafür, wie sie mit den vorhandenen und frei verfügbaren Daten neue Produkte entwickeln können, die ihren Kunden weiterhelfen“, sagt Nils Stölken, Leiter des Geschäftsbereichs Insurance bei Sopra Steria.

Treiber sind unter anderem getätigte Investitionen in digitale Prozesse und IT-Infrastruktur – auch beflügelt durch die Corona-Pandemie. „Was viele Häuser in den vergangenen 15 Monaten an Know-how in digitaler Beratung und Cloud-Computing aufgebaut haben, wird in zwei Jahren auch bei den Produkten zu sehen sein“, so Stölken.

Im Privatkundengeschäft bieten Versicherer bereits datenbasierte Versicherungen an. Dazu zählen unter anderem Telematiktarife in der Kfz-Versicherung. Versicherungsnehmer können bei diesen Policen ihren Beitrag durch das Fahrverhalten beeinflussen. Wer frühzeitig bremst, viel Abstand lässt oder durch frühes Schalten die Umwelt schont, bekommt Preisnachlässe. Versicherer schöpfen das Potenzial auf diesem Gebiet allerdings längst nicht aus.

Denkbar sind beispielsweise automatisierte Angebote für Mietwagennutzer. Mithilfe von Geodaten könnten Anbieter feststellen, wenn ein Fahrzeug eine Landesgrenze überfährt, den erforderlichen Versicherungsschutz automatisch hinzubuchen und das Auslandsrisiko kilometergenau abrechnen. Unangenehme Vertriebsgespräche der Mietwagenfirmen könnten entfallen und Kunden spontan über Routenänderungen entscheiden.

Im Firmenkundengeschäft weckt das industrielle Internet der Dinge die Wachstumsfantasie bei den Industrieversicherern. Datenbasierte Geschäftsmodelle der Industrie bieten Potenzial für Versicherer, diese Daten auch für neue Tarife zu nutzen. Maschinendaten ermöglichen unter anderem Beiträge, die sich nach der tatsächlichen Nutzung richten.

Unternehmen würden in diesem Fall für ihr individuelles Risiko bezahlen. Die Art der Tarife würde sich weg vom pauschalen Jahresbeitrag hin zu einer dynamischen Abrechnung bewegen. Beiträge ließen sich beispielsweise an Produktionsmengen anpassen oder an Daten, die das Schadenrisiko beeinflussen. Der Beitrag würde sich in dem Fall automatisch erhöhen, sobald Temperatur oder Geschwindigkeit bestimmte Schwellenwerte überschreiten.

Cyber-Security- und Baukasten-Versicherungen sind wichtige Produktsäulen

Mit der Vernetzung von Maschinen und Anlagen mit dem Internet sowie dem Einsatz von Sensoren steigt das Risiko von Hackerangriffen, die versichert und präventiv geschützt werden wollen. Die Absicherung der Schäden durch Cyberattacken etabliert sich seit rund zwei Jahren als Standbein im Produktportfolio der deutschen Versicherer. 49 Prozent der befragten Entscheiderinnen und Entscheider erwarten einen erheblichen Nachfrageschub, acht Prozentpunkte mehr als 2019.

Ebenfalls 49 Prozent der befragten Versicherer setzen auf Themen- und Bündelversicherungen – entweder als Einkäufer bestimmter Spezialbausteine oder als Lieferant. Rechtsschutzanbieter wie die NRV (Neue Rechtsschutzversicherungsgeselleschaft) beteiligen sich beispielsweise mit maßgeschneiderten Konzepten an kombinierten Produkten, in denen unterschiedliche Policen zu einer Lösung gebündelt werden. Die Unternehmen liefern unter anderem den Rechtsschutzbaustein an Kfz- und Privathaftpflichtversicherer.

Anpassung der Geschäftsmodelle

Datenbasierte Tarife und Bündelprodukte erfordern von den Versicherern, dass sie sich technologisch und bei ihren Geschäftsprozessen an diese Geschäftsmodelle anpassen. Zwei von drei Befragten gehen davon aus, dass die IT im eigenen Haus 2023 nicht mehr viel mit der von heute gemein haben wird, so die Studie. „Technologisch erfordern die neuen Produkte eine umfassende Öffnung der Datengrenzen (API-Orientierung), und organisatorisch müssen Versicherer ihr Spartendenken ebenfalls aufgeben“, sagt Sopra-Steria-Berater Nils Stölken.