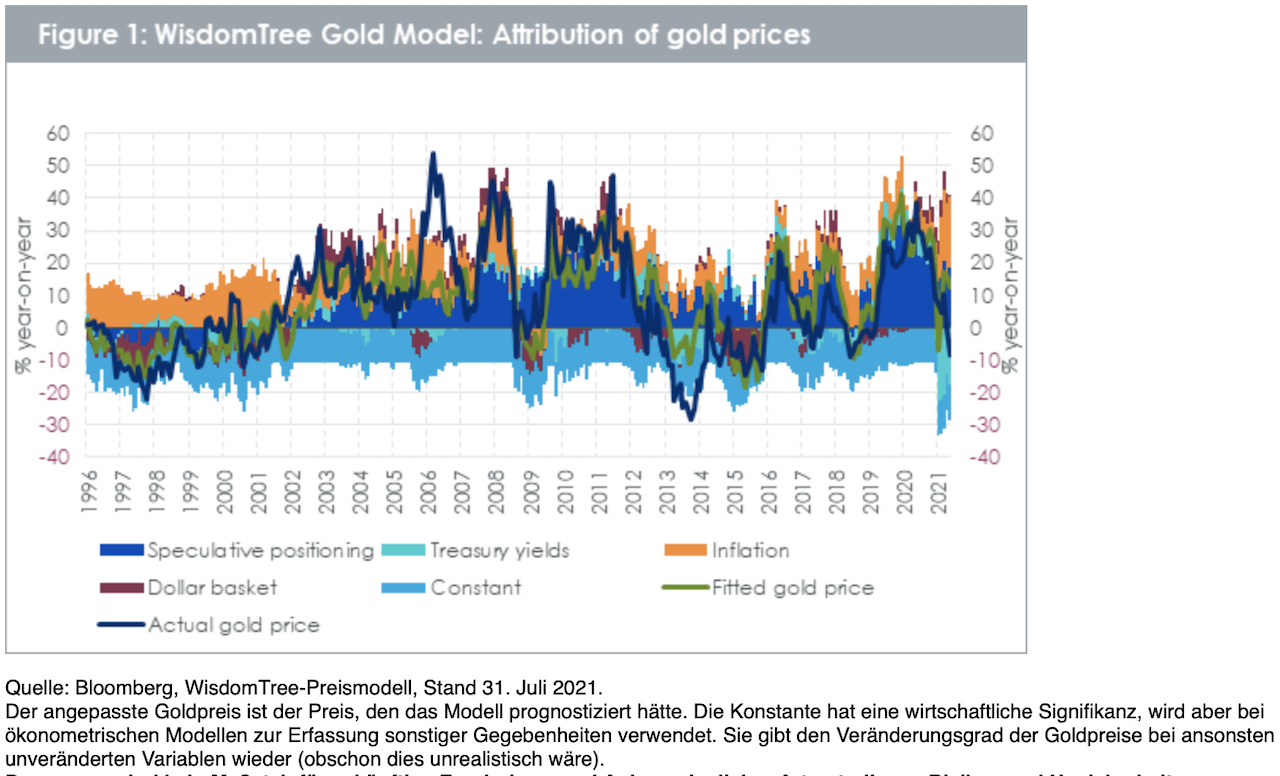

Die Inflation, aktuell bei über 5 Prozent[1], ist brandaktuell und deutet auf einen Goldpreis über 2000 US-Dollar/Unze hin. Dennoch pendelt der Preis um die Marke von 1785 US-Dollar/Unze[2]. Wie Abbildung 1 unten zeigt, weist unser Modell darauf hin, dass der Goldpreis im Juli 2021 im Jahresvergleich um fast 12 Prozent gestiegen sein sollte, während er in Wirklichkeit um 8 Prozent im Jahresvergleich gefallen ist.

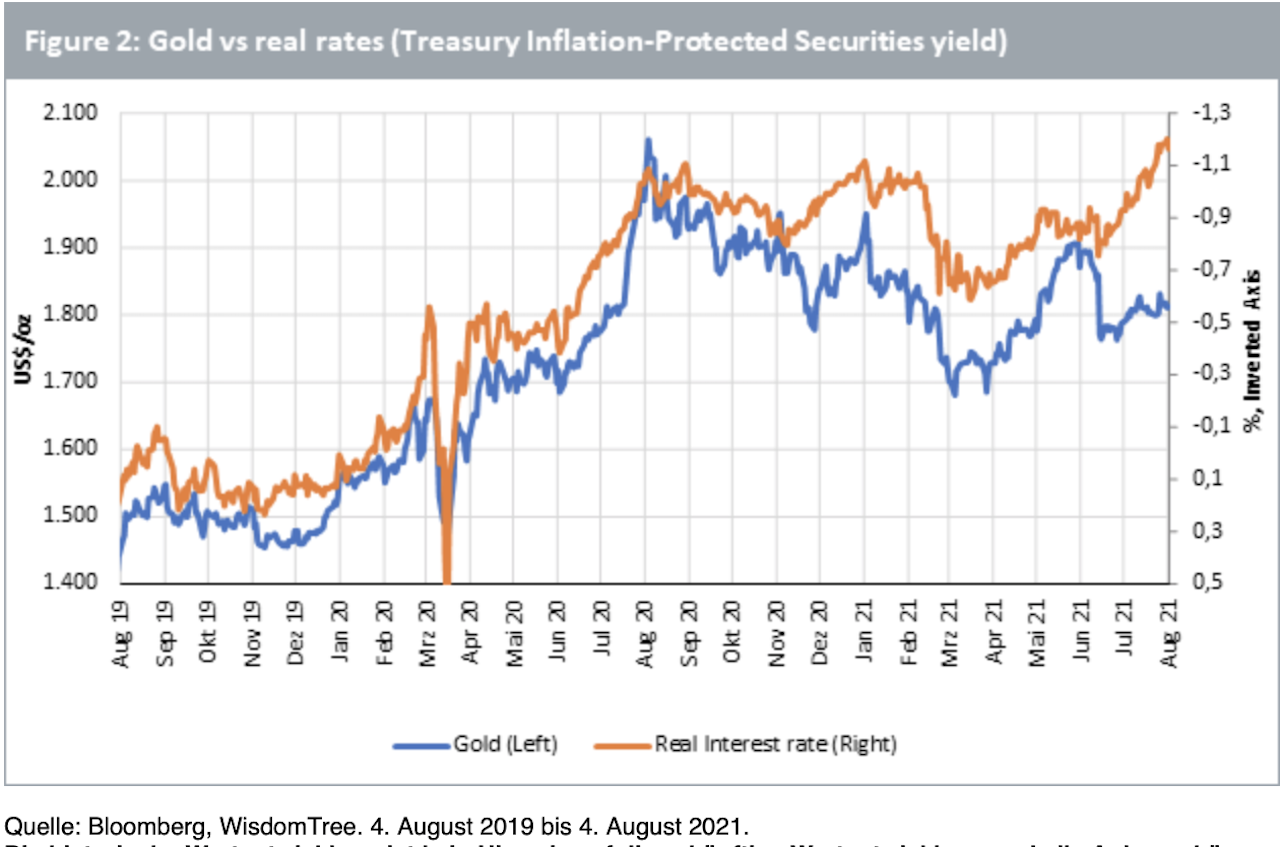

Unserer Ansicht nach wird Gold, wenn es sein traditionelles Verhalten wiedererlangt, vom heutigen Niveau steigen und dem Gegenwind moderat steigender Staatsanleiherenditen und einer leichten Inflationsabkühlung entgegenwirken. Das seltsame Verhalten von Gold in letzter Zeit wird auch durch die Abkehr von den Realkursen in den letzten Monaten deutlich (Abbildung 2). Wie wir in der Vergangenheit gesehen haben, werden diese kurzfristigen Abgänge jedoch häufig korrigiert (z. B. im November 2019 und November 2020).

Das Gold-Rahmenwerk von WisdomTree

Mithilfe unseres Modellrahmenwerks, erläutert in unserem Blogbeitrag „Gold: how we value the precious metal”, stellen wir eine Prognose für den Goldkurs bis zum dritten Quartal 2022 bereit. Dieser Ausblick beinhaltet eine Konsensansicht zu den makroökonomischen Inputs für unser Modell, basierend auf einer Umfrage unter Ökonomen von Bloomberg im Juli 2021.

Welcher wirtschaftliche Konsens treibt die Ergebnisse an?

Die Konsensmeinung lautet, dass die Inflation von 5,4 Prozent im Juli 2021 auf 2,6 Prozent im zweiten Quartal 2022 sinken wird. Es scheint, dass der Konsens im Großen und Ganzen den Leitlinien der Zentralbanken folgt, dass eine erhöhte Inflation vorübergehend ist und weitgehend von Basiseffekten getrieben wird.

Der Konsens geht auch davon aus, dass die Renditen von US-Staatsanleihen steigen werden, wodurch der Renditerückgang, den wir in den letzten drei Monaten erlebt haben, bis Ende des Jahres weitgehend aufgehoben und dann auf ein Niveau steigen wird, das wir seit 2019 nicht mehr gesehen haben.

Der US-Dollar bleibt über den Prognosehorizont relativ flach und geht leicht von 92,6 bei Redaktionsschluss (16. August 2021) auf 91,0 zum Ende der Prognose zurück.

Im Einklang mit dem Szenario nachlassender Inflationssorgen und steigender Renditen von Staatsanleihen erwarten wir, dass die spekulative Positionierung von derzeit 200.000 Kontrakten netto auf 130.000 netto zurückgehen würde.

Wenn wir diese Annahmen in unser Modell einbeziehen, kommen wir bis zum zweiten Quartal 2022 auf einen Goldpreis von 1890 US-Dollar/Unze, könnten aber bis Ende des Jahres einen Höchststand von 1970 US-Dollar/Unze erreichen. Trotz des Gegenwinds einer nachlassenden Inflation und steigender Renditen von US-Staatsanleihen korrigiert Gold in diesem Szenario immer noch nach oben, nachdem es unterbewertet war.

Andere Szenarien

Wir schreiben dem Konsensszenario eine Wahrscheinlichkeit von 40 Prozent zu. Wir untersuchen auch einige andere Szenarien (Details finden Sie hier). In einem Bullen-Szenario sollten eine hartnäckig hohe Inflation und eine Zentralbank, die ihr nicht im Weg steht, Gold auf ein Allzeithoch von 2.190 US-Dollar/Unze treiben. Im Bären-Szenario könnte eine restriktive Bewegung der Federal Reserve dazu führen, dass der Goldpreis auf 1550 US-Dollar/Unze fällt.

Fazit

Gold ist im Vergleich zu unserer Modellprognose derzeit unterbewertet. Wenn das Verhalten von Gold zurückschnellt, besteht Aufwärtspotenzial für das Metall. Selbst in unserem Konsensszenario, in dem es Gegenwind durch Inflationsabschwächung und steigende Staatsanleiherenditen gibt, sollten die Goldpreise gegenüber dem heutigen Niveau steigen.

1 Die US-VPI-Inflation betrug im Juli 2021 5,4 Prozent

2 Stand: 16. August 2021