Der „Schwarze Montag“ ist auf den Tag genau 30 Jahre her. Damals lösten Algo-Trading-Systeme einen Börsen-Crash aus. In einigen Bereichen ist die Marktstruktur auch heute besorgniserregend. Wie wahrscheinlich ist ein erneuter Crash? Gastbeitrag von James Bateman, Fidelity International

Am 19. Oktober jährt sich zum 30. Mal der Schwarze Montag. An diesem Tag gingen 1987 die Märkte rund um den Globus in die Knie. Was löste den Börsen-Crash damals aus und was haben die Märkte gelernt?

Was damals geschah

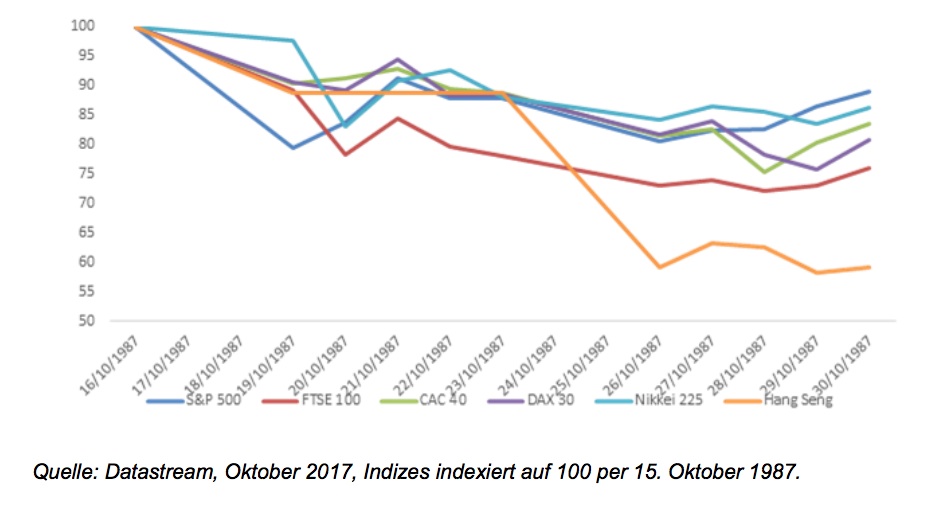

Der Crash von 1987 brachte US-Anlegern in nicht einmal zwei Wochen Verluste von rund zehn Prozent ein. Der Schwarze Montag war der erste Börsen-Crash, der von vollautomatisierten, auf Algorithmen basierenden, Handelssystemen losgetreten wurde.

Minus zehn Prozent innerhalb von zwei Wochen

Programmhändler hatten sich ganz auf ihre Modelle verlassen: Als die Aktienkurse fielen, verkauften sie, um die Verluste für ihre Portfolios einzudämmen. Schließlich aber stießen auch alle anderen Marktteilnehmer Aktien ab und verstärkten damit den Abwärtssog.

Wie wahrscheinlich ist eine Wiederholung?

Vollautomatisierte Handelssysteme werden auch für andere Börsen-Crashs verantwortlich gemacht. Vor allem für den so genannten „Flash Crash“ im Jahr 2010, bei dem der S&P 500 in nur 20 Minuten um sechs Prozent in die Tiefe rauschte.

Seit 1987 hat sich der Anteil der mit vollautomatisierten Handelsmodellen durchgeführten Transaktionen am amerikanischen Aktienmarkt von 13 Prozent auf heute 27 Prozent mehr als verdoppelt. Damit steigt auch die Gefahr eines von Computerprogrammen ausgelösten Markt-Crashs.

Anlass zur Sorge

Langfristig bieten die Aktienmärkte attraktive Erträge. So schlossen sich an die schlimmsten Verluste vom Höchststand des S&P 500 in einem Monat in den letzten 40 Jahren in aller Regel zehn Jahre mit starken Erträgen an.

Aus vergangenen Ereignissen können wir auch heute noch lernen. In bestimmten Bereichen ist aktuell Vorsicht geboten. So machte der Schwarze Montag deutlich, wie wichtig die Marktstruktur ist. Gegenwärtig geben deshalb volatilitätsmindernde Strategien Grund zur Sorge. Sie leisten einer einseitigen Positionierung in schwankungsarme Aktien Vorschub, deren Kurse fallen, wenn die Volatilität steigt.

Auch die Rentenmärkte bieten aktuell Anlass zur Sorge. Passive Anlagestrategien verfolgen strikte Regeln zur Indexnachbildung und können gezwungenermaßen zu Verkäufern werden, wenn eine Anleihe aus der Investment-Grade- in die Hochzinskategorie herabgestuft wird.

Seit 2009 hat sich die Zahl der Investment-Grade-Anleihen an der Schwelle zum spekulativen Segment verdreifacht. Das heißt: Einem größeren Teil der Investment-Grade-Indizes droht eine Herabstufung. Das könnte künftige Krisen an den Finanzmärkten verstärken.

James Bateman ist CIO Multi Asset bei Fidelity International

Foto: Shutterstock