Wie entwickeln sich die Börsen im kommenden Jahr, welche Regionen bieten noch Aufwärtspotenzial und wie sollte eine erfolgversprechende Vermögensstrategie aussehen? Börsenprofi Professor Dr. Max Otte widmet sich diesen Fragestellungen für das kommende Jahr und hat einen unerwarteten Tipp parat.

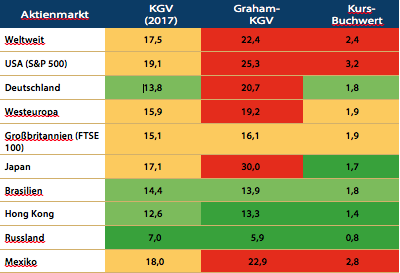

Seit einiger Zeit benutzen wir eine Aktienampel, um die Bewertung einzelner Länder zu verfolgen. Hier vergleichen wir das Kurs-Gewinn-Verhältnis des entsprechenden Marktes, das normalisierte Kurs-Gewinn-Verhältnis nach Benjamin Graham und das Kurs-Buchwert-Verhältnis.

Der Weltaktienmarkt ist mittlerweile durchaus anspruchsvoll bewertet. Mit einem KGV von 17,5, einen Graham-KGV von 22,4 und einem Kurs-Buchwert-Verhältnis von 2,4 bewegen wir uns auf dünnerem Eis.

Seite zwei: Blue Chips und amerikanische Large Caps: Rendite für die Zukunft eher unterdurchschnittlich