Wachstumswerte wachsen weiter, Substanzwerte gewinnen an Substanz, wenn diese als Abschlag zum Markt definiert wird. Das kann nicht ewig so weitergehen. Aber noch eine Weile.

„Short covering“ muss in der laufenden Berichtssaison als Erklärung für manch verwunderliche Kursreaktion herhalten. Wenn nämlich einmal mehr ein zyklischer Industriewert enttäuschende Ergebnisse liefert und die Aktie trotzdem kräftig zulegt.

Markterwartungen gehen bereits vom Schlimmsten aus

„Short covering“ beschreibt das panische Eindecken mit Aktien von Investoren, die diese Aktie in Erwartungen auf fallende Kurse zuvor leerverkauft haben. Es reicht dann oft, wenn die Firma mit Zahlen aufwartet, die weniger schlecht als befürchtet ausfallen, um die Eindeckung durch Leerverkäufer hervorzurufen.

Ein anderer Erklärungsansatz für überraschende Kurssprünge – etwa von Aktien aus dem deutschen Automobilsektor diese Woche – könnte lauten: die Markterwartungen können nicht mehr enttäuscht werden, da sie bereits vom Schlimmsten ausgehen, was sich auch an den Bewertungen zeigt.

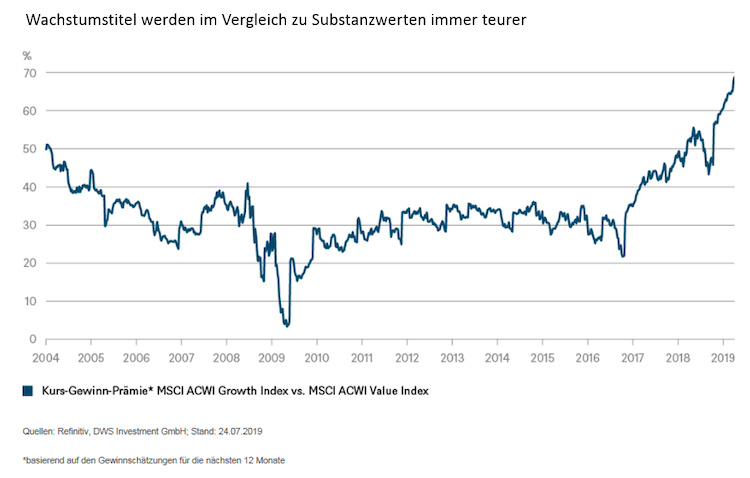

Insbesondere die relative Bewertung spiegelt die geringe Erwartungshaltung gegenüber Substanzwerten. Wie unser „Chart der Woche“ zeigt, liegt die Bewertungsprämie von Wachstums- gegenüber Substanzwerten (MSCI ACWI Growth und Value Index) auf Rekordniveau. Am Kurs-Gewinn-Verhältnis (KGV) gemessen kosten Wachstumswerte 70 Prozent mehr als Substanzwerte.

Je länger Wachstumsraten niedrig bleiben, umso größer die Sorge, dass es endet

„Wir beobachten schon länger, dass Teures immer teurer und Billiges immer billiger wird“, konstatiert Thomas Schüssler, Co-Head Equities bei der DWS. Dafür sehen wir im Wesentlichen zwei Gründe: Der Wirtschaftsaufschwung läuft zwar schon lange, aber mit unterdurchschnittlichen Wachstumsraten.

Und je länger er andauert, umso größer wird die Sorge, er könnte bald enden. In so einem Umfeld suchen Anleger Unternehmen, die weitgehend losgelöst vom Wirtschaftsumfeld Wachstum erzielen können (historisch haben Wachstumswerte kurz vor einem Bärenmarkt besonders gut abgeschnitten).

„Gehen nicht davon aus, dass sich Trend fortsetzen wird“

Der zweite Grund ist das Niedrigzinsumfeld, welches die Zentralbanken einmal mehr verlängert haben. Damit werden zukünftige Gewinne, die naturgemäß bei Wachstumswerten stärker ins Gewicht fallen, mit einem geringeren Faktor abgezinst, was ihren Gegenwartswert erhöht.

„Sollten die Zinsen niedrig bleiben und die Rezession ausbleiben, erwarten wir kein Ende des Trends. Gleichzeitig gehen wir nicht davon aus, dass er sich mit der jüngsten Dynamik fortsetzen wird. Doch etablierte Wachstumstitel werden in einem Niedrigzins- und Niedrigwachstumsumfeld weiterhin ihre Käufer finden“, meint Schüssler.

Foto. DWS