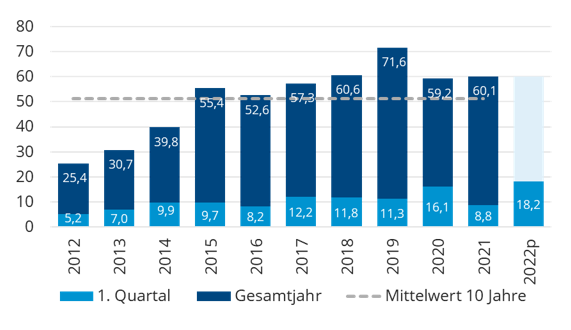

Gegenüber dem schwachen Vorjahresauftakt entspricht dies einer Verdoppelung des Transaktionsvolumens, so Colliers. Der Fünfjahresdurchschnitt für diesen Vergleichszeitraum wurde demnach um gut die Hälfte übertroffen und der „fulminante Allzeitrekord“ von 17,6 Milliarden Euro vom Jahresanfang 2020 eingestellt.

Matthias Leube, CEO bei Colliers: „Nach einer beeindruckenden Jahresendrally 2021, der voranschreitenden Erholung der pandemiegeprägten Vermietungsmärkte sowie den Aussichten auf einen beschleunigten Konjunkturaufschwung 2022 hatten wir einen überdurchschnittlichen Jahresauftakt erwartet. Auch der Abschluss marktprägender Großtransaktionen, allen voran die milliardenschwere Übernahme der Alstria Office Reit AG durch Brookfield, trugen zu diesem Ergebnis wesentlich bei. Die wirtschaftlichen und geopolitischen Krisen konnten die Dynamik noch nicht bremsen.“

Die führenden deutschen Wirtschaftsforschungsinstitute seien sich aber einig, dass das Wirtschaftswachstum aufgrund der jüngsten Entwicklungen eine Delle bekommen wird. Leube: „Die BIP-Prognosen wurden für 2022 von 3 bis 4 Prozent auf 2 bis 3 Prozent nach unten korrigiert. Die steigenden Baukosten und die begrenzte Verfügbarkeit von Baumaterial sowie ausführenden Unternehmen werden einen verstärkten Einfluss auf Projektentwicklungen und Forward Transaktionen haben. Weiterhin belasten die Erhöhung der Zinskosten viele der aktiven Investoren im Markt. Die rasante Entwicklung der Inflation in Deutschland macht zugleich die Investition in Gewerbeimmobilien attraktiv. Insbesondere Bestandsobjekte mit Indexklauseln werden von diesem Umfeld profitieren.“

Christian Kadel, Head of Capital Markets bei Colliers ergänzt: „Was wir angesichts der großen Unsicherheit im Markt erwarten, ist eine Verfestigung des Investorenverhaltens, das wir während der zwei Pandemiejahre beobachtet haben. Dazu zählt eine hohe Risikoaversität, die durch restriktivere Finanzierungsbedingungen beziehungsweise steigende Kapitalkosten verstärkt werden wird.“

Rund ein Drittel des Volumens Unternehmens-Übernahmen

Rund 5,8 Milliarden Euro und damit rund ein Drittel des gesamten Investmentvolumens im Berichtszeitraum sind im Rahmen von Unternehmensübernahmen und -beteiligungen an neue Eigentümer übergegangen. Diese Entwicklung beflügelte maßgeblich den Portfolioanteil, der in den ersten drei Monaten des Jahres mit 7,9 Milliarden Euro und 44 Prozent Marktanteil an den Höchststand aus 2020 anknüpfte. Beteiligungen machten rund drei Viertel des Portfoliovolumens aus.

Größte Transaktion ist die Übernahme eines 91,6-prozentigen Anteils der Alstria Office REIT AG durch den kanadischen Assetmanager Brookfield. Der Bestand umfasst über 110 Büroimmobilien, die schwerpunktmäßig in den Top-Bürozentren des Landes und hier insbesondere in Hamburg und Düsseldorf liegen. Das Portfolio wird auf rund 4,8 Milliarden Euro beziffert. An zweiter Stelle rangiert die Mehrheitsbeteiligung der DIC Asset AG an der VIB Vermögen AG von rund 60 Prozent. Das überwiegend in Süddeutschland befindliche Immobilienvermögen des ebenfalls über 110 Assets umfassenden Bestandes belief sich zum Jahresende auf 1,5 Milliarden Euro. Es besteht zu circa zwei Dritteln aus Industrie- und Logistik- sowie zu circa einem Drittel aus Einzelhandels- und Gastronomieobjekten. Darunter befindet sich ein 16-teiliges Gartencenter-Teilportfolio sowie rund 20 meist lebensmittelgeankerte Fachmarktzentren.

Wenn verfügbar, stehen aber auch Trophy-Buildings wie der Frankfurter Marienturm weiter hoch im Kurs der Anleger, so Colliers. Die Core-Büroimmobilie im Bankenviertel wurde für über 800 Millionen Euro als größter Einzeldeal des Quartals von Aermont Capital und dem Entwickler Pecan an DWS für den National Pension Service of Korea verkauft.

51 Prozent Büroimmobilien

Der marktbeherrschende Charakter der Großdeals spiegelt sich maßgeblich in der Rangliste der meistgehandelten Assetklassen wider. Im Fokus der Nachfrage standen erneut Büroimmobilien im Core-Segment oder solche mit vielversprechenden Wertsteigerungspotenzialen. Insgesamt vereinte die Nutzungsart rund 51 Prozent des Transaktionsvolumens auf sich.

Gleich mehrere Paketverkäufe im mittleren dreistelligen Millionen-Euro-Bereich bescherten dem Industrie- und Logistiksegment einen Marktanteil von 21 Prozent und damit Platz 2. Zu diesen Portfolien zählen das UBS-Portfolio aus dem Ergo Trust Logistikfonds Nr. 1, das an Prologis überging, sowie die fünf deutschen Objekte des US-amerkanischen und paneuropäischen Hillwood-Portfolios, das CBRE Global Investors erwarb.

Deutlich hinter dem Industrie- und Logistiksegment rangieren Colliers zufolge Einzelhandelsimmobilien. Diese sind trotz weiter anhaltend hoher Marktaktivität im lebensmittelgeankerten Fachmarktsegment mit 13 Prozent Marktanteil auf den dritten Platz zurückgefallen. Bedeutend war der Verkauf des Truffle-Portfolios mit 35 Supermärkten von Habona an GPEP im Auftrag der Bayerischen Versorgungskammer. Mischgenutzte Objekte (6 Prozent) liegen vor Gesundheits- und Sozialimmobilien (4 Prozent). Hoteltransaktionen waren im Zeitraum Januar bis März weiter rar und lagen bei 2 Prozent.

Weitere Kompression bei Logistikrenditen

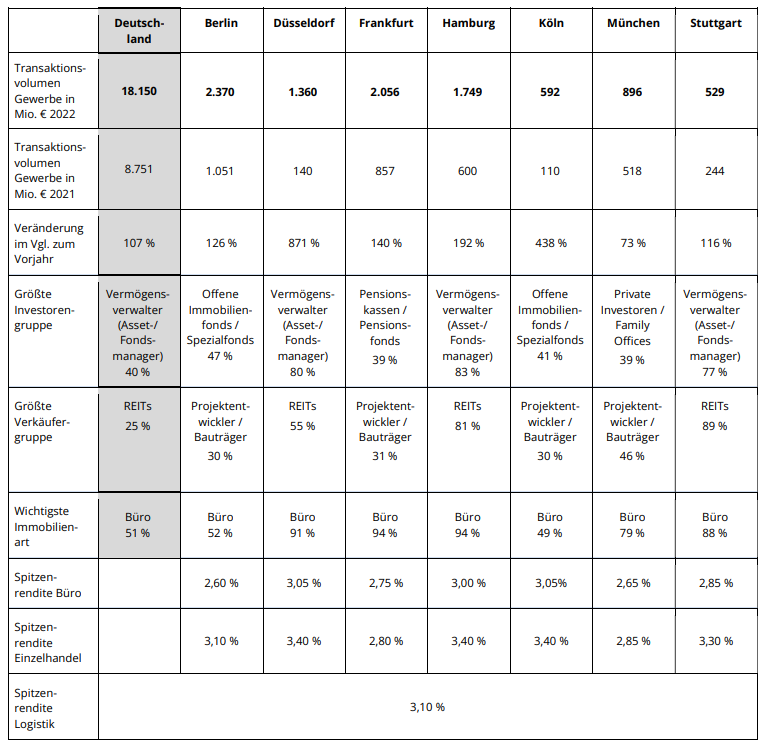

Während die Brutto-Bürospitzenrenditen in den sieben Investmentzentren auf dem niedrigen Niveau des Vorquartals in einer engen Spanne zwischen 2,60 Prozent in Berlin und 3,05 Prozent in Düsseldorf und Köln verharrten, setzten Logistikrenditen ihre Talfahrt Richtung 3,00 Prozent fort. Der aktuelle Stand von 3,10 Prozent bedeutet eine Kompression von 15 Basispunkten in den letzten drei sowie von 60 Basispunkten in den letzten 12 Monaten. Beide Nutzungsarten haben damit das von strukturellem Wandel betroffene Segment der Highstreet-Geschäftshäuser weitestgehend unterschritten. Auch mangels Abschlüssen bleibt die Renditespanne für diese Assetklasse in den TOP 7 mit Werten zwischen 2,80 Prozent in Frankfurt und 3,40 Prozent in Düsseldorf und Köln unverändert.

Mit 9,6 Milliarden Euro entfielen 53 Prozent des Transaktionsvolumens auf die sieben Investmentzentren des Landes. Der Rekord aus 2020 wurde auch auf dieser Ebene eingestellt, wobei der Einfluss der Unternehmensübernahmen hier mit 42 Prozent höher ausfiel als im gesamtdeutschen Trend mit 34 Prozent. Davon profitierten die einzelnen Märkte durchaus unterschiedlich.

Große Gewinner Hamburg und Düsseldorf

Mit über einer Milliarde Euro Transaktionsvolumen nur aus diesem Sondereinfluss zählten Hamburg und Düsseldorf zu den großen Gewinnern, so Colliers. Sie konnten damit Höchststände für ein Erstquartal verbuchen. Das Ergebnis in Düsseldorf wurde neben dem Alstria-Deal auch von der Übernahme von Gesellschaftsanteilen zahlreicher Immofinanz-Aktionäre durch die CPI Property Group befeuert. In Hamburg waren rund 80 Prozent des Transaktionsvolumens von insgesamt 1,7 Milliarden Euro auf Übernahmen zurückzuführen, in Düsseldorf rund drei Viertel der knapp 1,4 Milliarden Euro. Diese Größenordnung triff auch für Stuttgart zu, das dadurch in Summe 529 Millionen Euro Transaktionsvolumen verbuchen konnte. Knapp übertroffen wird Stuttgart von Köln mit 592 Millionen Euro.

In München war der Sondereinfluss mit einem Anteil von sieben Prozent unter den TOP 7 am geringsten. Auch sonst verbuchte die Isarmetropole nach einem starken Jahresabschluss 2021 einen ruhigen Jahresauftakt, der den langjährigen Schnitt jenseits der Eine-Milliarde-Euro-Marke verfehlte. Berlin erlebte erneut die mit Abstand größte Marktdynamik und erzielte insgesamt ein Volumen von 2,4 Milliarden Euro, gefolgt von Frankfurt. Die Bankenmetropole knackte dank Marienturm und Alstria-Portfolio ebenfalls die Zwei-Milliarden-Euro-Marke und legte damit den bislang stärksten Jahresauftakt aller Zeiten hin.

Kanada stärkster Investor aus dem Ausland

„Vor allem dank der Megadeals schlug sich das Interesse ausländischer Investoren am sicheren Investmenthafen Deutschland nach wenigen Abschlüssen im Vorjahr auch endlich wieder im Transaktionsvolumen messbar nieder“, beobachtet Colliers-Manager Kadel. Deren Marktanteil betrug im Jahresauftaktquartal 48 Prozent am Gesamtvolumen mit Kanada als stärkster ausländischer Einzelnation (25 Prozent), gefolgt von den USA (6 Prozent) und Südkorea (4 Prozent). Erst auf Rang 4 folgt mit Großbritannien (3 Prozent) ein europäisches Land mit rund einer halben Milliarde Euro Anlagevolumen.

Die meisten Deals wurden auch in den ersten Monaten des neuen Jahres von Asset- und Fondsmanagern getätigt, die mit 7,2 Milliarden Euro 40 Prozent der Investmentsumme allokierten. Zusammen mit Offenen Immobilienfonds und Spezialfonds, die rund 25 Prozent beziehungsweise 4,4 Milliarden Euro verantworteten, vereinen diese beiden Käufergruppen zwei Drittel des Transaktionsgeschehens auf sich. Auf der Verkäuferseite verwiesen REITs, im speziellen Fall allein die alstria, mit 25 Prozent Marktanteil die seit Jahren dominierenden Projektentwickler (18 Prozent) sowie Asset- und Fondsmanager (12 Prozent) auf die Plätze 2 und 3.

Ausblick: Erneut starker Jahresabschluss trotz geopolitischer Krise erwartet

Kadel: „Auch abseits der Großdeals ist der Markt hochgradig dynamisch. Im Vergleich mit dem Rekordjahresauftakt 2020 liegt die Zahl der abgeschlossenen Deals um 11 Prozent höher und ist vor allem im Größensegment unter 100 Millionen Euro die Krisenversicherung des deutschen Investmentmarktes.“

Colliers-CEO Leube: „Auch wenn eine Prognose für das laufende Jahr sehr schwer fällt: Die ungebrochenen Marktaktivitäten auch während und nach zwei Jahren Pandemie sowie die Bedeutung von Immobilien als Inflationsschutz werden ein Ergebnis auf Höhe des Jahres 2021 in der Region von 60 Milliarden Euro ermöglichen.“