In der deutschen Versicherungsbranche gibt es derzeit so viele Pessimisten wie im Krisenjahr 2008, so die Studie „Branchenkompass 2013 Versicherungen“ des Beratungsunternehmens Steria Mummert Consulting. Umschichtungen in rentablere Vermögensanlagen und IT-Investitionen sollen die Wende bringen.

Wie die Studienmacher von Steria Mummert und F.A.Z.-Institut konstatieren, hat sich die Stimmung in der Versicherungsbranche in den vergangenen zwei Jahren deutlich eingetrübt.

Nur jeder zehnte Versicherungsmanager gehört zu den Optimisten

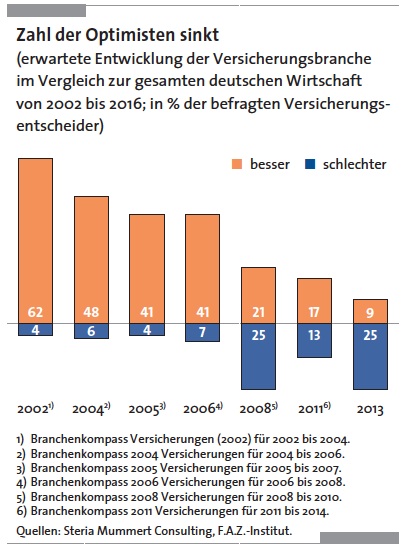

Demnach erwarten nur neun Prozent der 100 befragten Versicherungsmanager, darunter zwölf Vorstandsvorsitzende, dass sich die eigene Branche mittelfristig besser entwickeln wird als die Gesamtwirtschaft – 2011 gingen davon noch 17 Prozent aus, 2006 sogar 41 Prozent.

Aktuell rechnet hingegen jeder vierte Versicherungsentscheider mit einem schwächeren Abschneiden der Branche im Vergleich zur Gesamtwirtschaft (siehe erste Grafik). Die insgesamt 45 befragten Führungskräfte aus Maklergesellschaften blicken dabei nur wenig optimistischer auf die kommenden drei Jahre als ihre 55 Kollegen aus den Versicherungsunternehmen.

Das Zinstief drückt gehörig auf die Stimmung

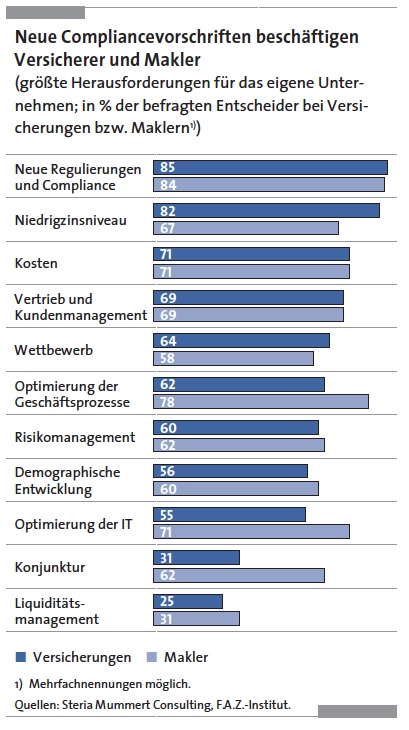

Vor allem steigende Anforderungen in den Regulierungsvorschriften setzen Versicherern und Maklern zu: Richtlinien wie Solvency II und IMD 2 „binden Ressourcen und verursachen Kosten, denen keine Erträge gegenüberstehen“, meinen die Unternehmensberater. 85 Prozent der Befragten aus Versicherungen und 84 Prozent der Makler betrachten die Vorschriften deshalb als eine der größten Herausforderungen (siehe zweite Grafik).

„Gleichzeitig sind die Zinsen so niedrig, dass es der Assekuranz immer schwerer fällt, die gegenüber Kunden vertraglich garantierten Leistungen aus Kapitallebensversicherungen zu gewähren“, teilen die Studienexperten mit.

Insofern verwundert es nicht, dass sich 82 Prozent der Versicherungsmanager große Sorgen um das Zinsniveau an den Kapitalmärkten machen und dieses zu den größten Herausforderungen zählen (siehe zweite Grafik). Die Maklerschaft verfolgt das Trauerspiel am Kapitalmarkt hingegen vergleichsweise gelassen (67 Prozent).

Geradezu gebetsmühlenartig sprechen sich die Top-Manager der Assekuranz für ein Umschwenken in der Zinspolitik aus – so auch Frank Kettnaker im Interview mit Cash.: „Die Niedrigzinspolitik mit Zinsen nahe der Inflationsrate führt langfristig dazu, dass vernünftiges Sparen und für das Alter vorsorgen schwieriger geworden ist“, kritisiert der Vertriebsvorstand der Alten Leipziger. Der Ruf verhallt bei der EZB zwar nicht ungehört – aber er verhallt eben doch, weil man dort die Vorsorgenöte der Sparer im Vergleich zur Krise im Süden Europas für das kleinere Übel hält.

Rentablere Anlageklassen erfordert „sensibleres Risikoradar“

„Als Antwort auf die Zinsflaute richten viele Assekuranzen ihr Assetmanagement neu aus“, sagt Andreas Hutfleß, Leiter des Geschäftsbereichs Insurance bei Steria Mummert Consulting. „Statt festverzinslicher Wertpapiere mit aktuell geringen Erträgen wollen sie vermehrt alternative Anlagen in ihr Portfolio aufnehmen, beispielsweise Aktien, Immobilien und Beteiligungen an Infrastrukturprojekten.“

Dieses Umschichten in rentablere Anlageklassen verlange allerdings Anpassungen beim Risikomanagement, meint der Berater: „Die Versicherer sind gefordert, ihr Risikoradar deutlich sensibler einzustellen.“ Unternehmen mit genaueren Rechenmodellen seien Wettbewerbern gegenüber im Vorteil, da sie weniger Eigenkapital vorhalten müssten, um Risiken abzusichern. Der Großteil der Versicherer (78 Prozent) plant, sein Risikomanagement anzupassen, bei den Maklerunternehmen ist es jedes zweite.

Versicherer investieren bis 2016 mehr in die IT als in den Vertrieb

Auch im Bereich Informationstechnologie wollen die Versicherer aufrüsten: So plant die Branche bis zum Jahr 2016 jeden fünften Investitionseuro in die IT zu stecken – das ist mehr als der Vertrieb erhält (16 Prozent). „IT wird für die Assekuranz zu einem Schlüsselfaktor im Wettbewerb um Kunden und Kostenführerschaft“, sagt Berater Hutfleß. Speziell mobile Anwendungen für Kunden und Vertrieb, Business Intelligence und Cloud Computing stehen ihm zufolge „ganz oben auf der Agenda der Versicherer“.

Jeder zweite Versicherer plant kurzfristig Investitionen in mobile Apps und Mobile Enterprise. Kunden sollen zum Beispiel Dokumente wie Arzt- und Werkstattrechnungen künftig elektronisch über ein Smartphone oder Tablet einreichen können. „Die Versicherer versprechen sich dadurch Kosteneinsparungen im Leistungs- und Schadenmanagement. Gleichzeitig wollen sie sich den Versicherten gegenüber so als moderner, kundenorientierter Dienstleister präsentieren“, so Experte Hutfleß.

Hoffnungen ruhen auf der bAV

Neue Wachstumsimpulse verspricht sich die Versicherungswirtschaft darüber hinaus durch mehr Geschäft mit Neukunden: 91 Prozent der Entscheider bei Versicherern und Maklern sehen das Potenzial nicht ausgeschöpft. Insbesondere in der betrieblichen Altersversorgung (bAV) ist nach Ansicht der Assekuranzen und der Makler der Bedarf noch nicht gedeckt.

„Gerade vor dem Hintergrund der Krise der Lebensversicherung können lukrative bAV-Lösungen als ein Zweig der kapitalgedeckten Altersvorsorge Geschäftskunden und deren Beschäftigte überzeugen“, heißt es dazu.

64 Prozent der Versicherungen planen darüber hinaus Kooperationen mit Betreibern von Online-Vergleichsportalen, um den Vertrieb über das Internet anzukurbeln. (lk)

Fotos: Shutterstock, Steria Mummert Consulting