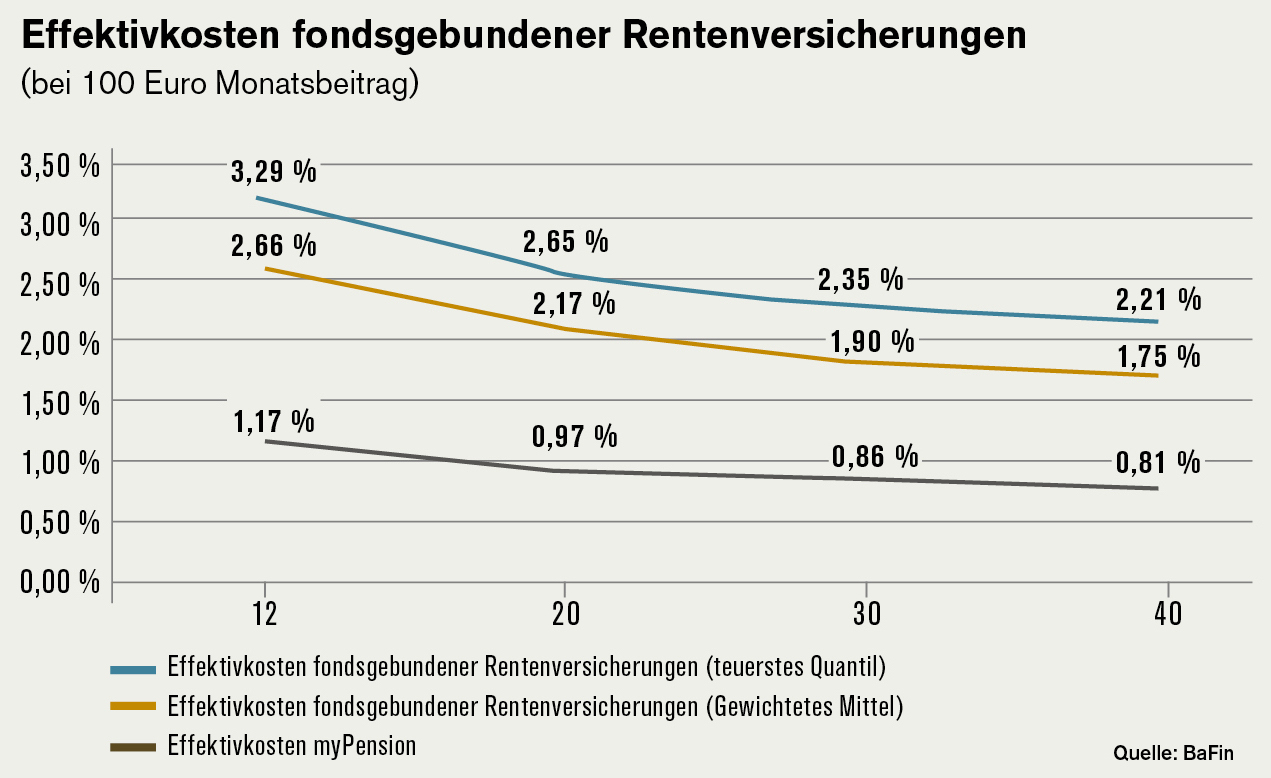

Experten empfehlen, dem Kunden einfach seine Versorgungslücke im Alter aufzuzeigen, um ihn für die Altersvorsorge zu „begeistern”. Und für die Fondspolice sei es wichtig, dem Kunden zu vermitteln, dass heute Sicherheit nicht durch hundertprozentige Garantien erreicht werde. Selbst wenn ein bestimmter Betrag ausgezahlt wird, heißt das noch lange nicht, dass die Kaufkraft mit der heutigen vergleichbar ist. Ein weiteres gutes Argument für Fondspolicen ist die Steuer. Bei Fondspolicen sind in der Ansparphase alle Erträge steuerfrei, bei der Auszahlung gibt es sowohl bei Rentenzahlungen als auch bei einer Kapitalleistung steuerliche Möglichkeiten. Weiterhin bieten Fondspolicen dem Versicherungsnehmer Sicherheit, da Anlagen in vielen verschiedenen Investmentfonds das Risiko breit streuen. Schließlich garantiert eine Fondspolice eine lebenslange Rente. Bei der ständig steigenden Lebenserwartung keine schlechte Sache. Natürlich sind auch die Kosten relevant. Hier sei darauf zu achten, dass der Anbieter in Fonds mit geringer Verwaltungsvergütung investiert wie zum Beispiel institutionelle Anteilsklassen, ETFs und eigene Portfoliostrategien. Viele Versicherer haben hier mittlerweile ihre Hausaufgaben gemacht.

Wie können diese Anforderungen nun in der Praxis unterstützt werden, vor allem in dieser krisengeplagten Zeit? Laut WWK wird derzeit zweifelsohne die gesamtwirtschaftliche Lage -Energiekrise und Inflation – zur vertrieblichen Herausforderung. „Kundengruppen, deren finanzieller Spielraum nun enger wird, bietet die Flexibilität in unserer Produktlinie die Möglichkeit, die Beitragshöhe jederzeit an die individuelle Situation anzupassen oder mit Entnahmen und Zuzahlungen entsprechend zu reagieren, sodass die Vorsorge stets zur eigenen wirtschaftlichen Situation passt“, erläutert Thomas Heß, Marketingchef und Organisationsdirektor bei den WWK Versicherungen. Die demografische Entwicklung in Deutschland zeige aber, dass der Bedarf an privater Vorsorge langfristig zunehmen werde. Aber es gebe auch derzeit in Deutschland Kundengruppen, die Vermögen in weitgehend unverzinsten Anlagen hielten.

Eine weitere vertriebliche Herausforderung sei es, diese Klientel von den Renditechancen der Kapitalmärkte zu überzeugen. Die WWK qualifiziere ihre Vermittler dafür mit vielen zielgerichteten und kostenfreien Weiterbildungsmöglichkeiten zu Altersvorsorge, Investments und Nachhaltigkeit, sowohl in Präsenz als auch über zahlreiche Webinare. Der neue digitale „WWK WissensPool“ ergänze das Angebot für Investment- und Kapitalmarkt-Know-how mit vielen Videos und Onlinepräsentationen auch von externen Experten. Die WWK fühlt sich durch die aktuellen Entwicklungen in ihrer Strategie bestärkt, bei der Altersvorsorge auf den persönlichen Vertrieb zu setzen, nicht auf digitale Plattformen ohne Beratung. Der Anteil des Direktvertriebs betrage beim WWK-Marktsegment seit vielen Jahren nur etwa fünf Prozent. Gerade die derzeitigen Herausforderungen und komplexen Themen wie ESG, die mittlerweile verpflichtend in der Beratung sind, machten die Wichtigkeit persönlicher und qualifizierter Vorsorgeberatung deutlich. Auch Standard Life bewertet den Fondspolicen-Verkauf als zweifelsohne sehr wachstumsstarkes, aber auch sehr erklärungsbedürftiges Geschäft. Überdies sei es für viele Vermittler relativ neu. „Wir sehen es daher als unsere Pflicht, unsere Vertriebspartner bestmöglich zu unterstützen und ihnen die passenden Argumente für das Kundengespräch zu liefern“, unterstreicht Christian Nuschele, Head of Distribution & Marketing bei Standard Life Deutschland. So habe man beispielsweise dieses Jahr mit mehr als 500 Teilnehmern eine spezielle Weiterbildung für Vermittler gestartet mit allen wichtigen Grundlagen zu Investment und den wichtigsten Anlageklassen. Onlineseminare behandeln wichtige Investmentthemen und die Entwicklung der Standard-Life-Fonds. Spezielle Erfolgsrezepte zeigten auf, wie man Kunden von den Vorteilen der Fondspolicen in unterschiedlichen Lebenssituationen überzeugen könne.

Der Maklerpool Jung, DMS & Cie. (JDC) bietet seinen Maklern Vergleichsrechner mit Leistungsfiltern und externe Produktratings, alternativ die Angebotsrechner der Versicherer. Persönliche Beratung für VVG-konforme Angebote gibt es im beliebten „KompetenzCenter Leben/BU“. Auch das Institut für Vorsorge und Finanzberatung (IVFP) stellt unter ‘fairgleichen.net” ein Vergleichstool zur Orientierung zur Verfügung, mit dem Fondspolicen nach den etwa 90 Kriterien des IVFP verglichen werden können. Die dabei verwendeten Informationen sind alle öffentlich zugänglich, zu großen Teilen jedoch nur in den Allgemeinen Versicherungsbedingungen nachzulesen. Bei der Kommunikation könnten Versicherer hingegen noch einiges tun, um ihre Produkte ins richtige Licht zu rücken. Allzu große Sorgen muss sich derzeit der Vertrieb aber nicht machen, denn der Absatz von Fondspolicen scheint nur eine Richtung zu kennen: nach oben.

Daran sind natürlich der Garantiezins und die damit verbundene Problematik der hundertprozentigen Garantie nicht ganz unschuldig. Laut JDC stieg die Nachfrage auch schon vor der Garantiezinssenkung kontinuierlich, da konventionelle Produkte durch die Niedrigzinsphase kaum noch Rendite erzielt hätten.„Jetzt hat die Nachfrage nochmal deutlich Fahrt aufgenommen, da sich durch die letzte Garantiezinssenkung noch mehr Versicherer von weiteren Teilen des konventionellen Geschäfts verabschiedet haben“, sagt Dr. Sebastian Grabmaier, Vorstandvorsitzender JDC. Auch Standard Life sieht in den letzten Jahren den kontinuierlichen Trend weg von klassischen Produkten und hin zu fondsgebundenen. Man sei in den vergangenen Jahren bei Fondspolicen bereits stärker als der Markt gewachsen und sei überzeugt, dass sich dieser Kurs auch in den kommenden Jahren fortsetze. Die WWK verzeichnete in den letzten Jahren sehr hohe Wachstumsraten bei der geförderten Altersvorsorge, mit den fondsgebundenen Rentenversicherungen aus dem Garantiekonzept „WWK IntelliProtect 2.0” als Hauptumsatzträger. Die Garantiezinssenkung zu Beginn des Jahres mache sich insofern bemerkbar, da sich die Kunden 2021 noch die 100 Prozent Garantie in allen Schichten gesichert hätten, was zu einem erfreulichen Geschäft führte. Im Vergleich dazu stelle man sich für 2022 auf einen moderateren Umsatz ein. Betrachte man jedoch nur die fondsgebundenen Versicherungen ohne Garantie, zeigten sich die positiven Impulse der neuen Produktlinie ganz deutlich.

Zur Frage, ob andere Arten der Altersvorsorge der privaten Fondspolicen vorzuziehen seien, sagt Andreas Kick, Partner und Prokurist vom IVFP: „Gerade unter dem Aspekt der Altersvorsorge macht es Sinn, sich auch mit den geförderten Wegen auseinander zu setzen. Hierbei sind besonders die Basisrente und die betriebliche Altersvorsorge (bAV) zu nennen“. Man solle mit spezialisierten Beratern, denen man vertraue, die eigene Situation besprechen.

Auch Charles Neus, Head of Retirement Solutions bei Schroders, sieht eine künftig weiter steigende Nachfrage bei Fondspolicen und hat einen weiteren Trend ausgemacht. „In den letzten 24-Monaten registrieren wir ebenfalls eine verstärkte Nachfrage zum Thema Nachhaltigkeit, an dem man nicht mehr vorbeikommt. Das betrifft sowohl unsere Artikel-8-, aber auch Artikel-9-Fonds“, so Neus.

Autorin Silvia Fischer ist Diplom-Betriebtwirtin und Journalistin(FJS).