Inflationsängste und Niedrigzinsen treiben die Deutschen zum Wohnimmobilienkauf. Anleger suchen zudem Schutz vor den Auswirkungen der Euro-Krise. Gilt aber der viel zitierte Verweis auf die Immobilie als Betongold immer und überall?

Gastbeitrag von Professor Dr. Günter Vornholz

Die Investoren erwarten, dass Immobilien einen besonders wirksamen Schutz vor der Entwertung ihres Vermögens darstellen. Der Kauf einer Immobilie soll vor Inflation schützen und damit die Kaufkraft ihres Vermögens erhalten. Wenn ausschließlich emotional argumentiert wird, werden Immobilien als werthaltige, nicht vergängliche Objekte dargestellt.

Als Betongold bewerten Anleger Immobilien, weil sie ihnen auch in Krisenzeiten Sicherheit bieten sollen. Selbst wenn die Wirtschaft zusammenbricht und die Finanzmärkte crashen, gehört das Wohnen zu einem der elementarsten Grundbedürfnisse der Menschen: „Gewohnt werden muss immer“. Die Anleger sind sich sicher, dass der Wert von Wohnimmobilien aus Grund und Boden sowie dem darauf errichtete Gebäude besteht. Es wird darauf hingewiesen, dass eine Immobilie ein nicht vergängliches Objekt darstellt, das nur schwerlich zerstört werden kann.

Hierbei wird auf dessen physische Existenz verwiesen. Da Grund und Boden nicht vermehrbar sind, kann damit praktisch der Wert nur steigen. Insbesondere steht aber dem eingesetzten Geldkapital zumindest immer ein realer Wert gegenüber. So weit die Theorie.

Diese Argumentation verwechselt aber die physische Existenz der Wohnung mit deren monetären Werthaltigkeit. Im Extrem: Ein leerstehendes Objekt bringt keine Einnahmen und hat auch keinen oder nur opportunistisch monetären Wert.

Rendite vs. Inflationsrate

Scheinbar wissenschaftlich abgesichert wird die Argumentation, wenn darauf hingewiesen wird, dass die Rendite bei Wohnimmobilien mit zum Beispiel sechs Prozent deutlich über der in den letzten Jahren vorherrschenden Inflationsrate von rund zwei Prozent liegt. Das klingt zunächst logisch, sagt aber noch nichts über die der Rendite zugrunde liegende Entwicklung von Mieten und Preisen aus.

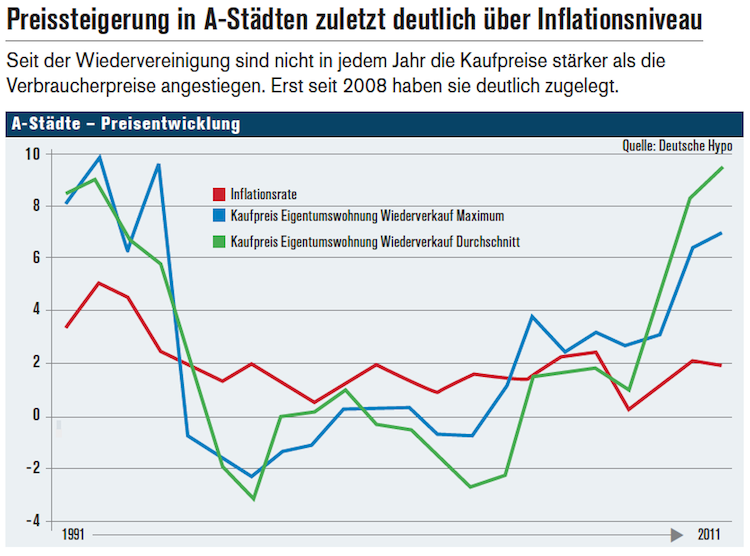

Zum Vergrößern auf die Grafik klicken

Dies soll an einem einfachen Zahlenbeispiel verdeutlicht werden: Die Rendite von sechs Prozent möge sich durch eine jährlichen Nettokaltmiete von 6.000 Euro bei einem Preis der Wohnung von 100.000 Euro ergeben. Bleiben nun die Miete und der Preis beziehungsweise der Wert der Wohnung konstant, so ergibt sich auch in den Folgejahren jeweils eine Rendite von sechs Prozent.

Diese Rendite liegt offensichtlich über einer angenommenen jährlichen Inflationsrate von zwei Prozent, was ja immer wieder auch als Kaufargument angeführt wird. Die Mieteinnahmen und der Preis der Wohnung sind zwar nominal konstant geblieben, aber die reale Miete und der reale Preis haben sich kontinuierlich, nämlich um die zwei Prozent Inflation verringert. Bei einem angenommenen Zeitraum von zehn Jahren wären dies bereits Kaufkrafteinbußen von deutlich über 20 Prozent.

Bestandshalter vs. Händler

Das Betongold Wohnimmobilie muss sich daher immer daran messen lassen, ob seine Miet- und Preissteigerungen über denen der Inflationsrate liegen. Wohnungskäufer verfolgen beim Kauf jedoch unterschiedliche Interessen (Selbstnutzer werden hier nicht weiter beachtet). Es gibt einerseits die Anleger, die eine Wohnung langfristig halten wollen (Bestandshalter). Andererseits existieren Investoren, die ihre Wohnung in absehbarer Zeit wieder verkaufen wollen und daher an der realen Werthaltigkeit der Immobilie interessiert sind: die Preis- beziehungsweise Wertsteigerung soll damit mindestens so hoch wie die jährliche Inflationsrate sein.

Die Bestandshalter sind an einem langfristigen Erhalt der Kaufkraft ihrer Mieteinnahmen interessiert, von daher soll die Mietsteigerung mindestens so hoch wie die Inflationsrate ausfallen. Bei einem Blick auf die empirischen Daten zeigt sich, dass die Mieten in Deutschland nur bedingt stärker als die Verbraucherpreise allgemein angestiegen sind.

Vor allem direkt nach der Wiedervereinigung und seit dem Jahr 2008 fällt die Mietsteigerung höher aus. In den 15 Jahren nach 1993 lag die Miet- unter der allgemeinen Preissteigerung. Entscheidend für den Vermieter war der Zeitpunkt, zu dem der Mietvertrag abgeschlossen wurde.

Miet- versus Preisentwicklung

Etwas günstiger sieht es aus, wenn die Entwicklung der Mieten in den sieben großen A-Städten (Hamburg, Berlin, Düsseldorf, Köln, Frankfurt, Stuttgart und München) betrachtet wird. Aber auch hier gab es seit der Wiedervereinigung genauso viele Jahre mit höheren als auch niedrigeren Mietsteigerungen im Vergleich zur Inflationsrate.

Jedoch legten vor allem in den letzten Jahren seit 2009 die Mieten deutlich stärker zu. Ein Wohnungskäufer, der in Zukunft seine erworbene Wohnung wieder verkaufen möchte, wird hingegen in erster Linie auf die Preisentwicklung der Wohnungen achten. Auch hier zeigt sich beim Blick auf die Daten, dass seit der Wiedervereinigung nicht in jedem Jahr die Kaufpreise stärker als die Verbraucherpreise anstiegen. Erst in den letzten Jahren war ein teilweise deutlich höherer Anstieg zu verzeichnen.

Anleger, die direkt nach der Wiedervereinigung eine Wohnung gekauft haben, konnten den Wert ihres Immobilienvermögens real steigern. Wurde die Wohnung hingegen nur einige Jahre später gekauft, so sank der reale Wert der Wohnung (auch wenn es nominale Preissteigerungen gab). Insgesamt ist das Thema Immobilien und Inflation sehr differenziert zu betrachten. Empirische Studien kommen wie gezeigt für die Vergangenheit zu unterschiedlichen beziehungsweise divergierenden Ergebnissen.

Allgemein gültige Aussagen sind auch deshalb schon unwahrscheinlich, da es sich bei Immobilien immer um Unikate handelt. Auch beim Betongold gilt: Vorsicht vor zu einfachen Argumentationen und Wahrheiten.

Autor Dr. Günter Vornholz ist Professor für Immobilienökonomie an der EBZ Business School in Bochum. Weitere Informationen zu diesem Thema finden sich in dem neuen Buch des Autors: „Volkswirtschaft für die Immobilienwirtschaft“.

Foto: Deutsche Hypo

Cash.Online verlost vier Exemplare des Buches „Volkswirtschaft für die Immobilienwirtschaft“. Zur Teilnahme senden Sie einfach bis zum 31. Mai 2013 eine Mail an [email protected].