Während die Lebensversicherung mit rückläufigen Vertragsbeständen und Beitragsvolumina zu kämpfen hat, kann die betriebliche Altersvorsorge (bAV) ihren Wachstumskurs halten. Doch das Produkt gilt als besonders erklärungsbedürftig und fordert die Vertriebe der Versicherer heraus.

Text: Lorenz Klein

Um eine aktuelle Wachstumsgeschichte aus der Welt der Versicherungswirtschaft zu schildern, muss man trotz Euro- und Schuldenkrise kein Märchenkenner oder Fantasy-Experte sein.

Denn neben der Berufsunfähigkeitsversicherung (BU) gibt es ja noch die betriebliche Altersversorgung (bAV), die für zufriedene Mienen in der deutschen Assekuranz sorgt: „Überaus erfreulich war die Entwicklung der betrieblichen Altersversorgung“, jubelte der Gesamtverband der Deutschen Versicherungswirtschaft (GDV), als er im Juni die Geschäftszahlen der deutschen Versicherer für das Jahr 2011 präsentierte.

Laut GDV entfielen insgesamt rund 13,8 Millionen Verträge auf die bAV. Das ist ein Plus von 4,6 Prozent gegenüber dem Vorjahr. Zum Vergleich: Der Lebensversicherungsbestand schrumpfte um 0,9 Prozent auf – zugegebenermaßen immer noch beachtliche – 89,7 Millionen Verträge.

Alle Durchführungswege legen zu

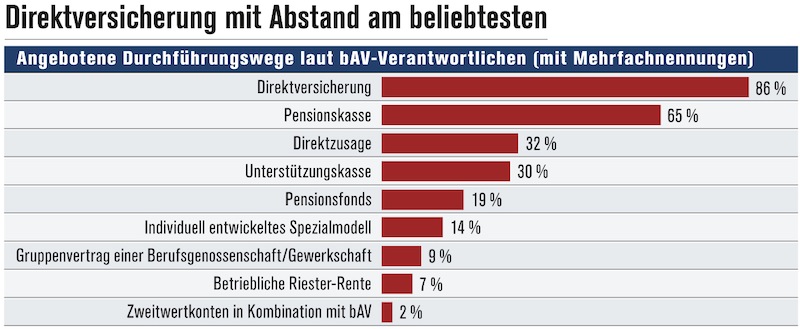

Die Lebensversicherer engagieren sich in allen fünf Durchführungswegen der bAV – entweder direkt als Anbieter von Direktversicherungen, Pensionskassen und Pensionsfonds – oder indirekt, indem sie Versorgungszusagen von Unternehmen decken, die ihren Mitarbeitern eine Betriebsrente als Direktzusage gewähren oder diese über eine Unterstützungskasse finanzieren.

In allen bAV-Disziplinen stand 2011 ein Plus gegenüber dem Vorjahr zu Buche: Die Direktversicherungen legten um 5,3 Prozent auf 7,1 Millionen zu, der Bereich Rückdeckungsversicherung wuchs um 3,6 Prozent auf 2,8 Millionen Verträge, Pensionskassen lagen bei 3,5 Millionen (plus 3,5 Prozent) und Pensionsfonds bei 344.000 (plus 8,6 Prozent).

Quelle: Generali Versicherungen, F.A.Z.-Institut

Insbesondere das bAV-Neugeschäft kann sich mit einem Zuwachs von 16 Prozent sehen lassen. Vor allem für die Direktversicherung, die um satte 30 Prozent nach oben schoss, lief es besonders gut.

Die Gründe für den Boom der Betriebsrenten sind vor allem in der Absenkung des Rechnungszinses von 2,25 Prozent auf 1,75 Prozent zum 1. Januar 2012 zu sehen sowie in der Heraufsetzung der steuerlichen Altersgrenze von 60 auf 62 Jahre.

Geht es nach der Branche, so soll die Erfolgsgeschichte auch in diesem und nächstem Jahr fortgeschrieben werden. Laut aktueller Maklertrendstudie der Unternehmensberatung Towers Watson im Auftrag der Maklermanagement AG, einem Tochterunternehmen der Basler Versicherungen, zählt die bAV erneut zu den Lieblingsprodukten der Vermittler.

Sie wird am zweithäufigsten genannt (45 Prozent) – nur die BU steht mit 82 Prozent der Nennungen unangefochten an der Spitze.

Beratungsintensives Produkt

Ulf Kesting, Vorstand der Deutschen Gesellschaft für betriebliche Altersversorgung (DGbAV), verwundert das gute Abschneiden der bAV im Vertriebsranking nicht. Auch bei vielen Versicherern habe das Produkt einen zunehmend höheren Stellenwert zuerkannt bekommen, sagt der Experte.

Zugleich gibt Kesting zu bedenken: „Das bAV-Geschäft ist sehr beratungsintensiv und verlangt viel Detailwissen, um mit Firmenleitungen, Personalabteilungen und schließlich mit den Arbeitnehmern zu allseits befriedigenden Lösungen zu kommen.“

Die bAV gilt vor allem deshalb als kompliziertes Produkt, weil es in so vielen Formen und Varianten daherkommt. So können die Beiträge für den Aufbau entsprechender Anwartschaften vom Arbeitgeber, von den Arbeitnehmern oder von beiden zusammen geleistet werden.

Entgeltumwandlung dominiert

Zunächst als rein arbeitgeberfinanzierte Vorsorge gestartet, etabliert sich seit gut zehn Jahren die sogenannte Entgeltumwandlung. Diese ist zumeist rein arbeitnehmerfinanziert, kann aber auch um einem Arbeitgeberanteil aufgestockt werden.

Das Unternehmen muss seinen Mitarbeitern mindestens einen Durchführungsweg anbieten und die Umwandlung des Entgelts in eine Betriebsrente in Höhe von maximal vier Prozent der Beitragsbemessungsgrenze (BBG) gewährleisten.

Seite zwei: Direktversicherer haben die Nase vorn