Zum Ende der aktiven Berufsphase benötigen die sogenannten Best Ager, also Personen jenseits des 50. Lebensjahres, ein Update für den Ruhestand. Dabei kann es sich lohnen, den Abschluss einer „Last-Minute-Rente“ in Erwägung zu ziehen.

Nur 27 Prozent der Rentner und Pensionäre in Deutschland haben im Ruhestand noch keinen finanziellen Engpass erlebt. Von den übrigen reagierte mehr als die Hälfte mit reduzierten Ausgaben. Jeder Vierte verkaufte Sparanlagen und knapp jeder Fünfte lieh sich Geld in der Familie oder bei Freunden.

Allerdings ist es den meisten Ruheständlern unangenehm, wenn Freunde oder Bekannte von ihrem finanziellen Engpass erfahren, ergab der Axa-Deutschland-Report zu Ruhestandsplanung 2015. Interessant: Der schwankende Geldbedarf tritt vor allem in den späteren Jahren des Ruhestands auf. Als Hauptgründe nennen Betroffene Pflegebedürftigkeit sowie Kosten im Zusammenhang mit Erkrankungen. Daher ist rechtzeitige Vorsorge wichtig.

Für eine Rentenversicherung gibt es keine Gesundheitsprüfung

„Ab dem Alter von 50 Jahren sollte der Endspurt für die Altersvorsorge beginnen, mit 55 ist es aber in speziellen Fällen auch noch nicht zu spät“, rät daher Reinhard Klages, Chefredakteur des Brancheninformationsdienstes Map-Report. Für eine Rentenversicherung sei es nie zu spät, weil keine Gesundheitsprüfung nötig ist. Allerdings führe eine steigende Lebenserwartung zu monatlich sinkenden Leistungen aus der Überschussbeteiligung, da die Rente ja lebenslänglich kalkuliert werden muss. Dieses Dilemma hat sich durch die Finanzkrise verschärft, die von den Notenbanken mit künstlich niedrig gehaltenen Zinsen bekämpft wird, was die Chancen auf Überschüsse der Lebensversicherer arg verringert.

[article_line]

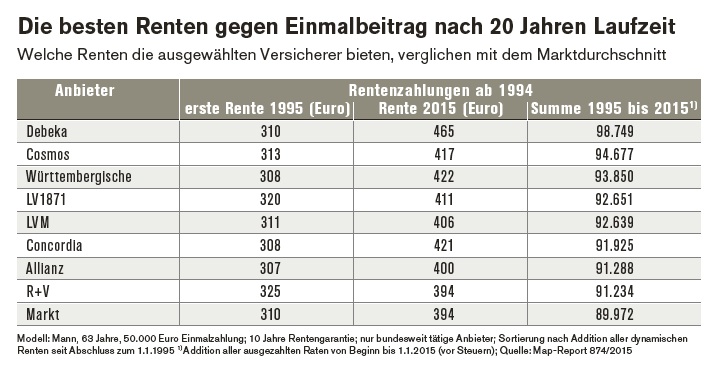

Dennoch lohnt der Abschluss einer Sofortrente gegen Einmalbeitrag ab 60 oder 65 – mangels sicherer Anlage-Alternativen (siehe Tabelle). Als Wiederanlage einer Kapitallebensversicherung, Erbschaft oder dem Erlös aus einer Firmenübergabe sichert diese „Last-Minute-Rente“ das Langlebigkeitsrisiko der Zielgruppe 60plus ab und hat überhaupt erst kurz vor dem Ruhestand Sinn.

Zwei moderne Beispiele: Bereits vor knapp einem Jahr brachte Swiss Life ihre „Maximo Privatpolice“ auf den Markt, eine fondsgebundene Rentenversicherung mit aufgeschobener Rentenzahlung ab 5.000 Euro Einmalbeitrag. Das Besondere: Die Aufschubdauer ist mit mindestens fünf Jahren relativ gering. Als Rentenbeginn ist ein Alter zwischen 50 und 70 wählbar.

Seite zwei: Standard Life setzt auf höhere Investmentfreiheit